- Von Manila Klafack

- 24.04.2019 um 14:50

Naturgefahrenschutz ist für alle Regionen wichtig

Für die meisten der Befragten, nämlich drei Viertel, steht die Absicherung von Elementarschäden in der Wichtigkeit gleich hinter einem vernünftigen Preis-Leistungs-Verhältnis (87 Prozent) – vier von fünf Teilnehmern erachten den Naturgefahrenschutz für alle Regionen Deutschlands als wichtig. Die An- und Abwahlmöglichkeit von Bausteinen zählt für jeden zweiten Umfrageteilnehmer zu den gewünschten Produktmerkmalen.

Aber auch ein „Schutz bei grober Fahrlässigkeit“ oder die „vernünftige Absicherung aller Rohrleitungen“ nennen unsere Leser in einer freien Antwortmöglichkeit als Leistungsmerkmale, die eine gute Wohngebäudepolice haben sollte. Zusätzliche Garantien, wie Markt- und Leistungsgarantien, sind für jeden Dritten wichtig, und immerhin 16 Prozent empfinden die Absicherung spezieller Risiken wie Spechtschlag an modernen Fassaden als bedeutsam.

Hausratversicherung bleibt ein Klassiker

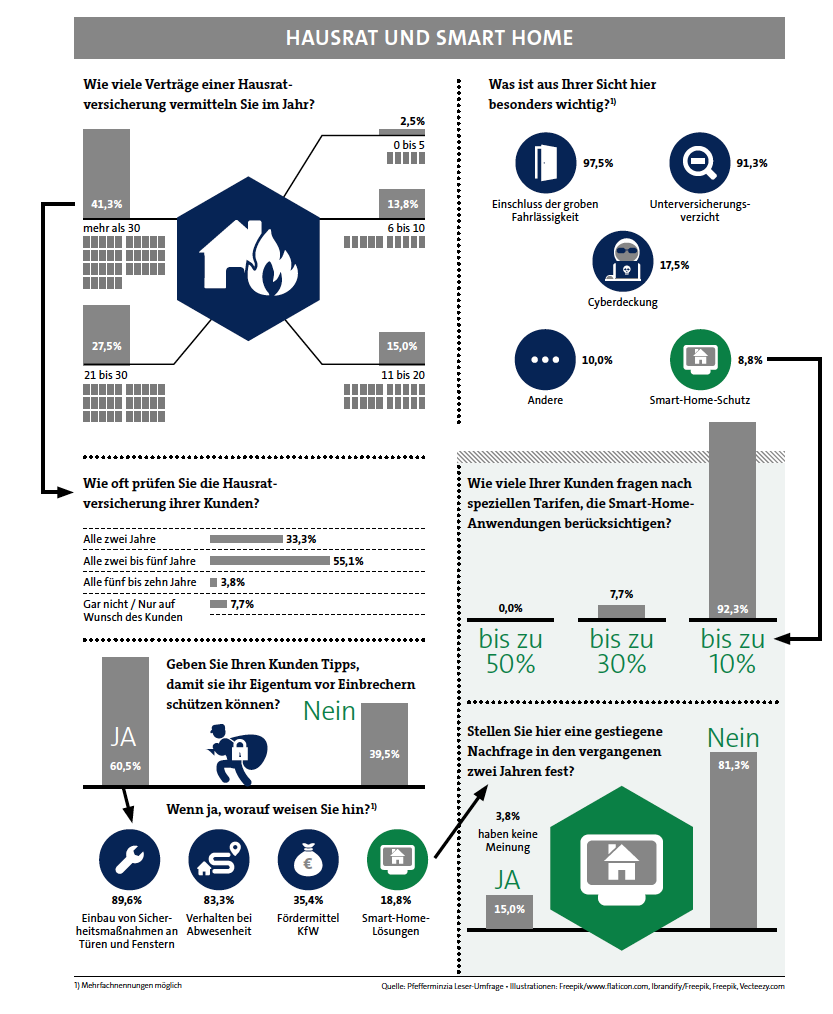

Der Ruf des Versicherungsunternehmens spielt nach Aussage der teilnehmenden Vermittler dabei eine ebenso wichtige Rolle wie die Erfahrungen, die sie im Schadenfall mit dem Versicherer gesammelt haben. Nicht nur die Wohngebäudeversicherung, sondern auch die Hausrat ist natürlich ein Klassiker, wenn es um die Absicherung der eigenen vier Wände geht. 41 Prozent unserer Leser vermitteln in jedem Jahr mehr als 30 Hausratverträge an ihre Kunden. Bei 28 Prozent sind es 21 bis 30 Verträge. Zwischen 6 und 20 Verträge sind es bei 29 Prozent. Die Leser nehmen dann ein Produkt in ihre Palette auf, wenn der Versicherer auf die Einrede der groben Fahrlässigkeit verzichtet (98 Prozent) und die Unterversicherung ausschließt (91 Prozent). Zu den weiteren unverzichtbaren Tarifmerkmalen zählen für die Vermittler – wie in der Wohngebäudeversicherung auch – die Abdeckung von Elementarschäden sowie der Einschluss von Fahrraddiebstahl, Überspannungsschäden und unbenannten Gefahren. Dass ein Cyberschutz zu den Leistungen des Vertrags gehört, halten immerhin noch rund 18 Prozent der Makler für wichtig.

Einmal den Vertrag abschließen, und den Kunden dann damit alleine lassen? Das kommt für gut 88 Prozent der Befragten nicht in die Tüte. Sie prüfen bestehende Policen ihrer Kunden innerhalb von zwei Jahren beziehungsweise alle zwei bis fünf Jahre. Im Zuge eines Beratungsgesprächs unterstützen viele Berater dann auch den aktiven Einbruchschutz. Denn etwa zwei von drei Teilnehmern geben ihren Kunden praktische Tipps, damit sie ihr Eigentum vor Einbrechern schützen können. Die meisten Ratschläge beziehen sich dabei auf den Einbau von Sicherheitsmaßnahmen an Türen und Fenstern (90 Prozent) und das Verhalten bei Abwesenheit (83 Prozent). Auch auf die Fördermittel der Kreditanstalt für Wiederaufbau (KfW), die seit über drei Jahren gemeinsam mit dem Bundesinnenministerium Maßnahmen des Einbruchschutzes unterstützt, weist bei der Gelegenheit etwas mehr als jeder dritte Makler hin (35 Prozent).

0 Kommentare

- anmelden

- registrieren

kommentieren