- Von Andreas Harms

- 10.05.2024 um 09:15

Dafür, dass die fetten Jahre scheinbar vorbei sind, wirkt Oliver Kohnen ziemlich entspannt. „Die Phase davor, mit Zinsen knapp über null, war ja auch nicht gesund“, sagt er und führt weiter aus: „Die Lage ist jetzt in Ordnung. Der Markt hat eine gewisse Balance gefunden.“ Balance ist fast immer eine gute Sache (ein ausführliches Interview mit ihm lesen Sie hier).

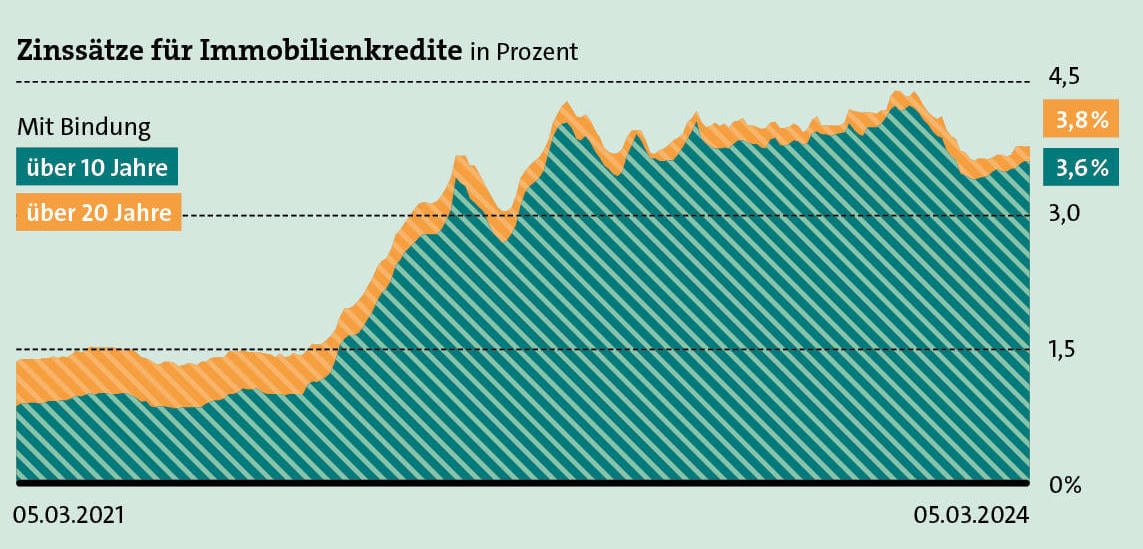

Kohnen arbeitet als Geschäftsführer beim Immobilienkreditvermittler Baufi24. Seine Branche hat gerade eine jahrelange Sonderkonjunktur hinter sich gelassen. Befeuert war sie durch derart niedrige Baukreditzinsen, wie die Deutschen sie bislang noch nicht kannten. In der zweiten Jahreshälfte 2014 tauchte der vom Baufi-Vermittler Interhyp gemessene Marktzins mit zehn Jahren Bindung zum ersten Mal unter die Marke von 2 Prozent und Mitte 2019 sogar unter ein Prozent. Billiges Geld, das Menschen in die Lage versetzte, für Häuser stetig steigende Preise zu bezahlen.

Interhyp bietet Online-Rechner für Immobilienpreise an

Was dafür spricht, dass sich der Immobilienmarkt beruhigt

Baufinanzierer entdecken Bausparen wieder

2021 folgte der Schock in Form der Zinswende. Wie die aussah, zeigt die folgende Grafik. Was dann folgte, ist ein Musterbeispiel für die Funktionsweise intakter Märkte. Es ist aber auch die Summe mehrerer Einzelteile, die wir hier einmal auseinandernehmen wollen. Die 2022 enorm stark gestiegene Inflation schnitt den Menschen zunächst in die Geldbeutel.

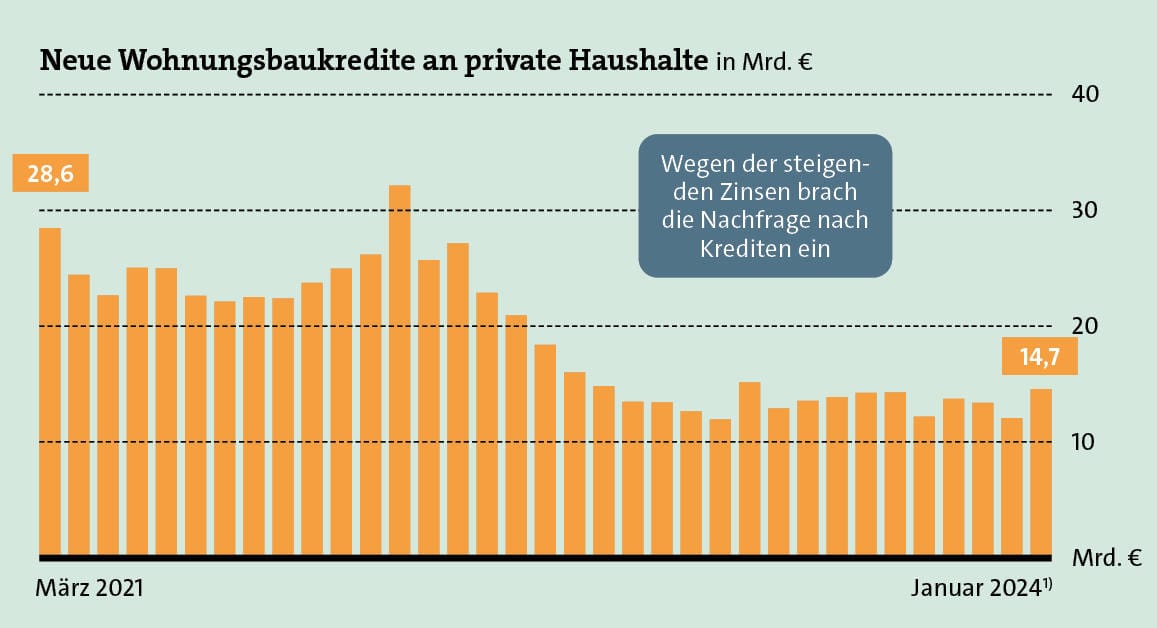

Der steigende Zins verteuerte zudem die Kredite, und beides zusammen ließ in logischer Konsequenz die Nachfrage nach geliehenem Geld einbrechen. Ein Beispiel dafür ist die im Baufi-Geschäft sehr aktive Bank ING. Sie reichte im Niedrigzinsjahr 2021 noch 17,6 Milliarden Euro an Krediten neu aus oder sagte sie zumindest zu. 2022 waren es nur noch 13,1 Milliarden Euro – ein Viertel weniger. Die Bundesbank erfasste branchenweit ähnlich desaströse Zahlen, wie die folgende Grafik zeigt.

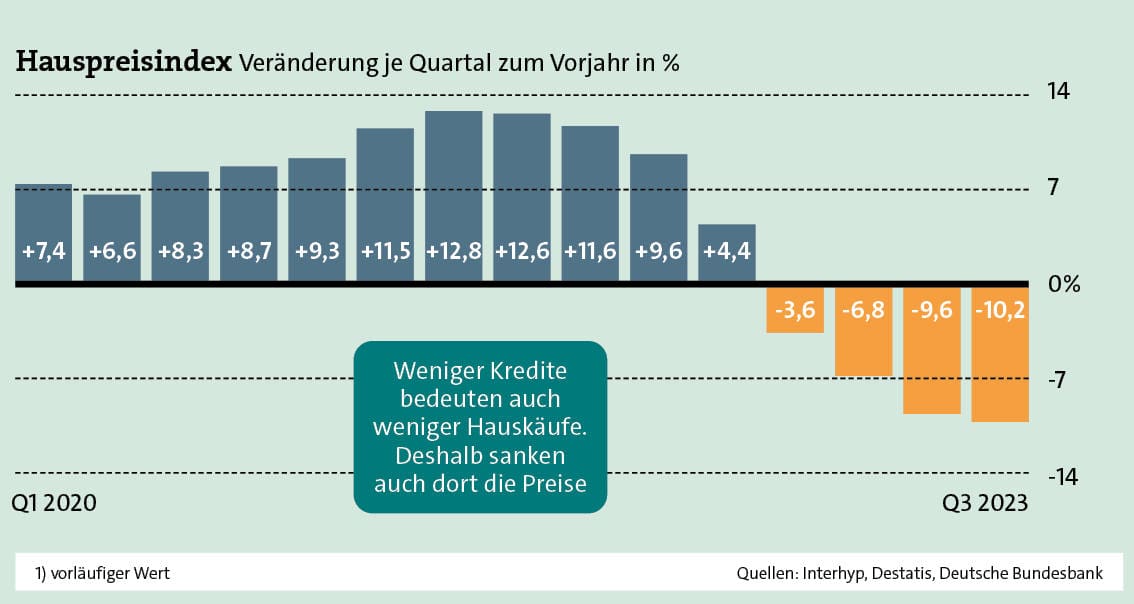

Die sinkende Nachfrage nach Krediten ließ in der Folge auch die Nachfrage nach Objekten sinken – und damit auch deren Preise. „In den Niedrigzinszeiten musste man schnell sein, um überhaupt ein Haus zu kriegen“, erinnert sich Kohnen. „Bieterverfahren waren keine Seltenheit.“

Grüne und braune Objekte

Doch das ist definitiv vorbei. Für das Jahr 2023 verzeichnete das Statistische Bundesamt (Destatis) im Durchschnitt um 8,4 Prozent niedrigere Preise für Wohneigentum gegenüber dem Vorjahr. Wobei die Rückgänge je nach Region und je nach Datenquelle stärker und schwächer ausfallen. Und: je nach Energiewert. Gestiegene Gas- und Strompreise und die ganze Diskussion um das Heizungsgesetz lassen Hauskäufer viel genauer prüfen, ob sie die neue Bude überhaupt heizen können. Außerdem richten sich mögliche staatliche Zuschüsse nach den energetischen Eigenschaften der Häuser. Die für solche Überlegungen nötige Zeit haben Käufer jedenfalls, Bieterwettbewerbe gibt es nicht mehr.

Seite 2: Proportionen in der Kreditrate verschieben sich

0 Kommentare

- anmelden

- registrieren

kommentieren