- Von Andreas Harms

- 12.11.2024 um 13:50

Über kurz oder lang tritt er eben doch hervor: der Unterschied zwischen kurz und lang. Und kaum woanders fällt er derart ins Gewicht wie am Zinsmarkt. Zum Beispiel wenn schon von der Zinswende nach der Zinswende gesprochen wird, nur weil die Zentralbanken die Leitzinsen senken. Das ist aber nur die halbe Wahrheit – und vor allem für Baukredite und Lebensversicherungen erst einmal ziemlich Wurst.

Apropos Wurst – nicht nur die hat zwei Enden, sondern auch der Zinsmarkt: das lange Ende und das kurze Ende. Nicht umsonst hat irgendjemand irgendwann mal die Zinskurve erfunden. Darin trägt man an der Waagerechten die Laufzeit ab und an der Senkrechten den passenden Zins beziehungsweise die Rendite. So entsteht eine Kurve, die im Normalfall mehr oder weniger steil steigt. Schließlich ist es rein zinstechnisch teurer, sich langfristig Geld zu leihen als für nur kurze Dauer. Zumindest gibt der gesunde Menschenverstand das so vor. Ist das nicht der Fall, spricht man von einer inversen Zinskurve – und die ist eben nicht normal.

Wie die Zinskurve den Markt für Immobilienkredite verdreht

Obwohl der Leitzins sinkt, steigen die Anleiherenditen

Warum die Zinswende schon längst da ist

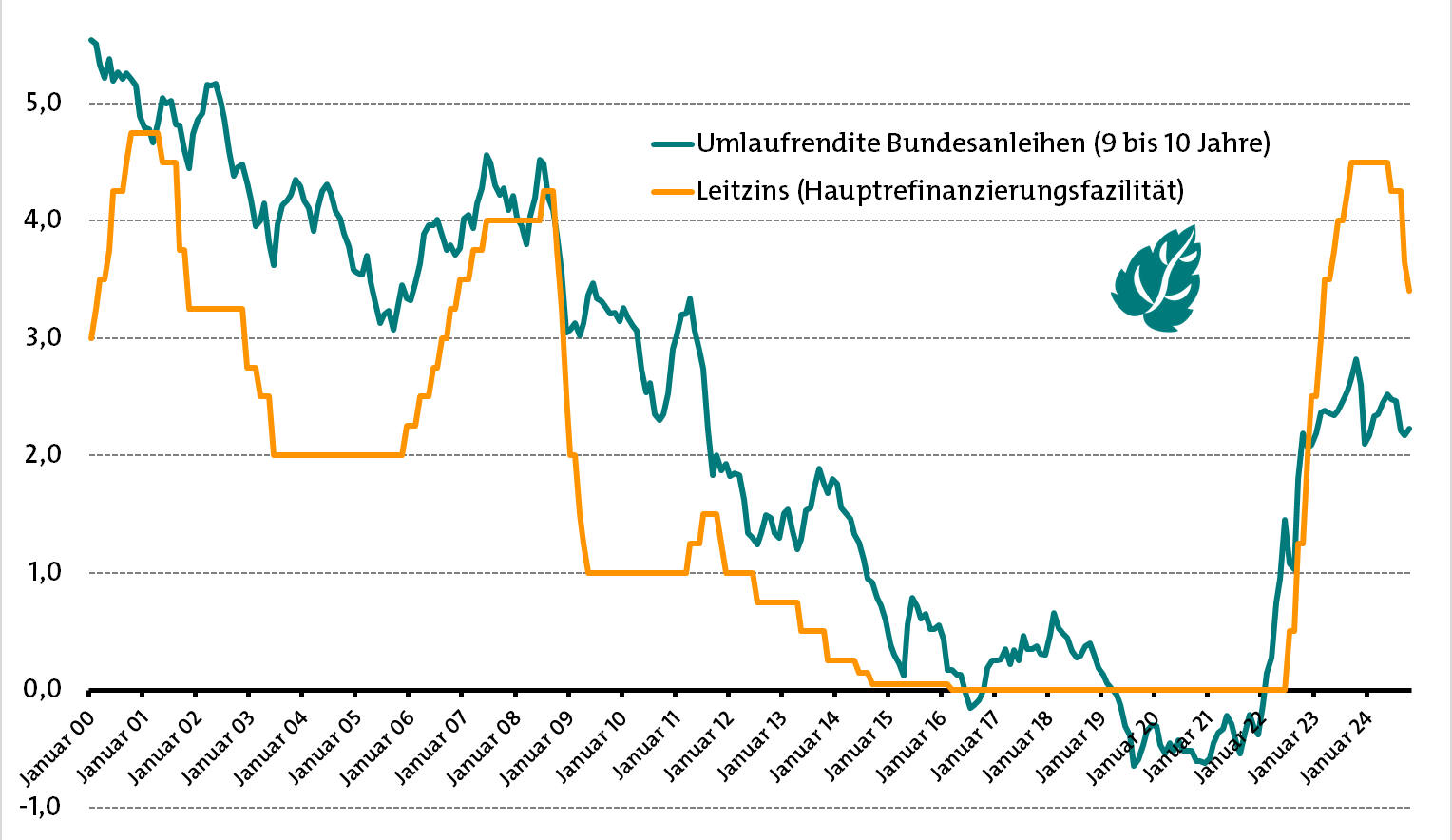

Das kurze Ende ist jenes, an dem sich auch der Leitzins befindet. Denn der steuert die Zinsen für Tages- und Wochengelder am Bankenmarkt. Und ja, er gibt langfristig den Takt am Zinsmarkt vor. In der Grafik ist das zu erkennen. Was aber bei Baukrediten, anderen längerfristigen Darlehen und natürlich auch den Kapitalanlagen der Lebensversicherung vor allem zählt, ist das lange Ende. Wobei nicht immer ganz klar ist, bei welcher Laufzeit es beginnt. Für manche schon bei zehn Jahren (zum Beispiel die legendäre zehnjährige Bundesanleihe), für andere erst bei 15 oder 20 Jahren.

Deshalb ergibt es überhaupt keinen Sinn, vom Leitzins direkt auf den Häusermarkt und die Rendite in Lebensversicherungen zu schließen. Beide können über Monate hinweg enorm voneinander abweichen. Einen Beleg dafür liefert ein Blick ins Jahr 2022. Am langen Ende zogen die Renditen schon im Frühjahr kräftig an – und damit auch die Bauzinsen –, während sich die Europäische Zentralbank (EZB) mit dem Leitzins und damit ihrer eigenen Zinswende noch eine Weile Zeit ließ. Dann legte sie aber richtig los.

Nach aktueller Lage spricht einiges dafür, dass sinkende Zinsen nur am kurzen Ende passieren. Mit Donald Trump bekommen die USA einen schuldenfreudigen Präsidenten, der die Wirtschaft um jeden Preis anfeuern will. Das dürfte einerseits die Inflation und andererseits den staatlichen Schuldenstand in die Höhe treiben. Und beides zusammen die Renditen für US-Staatsanleihen. Denn je höher jemand (relativ zur eigenen Stärke) verschuldet ist, desto höhere Zinsen muss er zahlen. Klingt nicht ganz fair, ist aber so.

Scholz feuert Schuldenbremser

In Deutschland hat gerade Bundeskanzler Olaf Scholz (SPD) mit Finanzminister Christian Lindner (FDP) den wohl größten Verfechter der Schuldenbremse gefeuert. Ring frei für mehr Schulden? Wahrscheinlich. Ob das nun für sich genommen viel oder wenig ist, ist … äh … Wurst. Es wird auf jeden Fall mehr als mit Spaß- und Schuldenbremse Lindner. Und auch das treibt die Renditen am langen Ende.

Dazu ein paar Zahlen: Die Rendite der zehnjährigen Bundesanleihe beträgt heute 2,33 Prozent (Stand: 12. November 2024). Das ist schon mehr als vor einem Monat (2,26 Prozent), obwohl alle Welt ja eigentlich mit sinkenden Zinsen rechnet. Allerdings lag sie vor einem halben Jahr bei 2,51 Prozent, bis dahin ist es noch ein Stück.

Deutlicher ist es in den USA. Dort liegt die Zehnjährige mit einer Rendite von 4,36 Prozent heute deutlich über den 4,07 Prozent vor einem Monat. Und das, obwohl die US-Notenbank Fed in der Zeit den Leitzins senkte.

Wenn es aber der Leitzins nicht ist – was könnte dann Bauzinsen und Renditen von Lebensversicherungen wieder drücken? In meinen Augen entsteht so etwas aus drei Faktoren: Inflation, Kreditwürdigkeit und Zentralbank. Fällt die Inflation und steigt die Kreditwürdigkeit (je nach Schuldenstand), dann drückt das die Renditen.

Rezession könnte Inflation drücken

In Europa könnte eine heftige Rezession (also noch heftiger als jetzt) die Wirtschaft weiter bremsen und die Inflation drücken (In den USA kann ich mir so ein Szenario mit Trump gerade nicht vorstellen). Dann würde aber die Schuldenlast relativ zur Wirtschaftskraft steigen und damit die Bonität schädigen, was wiederum für steigende Renditen spricht. Es ist verzwickt.

Schwer berechenbar bleiben auch die Zentralbanken. Die hatten vor Jahren massiv Staatsanleihen – und später sogar Unternehmensanleihen – gekauft, um das lange Ende ebenfalls zu drücken. Unter EZB-Chef Mario Draghi hatte das sogar so weit funktioniert, dass die Rendite von Bundesanleihen unter null sank. Kein Schreibfehler. In Deutschland sorgte das für einen beispiellosen Boom auf Baustellen und Häusermarkt.

In einem normal funktionierenden Anleihemarkt halte ich so etwas für nicht möglich. Doch was ist schon normal?

Lassen wir uns also von einem sinkenden Leitzins erst einmal nicht wuschig machen. Der sorgt zunächst in erster Linie dafür, dass die Zinskurven nach längerer inverser Phase ihre normalen Formen zurückerhalten.

Eine echte Zinswende mit folgender anlagetechnischer Saure-Gurken-Zeit droht erst, wenn Zentralbanken am Anleihemarkt auf Einkaufstour gehen wollen. Aber dann fängt der Häusermarkt eben wieder an zu brummen. Irgendwas ist halt immer.

0 Kommentare

- anmelden

- registrieren

kommentieren