- Von Redaktion

- 11.05.2015 um 10:03

Pfefferminzia: Die Prisma Life sorgte im vergangenen Herbst für Schlagzeilen, als die bisherigen Vorstände und Gründer des Unternehmens, Markus Brugger und Holger Roth, überraschend zum Konkurrenten Liechtenstein Life wechselten. Sie haben den Chefposten bei Prisma Life übernommen. Was haben Sie dort vorgefunden?

Holger Beitz: In den ersten Wochen und Monaten ging es darum, den Geschäftsbetrieb am Laufen zu halten. Das alte Management hatte einen wesentlichen Teil der Führungsmannschaft mit zur Liechtenstein Life genommen. Insgesamt handelte es sich um 24 Mitarbeiter. Die Vorstandskollegen, die bereits im Herbst angetreten sind, mussten sich also zunächst um die Aufrechterhaltung und Qualitätssicherung der laufenden Prozesse sowie um die personellen Nachbesetzungen kümmern. Das hat die aktuelle Mannschaft gut gemeistert – unsere Vertriebspartner und Kunden haben fast nichts von dem massiven Umbruch mitbekommen.

Was haben Sie angepackt, als das Alltagsgeschäft wieder lief?

Wir haben jeden Stein im Unternehmen umgedreht. Dabei sind wir sehr systematisch vorgegangen und haben uns alle Bereiche genau angeschaut. Recht schnell haben wir uns auch dazu entschieden, die Revisionsstelle zu wechseln, um jemanden zu haben, der zusammen mit uns einen nicht vorbelasteten Blick auf das Unternehmen werfen kann. Dabei offenbarte sich recht schnell, dass wir in der Bilanz 2014 umfangreiche Korrekturen vornehmen mussten. Deshalb haben wir uns auch eng mit der Liechtensteinischen Finanzmarktaufsicht abgestimmt.

Welche Korrekturen waren das denn?

In der Bilanz mussten wir vor allem die Werthaltigkeit verschiedener Forderungen neu bewerten und auch verschiedene Rückstellungen berücksichtigen, was zu erheblichen Verlusten in der Jahresrechnung 2014 führte. Im Hinblick auf berichtete Kennzahlen ging es bei den Korrekturen um die Differenzierung von Einmaleinlagen- zu laufendem Beitragsgeschäft. Im Geschäftsbericht für 2013 waren Einmalbeiträge von 5,79 Und laufende Beiträge von 85,52 Millionen Euro ausgewiesen worden. Das korrigierte Ergebnis für 2013 lag dann bei 36,96 Millionen Euro Einmalbeiträgen und 22,72 Millionen Euro laufenden Beiträgen. Umso mehr freut es mich aber, dass wir 2014 hier deutlich zulegen konnten. Die Neugeschäftsbeiträge stiegen im Vergleich zu den korrigierten Vorjahreswerten um 22,6 Prozent auf 73,16 Millionen Euro.

Schaut man in die Bilanz, haben Sie auch bei den gebuchten Bruttobeiträgen reagieren müssen.

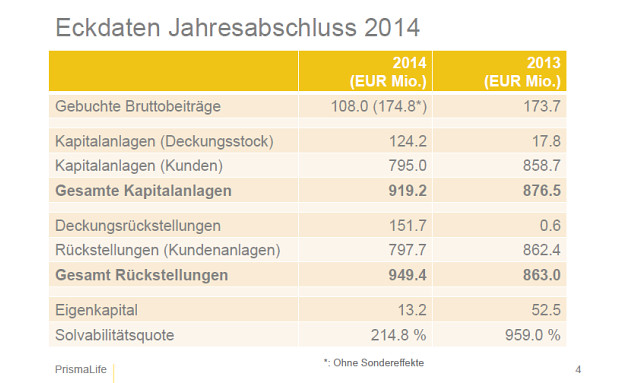

Richtig. Die gebuchten Bruttobeiträge waren im Geschäftsbericht für 2013 mit 173,7 Millionen Euro ausgewiesen worden. Diesen Wert mussten wir um nicht werthaltige Policen bereinigen – also um Policen ohne Substanz, die wir rückabgewickelt oder ausgebucht haben. Dabei ist es wichtig zu erwähnen, dass keine Kunden geschädigt wurden. Deshalb belaufen sich die gebuchten Bruttobeiträge für 2014 nur auf 108 Millionen Euro. Ohne Sondereffekte lägen die gebuchten Bruttobeiträge 2014 bei 174,84 Millionen Euro und damit um 0,7 Prozent über dem Vorjahreswert.

Auch bei den Bewertungen der Kapitalanlagen gab es Bewegung.

Wir sind ja Spezialist für fondsgebundene Versicherungen, das heißt, das Risiko der Kapitalanlage liegt beim Kunden. Unter anderem im Rahmen der bAV geben wir aber auch Garantien gegeben, die dann natürlich auch anders bilanziert werden müssen, was nicht gemacht wurde. Zusammen mit weiteren Neubewertungen bei Forderungen, Kapitalanlagen, Darlehen und Rückstellungen fehlten am Ende 45 Millionen Euro. Weil wir die Neubewertungen in der aktuell zu legenden Bilanz verarbeiten mussten, zeigt sich der Gesamteffekt als Verlust im Geschäftsjahr 2014.

Mit deutlichen Folgen für das Eigenkapital.

Das ging um 75 Prozent zurück. Durch eine Kapitalerhöhung im Wert von 7,5 Millionen Euro hat der Konzern – und vor allem die Eigentümer – dies aber wieder aufgefangen. Prisma Life weist nun weiter eine marktüberdurchschnittliche Solvabilitätsquote von rund 215 Prozent auf.

Wie sehen Sie den Konzern nun für die Zukunft aufgestellt?

Aus unserer Sicht führt das anhaltende Zinstief zu einer wachsenden Nachfrage der Kunden nach fondsgebundenen Vorsorgeprodukten. Damit liegt Prisma Life mit ihren Hauptprodukten voll im Markttrend. Am 1. Juni werden wir zusammen mit Warburg ein Produkt auf den Markt bringen, bei dem Kunden die Wahl zwischen drei ETF-Körben haben. Außerdem bietet das Produkt eine Wertsicherungskomponente, sodass der Wert des Kundenvermögens nicht unter ein bestimmtes Niveau fallen kann.

Auch die zunehmenden Transparenzanforderungen etwa durch das Lebensversicherungsreformgesetz spielen uns in die Hände, da wir hier mit Nettotarifen und transparenten Vergütungslösungen besondere Angebote für Vermittler und Kunden bereithalten.

0 Kommentare

- anmelden

- registrieren

kommentieren