- Von Lorenz Klein

- 25.10.2017 um 23:30

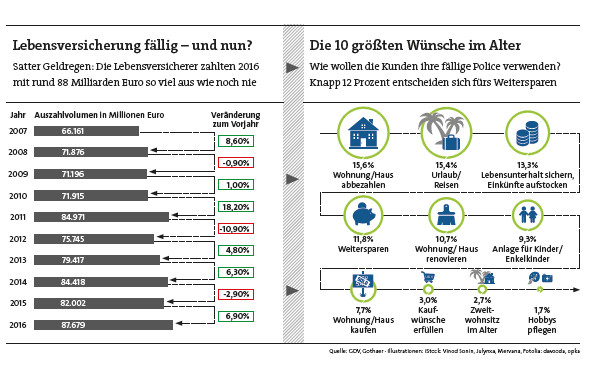

Es ist ein neuer Rekord: Mit rund 88 Milliarden Euro zahlten die deutschen Lebensversicherer ihren Kunden im vergangenen Jahr so viel Kapital aus abgelaufenen Lebensversicherungen aus wie nie zuvor.

Wobei das Plus von rund 7 Prozent im Vergleich zu 2015 vor allem auf einen Sondereffekt zurückzuführen ist. Dieser geht auf das Alterseinkünftegesetz zurück, das zum 1. Januar 2005 die Besteuerung für Ablaufleistungen aus Lebensversicherungen verschärfte.

Und weil der deutsche Michel nun mal gerne Steuern spart, haben sich viele noch kurz vor Fristende dazu entschlossen, einen Vertrag zu den damals bestehenden, steuerlich günstigeren Konditionen abzuschließen. Diese Verträge liefen nach der Mindesthaltedauer von zwölf Jahren aus.

Und so wollen die Versicherten mit der fälligen Finanzspritze weiter verfahren:

An erster Stelle steht für sie, die eigene Wohnung oder das eigene Haus zu entschulden – knapp 16 Prozent der Kunden nannten dieses Ziel in einer GfK-Umfrage im Auftrag der Gothaer Versicherung aus dem Jahr 2014. Knapp dahinter folgt das Vorhaben, sich aus den Erträgen der Lebensversicherung einen ausgedehnten Urlaub zu gönnen (15,4 Prozent).

Das Motiv „Weitersparen“ scheint unter den Deutschen hingegen keine Priorität zu haben. Nur rund 12 Prozent der Befragten erklärten, dem Konsum zu entsagen, um ihre persönliche zweite Sparhalbzeit anzupfeifen.

Fehlt es an den richtigen Konzepten?

Da stellt sich die Frage, was die Lebensversicherer besser machen können, um das Kapital ihrer Kunden im Haus zu halten. Verfügen sie etwa nicht über die richtigen Produkt- und Vertriebskonzepte für das Sparen nach dem Sparen?

„Generell schon – es kommt aber darauf an, was die Menschen tatsächlich wollen“, sagt Markus Drews, Hauptbevollmächtigter des Versicherers Canada Life Deutschland. Ein Großteil der Ablaufsummen würde verkonsumiert, so Drews. „Ein weiterer Teil wird zum Beispiel auch verwendet, um das Haus oder die Wohnung abzuzahlen.“

0 Kommentare

- anmelden

- registrieren

kommentieren