- Von Oliver Lepold

- 26.06.2018 um 17:40

Wer heutzutage für seine Altersvorsorge plant, kann aber nicht mehr wie frühere Generationen allein auf absolute Sicherheit setzen. Denn die Rahmenbedingungen haben sich verändert: Das Niedrigzinsumfeld begleitet uns nun bereits seit Jahren. Auf klassische Anlagen wie Sparbuch, Tagesgeldkonto und zehnjährige Bundesanleihen gibt es kaum noch Rendite. Die Inflation zieht jedoch an, die Europäische Zentralbank (EZB) schätzt, dass sie bis 2022 auf 1,9 Prozent steigt.

Wenn die Zinsen nicht einmal mehr die Teuerungsrate ausgleichen können, hilft auch eine höhere Sparleistung nicht viel. Klassische Vorsorgesparer verlieren Kapital, ihr Vermögen wird schleichend entwertet. Die durchschnittliche Inflation lag zwischen 2000 und 2017 bei 1,5 Prozent. Die durchschnittliche Verzinsung eines Sparbuchs lag im gleichen Zeitraum bei 0,8 Prozent. Angespartes Vermögen verliert durch die Inflation jedes Jahr an Wert. Bei 2 Prozent Inflation und den derzeitigen Zinsen halbiert sich der Wert nach 35 Jahren.

Altersvorsorge braucht Wachstum

Altersvorsorge benötigt also ausreichendes Wachstum, um die Vorsorgeziele der Menschen zu erreichen. Es führt kein Weg an den Kapitalmärkten und an innovativen Altersvorsorgeprodukten vorbei. Das ist die große Aufgabe und Herausforderung für die Berater, die jedoch bei weiten Teilen der Bevölkerung auf ein tief verwurzeltes Bedürfnis nach Sicherheit treffen. Insbesondere die jüngere Generation, die noch über einen langen Zeithorizont bis zur Rente verfügt, sollte dagegen eigentlich aufgeschlossener sein. Studien zeichnen jedoch das Bild von jungen Menschen, die Probleme im Hinblick auf ihre eigene Zukunftsplanung zwar erkennen, sich aber nicht damit auseinandersetzen

wollen oder können. Laut einer Studie der Nürnberger sorgen etwa 54 Prozent der 18- bis 35-Jährigen („Millennials“) überhaupt nicht für das Alter vor.

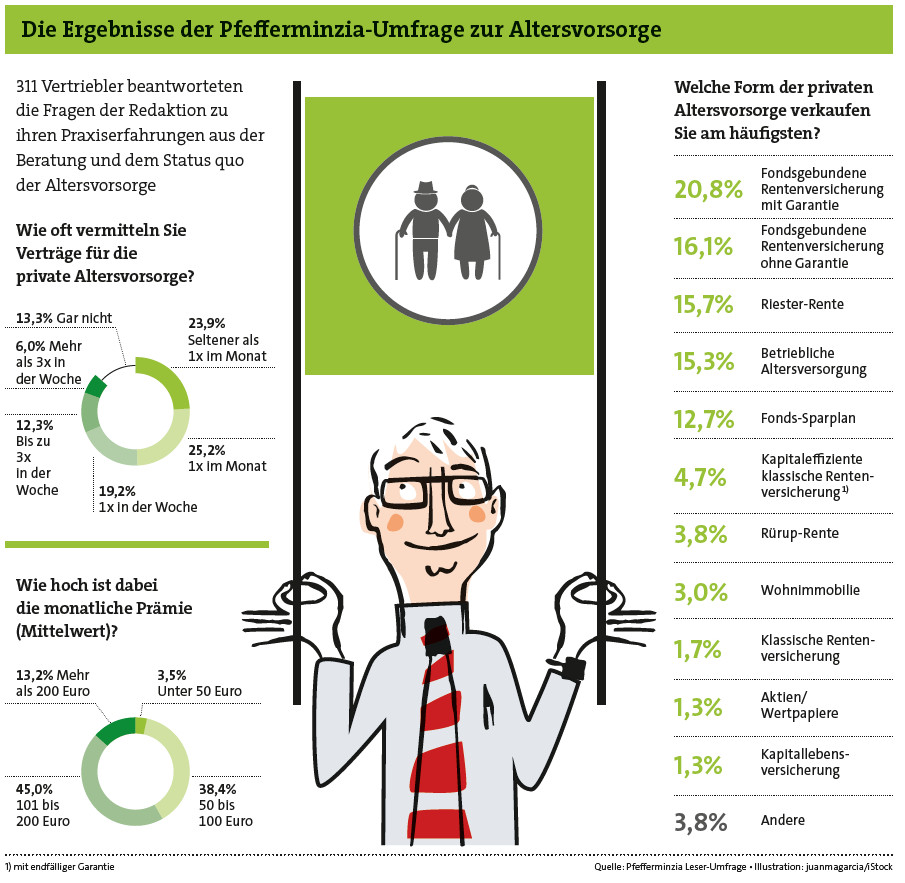

Woran liegt das? Pfefferminzia hat seine Leserinnen und Leser befragt, den Status quo der Altersvorsorge aus dem professionellen Blickwinkel eines Vermittlers oder Maklers zu beleuchten. 311 Antworten gingen auf die Online- Umfrage ein – mehr als die Hälfte von Versicherungsmaklern, mit erwähnenswerter Beteiligung auch bei Vertretern und gebundenen Agenten. Die wichtigsten Ergebnisse haben wir in den untenstehenden Grafiken dargestellt.

Altersvorsorge gehört zum Beratungsalltag – 88,5 Prozent der Befragten vermitteln regelmäßig Lösungen zur privaten Altersvorsorge. Jeder dritte Berater mindestens einmal pro Woche. Mehr als 55 Prozent der Kunden sparen dabei Beträge über 100 Euro pro Monat. Doch nur in jeden siebten Vertrag werden mehr als 200 Euro monatlich investiert. Insbesondere das Zinsumfeld und neue Kundenbedürfnisse haben das Geschäft verändert, meinen die befragten Teilnehmer. 78,4 Prozent geben an, dass ihre Kunden mit einer eigenen Immobilie fürs Alter vorsorgen. Die Betriebsrente und Riester folgen als Nächstes weit vor den privaten Rentenversicherungen mit und ohne Garantie.

0 Kommentare

- anmelden

- registrieren

kommentieren