- Von Sabine Groth

- 04.10.2023 um 14:19

Bei der Auswahl der passenden Fondspolice sind viele Aspekte zu beachten. Ein zentrales Kriterium, das viele Kunden besonders interessiert, ist sicherlich, was am Ende rauskommt. Hochrechnungen zu möglichen Ablaufleistungen bei einer unterstellten Fondsrendite zeigen, welche Tarife sich für den Kunden besonders gut auszahlen könnten.

Doch bei Fondspolicen zählt nicht nur das potenzielle Ergebnis. Die Flexibilität des Vertrags ist mindestens ebenso wichtig. Rentenversicherungen sind in der Regel sehr langfristige Verträge. Bei Policen mit laufenden Beiträgen wird oft über mehrere Jahrzehnte eingezahlt. Eine solch langfristige Bindung schreckt vor allem junge Kunden ab. Denn wie soll man mit Ende 20 oder Mitte 30 wissen, was die Zukunft bringt, und ob die heute festgelegten Parameter später überhaupt sinnvoll sind?

Je flexibler sich der Vertrag an die Lebensumstände anpassen lässt, desto entspannter kann sich der Kunde auf eine lange Bindung einlassen und die Police optimal für seine Vorsorge und auch während seines Ruhestands nutzen. In den vergangenen 20 Jahren hat sich diesbezüglich in der Tarifwelt bereits einiges getan. Es sollte jedoch genau hingeschaut werden, wie viel Freiheiten der Vertrag tatsächlich bietet und allzu starre Tarife gemieden werden.

Flexibilität ist Trumpf

Bei der Auswahl und dem Wechsel von Fonds sollte innerhalb der Police möglichst frei agiert werden können. Beiträge sollten flexibel anpassbar und außerplanmäßige Zuzahlungen möglich sein. Die Pandemie hat daran erinnert, wie wichtig Beitragspausen bei finanziellen Engpässen sein können, um vorzeitige Kündigungen zu verhindern. Und die jüngste Inflationsentwicklung zeigt, wie wichtig eine Beitragsdynamik sein kann, um den Kaufkraftverlust auszugleichen bzw. zu reduzieren.

Wie es später ist, wenn die Ruhestandsplanung heute schiefläuft

Wie sich ein Auszahlplan in Szenarien berechnen lässt

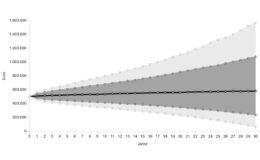

Nicht nur Einzahlungen, sondern auch Auszahlungen sollten flexibel gestaltet sein und mehrere Optionen bieten. Damit hängt ein weiterer wichtiger Punkt zusammen: die Laufzeit. Üblicherweise wird bei Abschluss der Police eine feste Anspar- respektive Aufschubphase vereinbart (sogenannte Laufzeittarife). Meist endet sie rund um den aktuell klassischen Rentenbeginn bei 65 oder 67 Jahren. Dann muss sich der Kunde entscheiden, ob er das angesparte Guthaben ausgezahlt haben möchte oder es in die lebenslange Verrentung fließen lässt. Der anfangs fixierte Zeitpunkt kann zwar bei vielen Tarifen ein paar Jahre verschoben werden, aber das reicht oft nicht, um den Kundenbedürfnissen gerecht zu werden. Vielleicht wird das Kapital zum einst vereinbarten Zeitpunkt nicht oder zumindest nicht in voller Höhe benötigt und soll weiter investiert bleiben.

Bei starren Laufzeit-Verträgen wird der volle Betrag auf einmal ausgezahlt. Da es sich nach langen Ansparphasen oft um höhere Beträge handelt, kann die Auszahlung die Progression selbst beim Halbeinkünfteverfahren ordentlich nach oben treiben, und die Steuerschuld fällt entsprechend hoch aus. Zudem würde das ab dem Zeitpunkt nicht benötigte und durch die Steuerzahlungen reduzierte Kapital wahrscheinlich auf einem Tagesgeld- oder Sparkonto vor sich hindümpeln oder unter erneutem Kostenaufwand in ein neues Anlageprodukt fließen.

Kapital entnehmen, wenn es benötigt wird

Besser wäre es, wenn das nicht sofort benötigte Kapital in der Police und – wenn gewünscht – weiter in Fonds investiert bleibt. Die Steuerzahlung lässt sich so auf mehrere Jahre verteilen und fällt nur auf das tatsächlich ausgezahlte Kapital an, während der restliche Betrag je nach den weiteren Bedürfnissen mehr oder weniger chancenreich angelegt ist.

Mehrere Gesellschaften bieten inzwischen Tarife an, bei denen die Laufzeit bis zum 85. oder 87. Lebensjahr verlängert werden kann. Noch flexibler sind so genannte Whole-Life-Tarife. Das sind lebenslange Tarife, die eine stete Verlängerung des Vertrags ermöglichen. Im Idealfall können die Kunden während ihres gesamten Ruhestands je nach Bedarf das Vertragsguthaben nutzen, ohne auf die Option einer später beginnenden lebenslangen Rente verzichten zu müssen.

Kurzum: Niemand kann verlässlich prognostizieren, wie sein Leben künftig verläuft. Wichtig ist es daher, bei langlaufenden Verträgen eine flexible Fondspolice zu wählen, die sich an möglichst viele Entwicklungen anpassen kann und bei der sich auch die Laufzeit flexibel gestalten lässt.

0 Kommentare

- anmelden

- registrieren

kommentieren