- Von Redaktion

- 18.04.2023 um 13:24

Ich lese immer wieder, dass man bei der Höhe der BU-Rente auch die Steuern und die Sozialversicherung berücksichtigen muss. Ich denke aber, dass ich in den allermeisten Fällen ohne Steuer und Sozialversicherung auskomme. Vor allem vor dem Hintergrund, dass die meisten BU-Renten um die 1.000 Euro liegen.

BU-Rente und Steuer

Der Steuerfreibetrag liegt derzeit bei 909 Euro. Die BU-Rente wird mit §55 Einkommenssteuerdurchführungsverordnung versteuert. Pi mal Daumen steht da, dass die Restlaufzeit des BU-Vertrags in Prozent versteuert werden muss. Wenn der Vertrag also bis 67 läuft, muss ein 27-Jähriger im BU-Fall rund 40 Prozent der Rente versteuern; beim 45-Jährigen sind es etwa 22 Prozent.

Jede zweite Berufsunfähigkeitsversicherung ist spitze

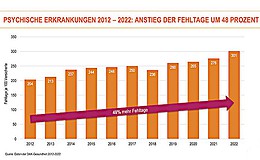

Wieder mehr Arbeitsausfälle wegen psychischer Belastungen

Angenommen, wir reden hier von 2.000 Euro BU-Rente, dann müsste der 27-Jährige 800 Euro versteuern. Das ist aber unter dem Freibetrag, also kommt er ohne Besteuerung davon – es sei denn, er hat andere Einnahmen. Aber das wäre im Leistungsfall ja auch eher wünschenswert. Dann wäre der Teil, der den Freibetrag übersteigt, mit dem persönlichen Steuersatz zu versteuern. Wer aus der AU-Klausel eine Rente bezieht, zahlt aber sehr sicher so gut wie keine Steuer, weil die Restlaufzeit der Klausel maximal vier Jahre beträgt.

BU-Rente und Sozialversicherung

Bei der Sozialversicherung kommt es ein wenig darauf an. Nur bei freiwillig gesetzlich Versicherten ist die private BU-Rente sozialversicherungspflichtig. Und wenn ich kein Einkommen erziele, dann falle ich in der Regel aus der gesetzlichen Versicherung raus und muss mich freiwillig gesetzlich versichern.

Andererseits gibt es ein paar Möglichkeiten, das zu vermeiden. Oft ist es so, dass ich trotz privater BU-Rente noch eine ganze Zeit das gesetzliche Krankengeld beziehen kann. Wenn das der Fall ist, ist alles gut. Wenn nicht, muss ich mir etwas einfallen lassen. Am einfachsten wäre es, wenn mein Lebenspartner arbeitet. Dann könnte ich mich dort kostenfrei mitversichern.

An sich ist es aber auch sinnvoll, zunächst Arbeitslosengeld I zu betragen. Denn ich kann ja nicht mehr in meinem Job arbeiten und arbeite auch in sonst keinem. Also bin ich arbeitslos. Wenn ich bald wieder arbeiten will, kann ich jetzt schon eine Umschulung beantragen. Ich kann damit aber auch ein wenig warten, um länger gesetzlich versichert zu bleiben. Und sollte die Arbeitsagentur eine Umschulung nicht für sinnvoll halten, dann ist der Grund dafür vermutlich, dass ich aus gesundheitlichen Gründen keine drei Stunden täglich arbeiten kann. Und das ist dann wiederum ein starkes Indiz für die Deutsche Rentenversicherung, dass ich erwerbsgemindert bin.

Steuer und Sozialversicherung sind also nicht unbedingt das größte Problem im BU-Leistungsfall. In den meisten Fällen ist die Rente so oder so zu niedrig, um die Ausgaben zu decken. Deshalb schadet es im Ergebnis nicht, wenn ich dem Kunden eine höhere Rente verkaufe mit dem Argument der Abgaben. Der zweckt heiligt vermutlich die Mittel. Aber als Vermittler sollte ich halt wissen, dass es tatsächlich eher selten zu Abgaben kommt.

0 Kommentare

- anmelden

- registrieren

kommentieren