- Von Oliver Lepold

- 06.11.2023 um 10:43

Der Trend ist deutlich wahrnehmbar: Immer mehr jüngere Menschen, Schüler und Studenten nehmen die Hilfe eines Psychologen wahr. Das wirkt sich allerdings dann aus, wenn sie sich um einen umfassenden Schutz ihrer Arbeitskraft bemühen. „In den letzten sieben Jahren ist die Häufigkeit der Angabe psychischer Vorerkrankungen in den Risikofragen der BU-Anträge stark gestiegen, auf mittlerweile mehr als 10 Prozent“, sagte Thomas Pollmer, Leiter Produktmanagement Leben der Continentale Versicherung in einem Fachvortrag im Rahmen des Kongress AKS auf der DKM in Dortmund.

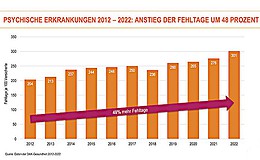

Damit einher geht ein starker Anstieg der Psyche als Ursache für Berufsunfähigkeit (BU). Lag der Anteil im Jahr 2007 noch bei knapp 25 Prozent, sind psychische Krankheiten laut Zahlen von Morgen & Morgen mit knapp 42,5 Prozent mittlerweile klar die häufigste Ursache für Berufsunfähigkeit. Insbesondere im mittleren und jüngeren Alter kommt es häufiger zu dieser Diagnose, so Pollmer. „Der deutlich schlechteren Schadenerfahrung in jüngeren Altern steht indes eine bessere Schadenerfahrung in höheren Altern ab etwa 40 gegenüber“, erläuterte der Experte.

Risikoprüfung muss differenziert werden

Diese Veränderungen wirken sich auf Geschäftsmodelle der Gesellschaften und Vermittler aus. Wurden BU-Anträge früher oft schon aufgrund einer einzigen Konsultation eines Psychologen abgelehnt, muss die Branche in Zukunft psychische Vorerkrankungen wohl deutlich stärker differenzieren. „Aus einem Stresssyndrom, das gesellschaftlicher oder medialer Natur ist, kann man mit zunehmendem Alter und Bildungsgrad vielleicht „herauswachsen“, weil man damit umzugehen lernt“, nennt Pollmer ein Risiko, das ein Versicherer künftig gegebenenfalls anders beurteilen sollte.

Auf der anderen Seite gebe es biochemisch bedingte Erkrankungen, die man sehr ernst nehmen müsse. „Wir werden Fragebäume in Risikoprüfungsprozessen umgestalten müssen, ich kann Ihnen aber heute dazu noch keine Antwort geben, wie wir das konkret klassifizieren werden“, so Pollmer. Klar ist: In den nächsten Jahren wird es branchenweit Änderungen in Risiko- und Leistungsprüfung der BU geben, auf die sich Vermittlerinnen und Vermittler einstellen müssen.

Wieder mehr Arbeitsausfälle wegen psychischer Belastungen

Junge Leute unterschätzen Psyche als Auslöser einer Berufsunfähigkeit

Aus den im Januar 2022 veröffentlichten neuen biometrischen Rechnungsgrundlagen für die BU der Deutschen Aktuarvereinigung (DAV) lassen sich zudem folgende Branchentrends ableiten:

- Frauen bis 40 Jahre weisen ein höheres Risiko auf, berufsunfähig zu werden (durch den Anstieg psychischer Erkrankungen).

- Frauen und Männer sind ab Alter 40 weniger gefährdet, berufsunfähig zu werden, als noch vor 20 Jahren.

- Hohe Wahrscheinlichkeiten für Eintritt einer Berufsunfähigkeit bei den Top-25-Berufen weisen Ausbauberufe, Berufe des Landverkehrs, Blechkonstruktions- und Installationsberufe sowie Verkaufspersonal auf.

- Geringe Wahrscheinlichkeiten für Eintritt einer Berufsunfähigkeit bei den Top-25-Berufen weisen Rechnungskaufleute/Informatiker, Geistes- und naturwissenschaftliche Berufe, Ärzte, Apotheker und Ingenieure auf.

- Berufsunfähige kommen in den ersten Jahren der Invalidität schneller in den Beruf zurück, erhalten durch die gesunkene Invalidensterblichkeit aber trotzdem höhere BU-Leistungen.

- Bis zum Alter 67 wird weiterhin jeder Vierte mindestens einmal im Arbeitsleben berufsunfähig.

Junge Generation benötigt mehr Aufklärung

Auch beim Bedarf hat sich einiges geändert. Der jungen Generation ist die Relevanz einer leistungsstarken Arbeitskraftabsicherung durchaus bewusster als früheren Generationen. Denn laut der aktuellen Continentale-Studie „Absicherung der Arbeitskraft – (K)ein Thema in der Bevölkerung“ bejahen drei von vier jungen Menschen (74 Prozent) die Relevanz. Jedoch unterschätzen sie die eigene Risikosituation, denn nur 23 Prozent halten ihr persönliches Risiko für hoch.

„Im Ergebnis sehen wir, dass Abschlussbereitschaft leidet. Nur 31 Prozent der Befragten haben eine BU-Versicherung, weitere 5 Prozent eine Erwerbsunfähigkeitsversicherung“, zitiert Pollmer aus der Studie. Für Vermittelnde bedeuten diese Zahlen einen wichtigen Ansatz für mehr Aufklärung. „Generell schätzen Kunden die Kosten für den Versicherungsschutz viel zu hoch ein und schließen deshalb nicht ab. Vor allem jüngere Kunden sind hier kaum gut informiert“, so Pollmer.

Eine weitere Erkenntnis aus der Studie: Der freie Vertrieb spielt nach wie vor für die Arbeitskraftabsicherung eine wichtige Rolle, die Vermittelnden werden gebraucht! Zwar nennen 74 Prozent der jungen Befragten in der Continentale-Studie mindestens einen Online-Kanal als Informationsquelle und 49 Prozent einen persönlichen Kontakt. „60 Prozent schließen einen Vertrag aber lieber persönlich ab gegenüber 37 Prozent, die dies online vorziehen“, so Pollmer.

0 Kommentare

- anmelden

- registrieren

kommentieren