- Von Lorenz Klein

- 24.10.2017 um 12:43

Zudem merkt der Makler an, dass ein Beinbruch finanziell gesehen eben kein sprichwörtlicher Beinbruch sei – also kein Risiko, das einem ein Versicherer abnehmen müsste.

Das wäre erst bei einer schweren körperlichen Einschränkung aufgrund eines Unfalls gegeben. Hier wären beispielsweise Kosten für Umbauten und spezielle Anfertigungen nötig, schreibt Wenzel.

„Niemand von uns ist davor sicher, zu verunglücken“, warnt indes der Bund der Versicherten (BdV) in einer aktuellen Broschüre. Analog zu Makler Wenzel erklären die Verbraucherschützer darin, dass die Unfallversicherung in erster Linie den Kapitalbedarf abdecken solle, der beispielsweise für Umbaumaßnahmen von Auto oder Wohnung, zusätzliche Hilfsmittel oder Therapien, Hilfe im Haushalt oder bei der Kinderbetreuung anfiele.

Grad der Invalidität zählt

Um den Verlust der Arbeitskraft finanziell abzufedern, sei hingegen die Berufsunfähigkeitsversicherung zuständig, so der BdV. Denn anders als bei der BU gebe es bei der klassischen Unfallversicherung keine vorher fest vereinbarte Leistung. Stattdessen zahlt der Versicherer im Ernstfall einen bestimmten Prozentsatz der vertraglich festgelegten Invaliditätssumme aus.

Dieser Wert richtet sich nach dem Grad der Invalidität, den der Versicherte beim Versicherer in Form eines ärztlichen Gutachtens geltend macht. So sind für einige Körperteile und Sinnesorgane feste Prozentsätze vereinbart – die sogenannte Gliedertaxe.

Beispiel:

Verliert der Versicherte nach einem Unfall ein Auge, so beträgt der Grad der Invalidität 50 Prozent. Allerdings kann die Gliedertaxe sowohl bei den Anbietern variieren als auch in den jeweiligen Tarifen. „Versicherer nutzen – je nach Qualität ihrer Versicherungsbedingungen – unterschiedliche Gliedertaxen“, stellt Finanz- und Versicherungsmakler Frank Rindermann klar.

„Dabei kann für die gleiche Beeinträchtigung bei Versicherer A ein Invaliditätsgrad von 60 Prozent vorliegen, aber bei Versicherer B ein Grad von 75 Prozent.“ Hier ist also ein genauer Blick ins jeweilige Bedingungswerk erforderlich. Auch bei der Wahl einer angemessenen Invaliditätsgrundsumme ist Sorgfalt gefragt.

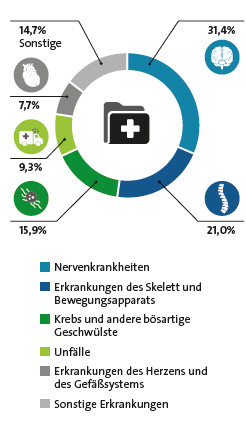

Jede zehnte Invalidität geht auf einen Unfall zurück:

Junge Menschen, Hausfrauen und -männer sollten hier mindestens 200.000 Euro veranschlagen, empfiehlt der BdV.

„Falls Sie Versorger Ihrer Familie sind, könnten Sie die Summe nach Ihrem Alter und Ihrem Einkommen festlegen“, heißt es weiter. Als Faustregel empfehlen die Verbraucherschützer, dass ein 30-Jähriger das Sechsfache seines Bruttojahreseinkommens absichern sollte, ein 40-Jähriger das fünffache Bruttojahreseinkommen, und mit 50 Jahren sollte es der vierfache Wert sein.

Zusätzlich rät der BdV dazu, eine Progression im Vertrag zu vereinbaren.

Was hat es damit auf sich?

Mit einer Progression erhalten Versicherte bei schwerwiegenderen Beeinträchtigungen mehr Geld, als ihnen nach dem festgestellten Invaliditätsgrad eigentlich zustehen würde. Das heißt, dass bei einer Invalidität von 50 Prozent nicht nur die Hälfte der vereinbarten Invaliditätsleistung ausgezahlt wird, sondern – je nach Vereinbarung – 200 oder 300 Prozent, wie der Versicherungsverband GDV vorrechnet.

0 Kommentare

- anmelden

- registrieren

kommentieren