- Von Andreas Harms

- 23.01.2023 um 11:37

In einem flammenden Plädoyer bezeichnete die Initiative die Rentenversicherung als „das wohl größte Missverständnis der Versicherungswelt“. Rechnungen, wie lange man leben muss, damit sich so etwas lohnt, seien nicht zulässig. Es gehe in dieser zweiten Phase – nach der Ansparphase – nicht mehr um Wertentwicklung, sondern darum, das wichtige biometrische Risiko „Langlebigkeit“ abzusichern.

Übrigens kann sich sogar in Rentenversicherungen in dieser Hinsicht ein Problem einschleichen, wie Cornelia Frankenberg beobachtet hat. „Manche Versicherer berechnen den Rentenfaktor neu, wenn Kunden an ihrem Vertrag etwas ändern“, erzählt sie. Dann nutzen sie aber neue Sterbetafeln als Grundlage – in denen die Lebenserwartung folglich länger ist als noch bei Vertragsabschluss. Frankenberg kennt Riester-Kunden, die weniger Rente bekamen als ursprünglich geplant, obwohl sie zwei Jahre später in Rente gingen. Deshalb achtet sie in Verträgen auf eine Klausel, dass auch bei Änderungen mindestens die bei Abschluss geltenden Grundlagen greifen – oder bessere. Bei der Stuttgarter sei das regelmäßig der Fall, ebenso bei der LV 1871, Baloise, der Bayerischen und der Alten Leipziger.

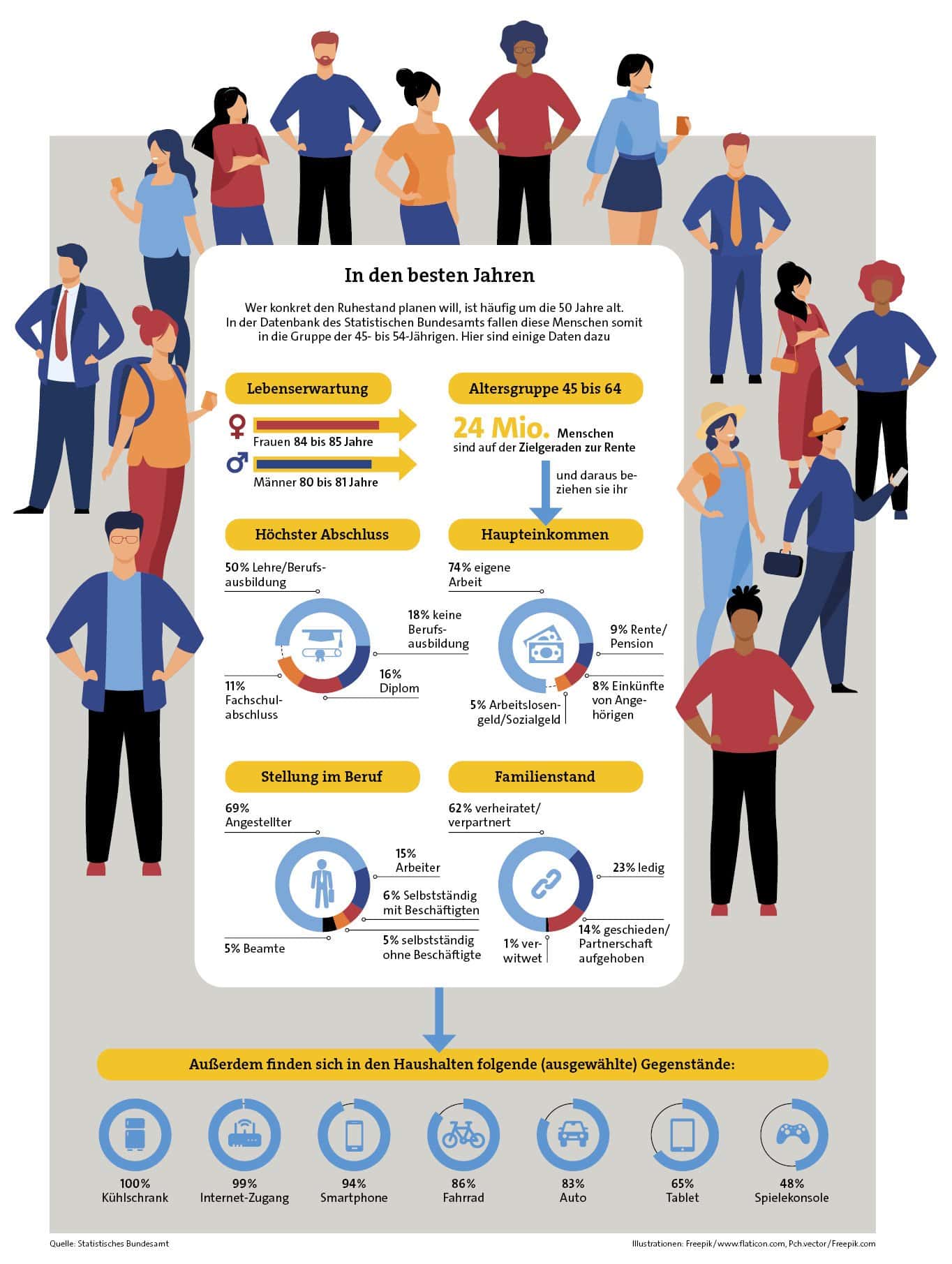

So ein langes Leben hat aber auch gute Seiten – nämlich was die Anlage betrifft. Denn wenn man mit Anfang 50 den Ruhestand plant, ergibt sich für Teile des Vermögens eine Anlagedauer von über 30 Jahren. Das ist noch mal dieselbe Laufzeit wie Mittdreißiger für die Altersvorsorge mitbringen – auch das haben viele nicht auf dem Zettel. Muss also zur Rente alles verfügbar auf dem Konto liegen? Mitnichten. Für ein paar ordentliche Aktienfonds ist es noch lange nicht zu spät.

Um die Ruhestandsplanung auf solide Füße zu stellen, beginnt sie immer mit dem Kassensturz. „Da müssen die Kunden schon die Hosen richtig herunterlassen“, sagt Vorsorgespezialist Michael Hauer. Je weniger jemand preisgebe, desto schlechter werde die Beratung. Der aktuelle Rentenbescheid ist ebenso wichtig wie Daten zur betrieblichen Altersversorgung. Riester? Rürup? Vielleicht auch eine private Rentenversicherung? Gibt es ein Wertpapierdepot oder gar ein Haus, das Mieteinnahmen abwirft? Alles, was in irgendeiner Form den Ruhestand erleichtert oder belastet, gehört in so einem Gespräch auf den Tisch.

80 Prozent vom letzten Netto

Um nicht den Überblick zu verlieren, nutzen Berater längst nicht mehr Zettel und Stift, sondern komplexe Systeme. Eines davon hat Hauers IVFP selbst entwickelt. Der „Vorsorgeplaner“ wurde in den zehn Jahren, die er existiert, bereits über eine Millionen Mal abgerufen. Er ist noch ein Offline-Programm, das man herunterladen und installieren muss. Das soll die Seite www.fairadvisor.net vom IVFP ändern, auf der sich irgendwann auch alles online erledigen lassen soll. Einige Module sind dort schon zu finden, zum Beispiel zur Basisrente oder Risikovorsorge. Die Komplexität des „Vorsorgeplaners“ erreicht der Fairadvisor aber nicht. Noch nicht.

Seite 3: „Gerade Gutverdiener sind oft erschrocken, wie viel noch fehlt.“

0 Kommentare

- anmelden

- registrieren

kommentieren