- Von Oliver Lepold

- 07.12.2020 um 20:13

Bert Rürup ist heute 76 Jahre alt und schreibt regelmäßig als Chefökonom des „Handelsblatts“ Kolumnen. Im Jahr 2005 gehörte er zum Rat der Wirtschaftsweisen und war als Regierungsberater an der Rentenreform über das Alterseinkünftegesetz beteiligt. Er gilt als Kopf hinter der damals eingeführten Basisrente, die daher in der Branche auch gern Rürup-Rente genannt wird.

Der Plan war, für Selbstständige eine steuergeförderte Möglichkeit zu schaffen, für das Alter vorzusorgen. Als Gegenstück zur Riester-Rente, die im Wesentlichen nur für die Pflichtversicherten der gesetzlichen Rentenversicherung und für Beamte infrage kommt. An der Frage, ob das nachhaltig gelungen ist, scheiden sich die Geister. 15 Jahre nach Einführung des Konzepts gibt es 2,3 Millionen Rürup-Verträge, das Neugeschäft sank allerdings von 2010 bis 2018 kontinuierlich, um im vergangenen Jahr mit 84.000 Neuabschlüssen (plus 8,9 Prozent) erstmals wieder einen Aufschwung zu nehmen.

Das sind die besten Rürup-Renten

BU-Schutz mit Altersvorsorge koppeln kein No-Go

„Die Basisrente hat sich zu einem verlässlichen und nachhaltig erfolgreichen Nischenprodukt entwickelt“, sagt Stefan Holzer, Leiter Versicherungsproduktion und Mitglied der Geschäftsleitung von Swiss Life Deutschland. Aus Sicht eines Versicherers sei das Geschäftsfeld trotz überschaubarer Größe attraktiv. „Das liegt unter anderem an den durchschnittlich lohnenswerten Vertragsvolumina und an der für alle Beteiligten unkomplizierten Abwicklung der staatlichen Förderung“, so Holzer.

„Aktuell tragen Basisrenten mit knapp 12 Prozent zum Neugeschäft nach Beitragssumme bei und liegen trotz Corona rund 50 Prozent über dem Vorjahr“, zeigt sich auch Ulrich Hilp zufrieden, Leiter des Maklervertriebs Personen der R+V und Vertriebsvorstand der Condor Lebensversicherung. Das Potenzial der Basisrente jedoch gilt als bei Weitem nicht ausgeschöpft. „Die Durchdringung bei Kunden, die als Unternehmer besondere Risiken tragen und nicht in der gesetzlichen Rentenversicherung sind, ist bundesweit noch sehr gering“, so Hilp.

Viele kennen die Rürup-Rente nicht

Das mag einerseits an mangelndem Wissen liegen. Laut einer im Februar 2020 von dem Online-Marktplatz „Raisin“ durchgeführten repräsentativen Umfrage kennen 42 Prozent der Deutschen die Rürup-Rente nicht. Andererseits spielen sicher auch die oft vorgebrachten Nachteile eine Rolle.

Als Produkt der ersten Altersvorsorge-Schicht bietet die Rürup-Rente zwar eine monatliche lebenslange Rente, ist allerdings nicht vererbbar und kann auch nicht für eine Kapitalauszahlung zum Rentenbeginn genutzt werden. Wenn der Versicherte vor Rentenbeginn verstirbt, ist das Kapital verloren. Ein mit zusätzlichen Kosten versehener Hinterbliebenenschutz kann zwar eingerichtet werden, bezieht sich aber nur auf den Ehepartner und Kinder mit Versorgungsanspruch bis maximal 25 Jahre. Und der Wechsel des Anbieters ist nicht gesetzlich geregelt. Längst nicht alle Versicherer lassen das zu. Das Produktmodell Basisrente gilt daher als unflexibel.

Keine Garantie-Pflicht

Auf der anderen Seite kann das Kapital einer Basisrente weder beliehen, abgetreten noch verpfändet werden und ist daher auch bei einer Insolvenz weitgehend sicher. Die Basisrente unterliegt zudem keiner Beitragssummengarantie, sodass sich angesichts der Niedrigzinsphase eine Vielzahl von renditestarken Kapitalanlagevarianten entwickelt haben. „Modifizierte Garantiekonzepte, eine deutliche Ausweitung der Einzelfondsauswahl wie vermögensverwaltende Fonds oder ETFs bis hin zur Weiterentwicklung von verschiedenen Hybrid-Produkten“, nennt Miriam Michelsen, Leiterin Altersvorsorge bei MLP, die maßgeblichen Innovationen der vergangenen Jahre. Derzeit erlebe die Branche zudem eine stetige Ausweitung von Kapitalanlagekonzepten mit einem Schwerpunkt auf Nachhaltigkeit.

Fakt ist: Jede uneingeschränkt steuerpflichtige Person in Deutschland kann eine Basisrente abschließen und von der massiven steuerlichen Förderung profitieren. Die Beiträge können in der Ansparphase als Sonderausgaben steuerlich geltend gemacht werden – im Jahr 2020 sind diese zu 90 Prozent steuerlich absetzbar. Dieser Prozentsatz steigt jährlich um 2 Prozentpunkte auf 100 Prozent bis zum Jahr 2025 an. Die Beiträge können bis zu einem jährlich steigenden Höchstbetrag von aktuell 25.046 Euro abgesetzt werden, bei Verheirateten gilt der doppelte Höchstbetrag von 50.092 Euro.

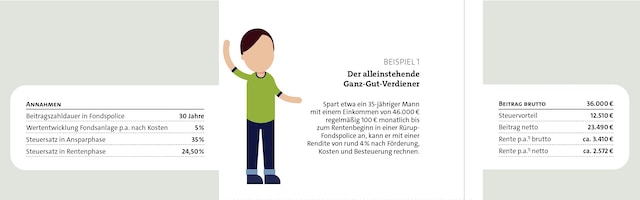

So lohnt sich die Basisrente – Beispiel 1: Der Ganz-Gut-Verdiener (Grafik vergrößern)

0 Kommentare

- anmelden

- registrieren

kommentieren