- Von Fabrice Gerdes

- 06.07.2017 um 07:25

Die jährliche Bestandscourtage ist aus der Sicht eines Kreditgebers zum Abschlusszeitpunkt ein unsicherer Zahlungsstrom, dessen Höhe in erster Linie vom Stornoverhalten der Versicherungsnehmer abhängig ist. Zukünftige Entwicklung der Zinsen und der Konjunktur beeinflussen hierbei insbesondere die Kunden. Darüber hinaus besteht während der gesamten Laufzeit des Vertrages das Risiko, dass ein Kunde einem anderen Makler eine Vollmacht erteilt und so der jeweilige Lebensversicherungsvertrag, mit samt den Ansprüchen an die Bestandscourtage dem Abschlussvermittler verloren geht.

Nicht davon auszugehen, dass Kreditgeber gesamte erwartete Bestandscourtage vorfinanzieren wird

Die Unsicherheit über die tatsächliche Höhe der zukünftigen Bestandscourtagen wird daher ein Kreditgeber bei den Finanzierungsbedingungen berücksichtigen. Sofern keine weiteren Kreditsicherheiten gestellt werden können, ist davon auszugehen, dass ein Kreditgeber nicht die gesamte erwartete Bestandscourtage über die volle Laufzeit von 28 Jahren vorfinanzieren wird.

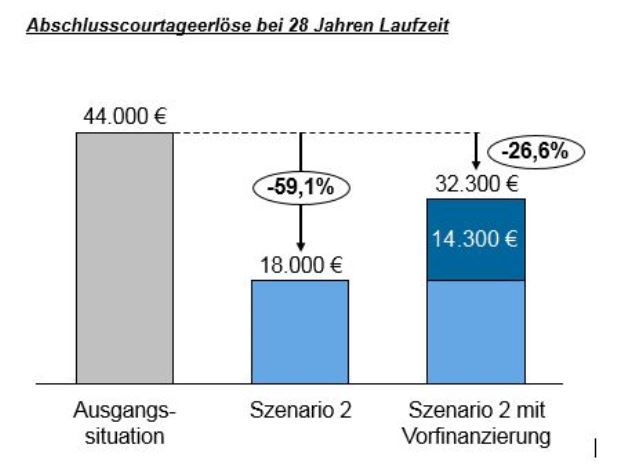

Als Prämisse haben wir daher einen Vorfinanzierungszeitraum von 10 Jahren als realistische Größe festgelegt. Als zweite Prämisse haben wir weiterhin angenommen, dass nur 75 Prozent der erwarteten Bestandscourtage vorfinanziert werden. Aktuell werden für mittlere Bonitäten bei 10-jährigen Laufzeiten für gewerbliche Kredite ein Zinssatz von etwa 7 Prozent per annum verlangt. Als Ergebnis dieser Prämissen könnte der Vermittler etwa 14.300 Euro zusätzlich durch Finanzierung der Bestandscourtagen erhalten.

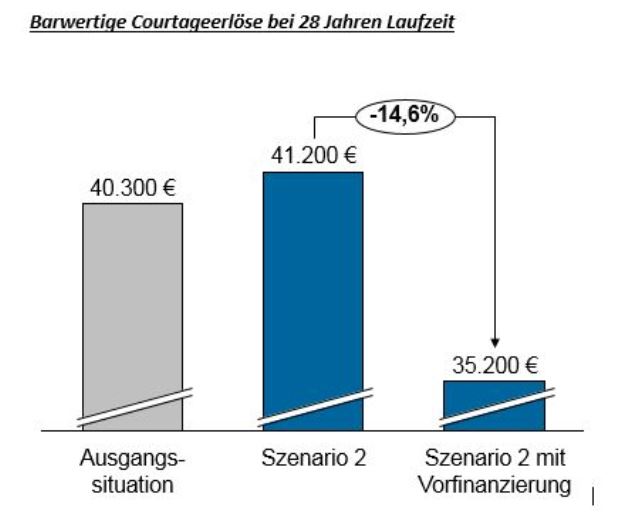

Die gesamte Zinslast würde über den Vorfinanzierungszeitraum von 10 Jahren circa 6.000 Euro betragen und hätte deutliche Auswirkungen auf die barwertigen Courtageerlöse, die von ursprünglich 41.200 Euro um 14,6 Prozent auf 35.200 Euro absinken würden (siehe Grafik unten).

Wenn Zahlungen vorfinanziert, beziehungsweise deren Ansprüche verkauft werden sollen, wird oft Factoring als mögliches Finanzierungsmittel genannt. Factoring kommt jedoch aus unterschiedlichen Gründen nicht als Option zur Vorfinanzierung der Bestandscourtage in Frage. Der erste Grund ist die Dauer der Finanzierung.

0 Kommentare

- anmelden

- registrieren

kommentieren