- Von Oliver Lepold

- 12.02.2024 um 16:14

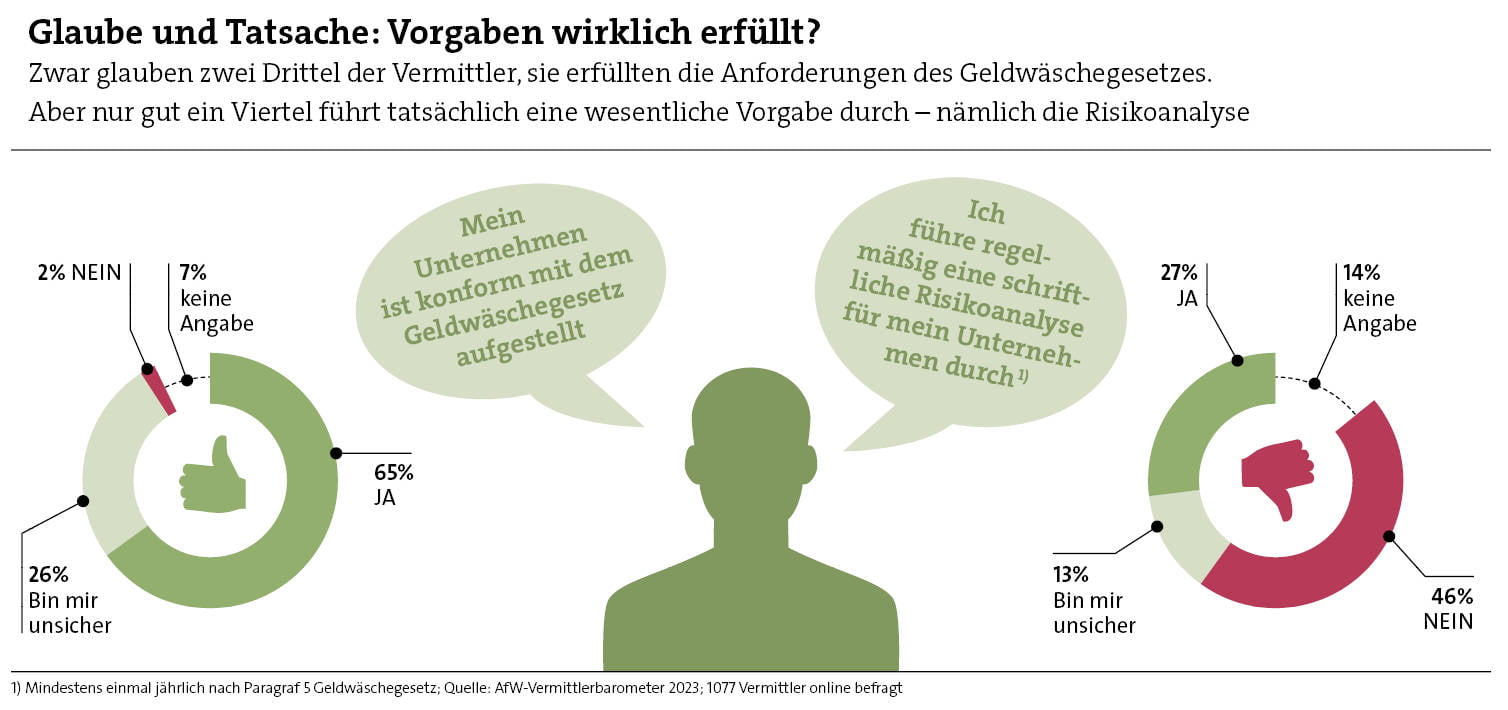

„Etwa drei bis vier Stunden sollten betroffene Vermittler auf jeden Fall dafür investieren. Die GwG-Vorgaben erscheinen zwar überdimensioniert, sie sind aber praktisch umsetzbar und dürfen nicht auf die leichte Schulter genommen werden“, so Wirth.

Zuerst die Risikoanalyse

Ein wichtiger Punkt der GwG-Pflichten für Vermittler ist eine jährlich durchzuführende interne Risikoanalyse, in der mögliche – auch unwahrscheinliche – Risiken der Geschäftstätigkeiten der Vermittler aufgeführt werden müssen. Dies umfasst unter anderem unternehmensinterne Risiken – kann ein Geldwäscher oder Terrorist sich beispielsweise am Unternehmen beteiligen? Aber auch Produkt-, Vertriebskanal- oder Kundenrisiken können sich hier ergeben.

„Eine Basisrente eignet sich weniger für Geldwäsche als eine fondsgebundene Rentenversicherung. Der Abschluss einer hohen Risikolebensversicherung durch einen ungebundenen jungen Menschen kann beispielsweise ein Indiz für eine beabsichtigte terroristische Aktivität sein“, nennt Votum-Vorstand Klein einen Anhaltspunkt. Vermittler müssen sich darüber klar werden, welches Risiko aus dem Produktangebot erwächst. „Dabei geht es auch um die Anzahl der üblicherweise vermittelten Verträge und die typische Höhe von Versicherungssummen“, so Klein weiter.

Zu den Kundenrisiken zählen etwa Neukunden, die auf ungewöhnlichen Wegen mit hohen Abschlusswünschen auf die Versicherungsvermittler zukommen. Hohe Risiken bestehen auch mit Kunden aus Ländern, in denen es keinen ausreichenden Schutz gegen Geldwäsche oder Terrorismus gibt und die für ein hohes Maß an Korruption bekannt sind.

Interne Sicherungsmaßnahmen

Sind die Risiken in der Risikoanalyse beschrieben, geht es an die internen Sicherungsmaßnahmen, die eben diese Risiken senken sollen. Hierzu zählen Schulungen von Mitarbeitern, die für Geldwäscheprävention sensibilisiert werden. „Jeder, der mit GwG-relevanten Vorgängen zu tun hat, braucht eine Schulung. Das betrifft Mitarbeiter, Vertriebskräfte, Azubis und Untervermittler“, unterstreicht Klein. Die Schulungen müssen dokumentiert werden. GwG-Schulungen für die Branche bieten unter anderem die Deutsche Gesellschaft für Geldwäscheprävention, die Deutsche Versicherungsakademie, Going Public, aber auch viele Pools und Verbünde an.

Ein wichtiger Punkt sind zudem die Sorgfaltspflichten, etwa bei der Identifizierung der Kunden und der Überprüfung der erhobenen Angaben mittels eines gültigen Ausweisdokuments. Bei juristischen Personen müssen die erhobenen Angaben über einen Handelsregisterauszug oder ein ähnliches Dokument überprüft werden. Das Transparenzregister, das über eine Registrierung eingesehen werden kann, ist ebenfalls hilfreich. „Es muss immer der wirtschaftlich Berechtigte der Geschäftsbeziehung ermittelt werden“, betont AfW-Vorstand Wirth.

0 Kommentare

- anmelden

- registrieren

kommentieren