- Von Oliver Lepold

- 12.02.2024 um 16:14

Können Sie die Herkunft dieses Geldes belegen?“, fragt der Bankangestellte freundlich. Zwischen ihm und der Kundin liegen 18.000 Euro in bar aus dem Verkauf geerbter australischer Goldmünzen auf dem Banktresen. Glücklicherweise ist die Frau vorbereitet und hat einen Kaufbeleg des Edelmetall-Händlers und sogar eine Auflistung der geerbten Güter dabei. Zudem ist sie eine langjährige Kundin der Bank. So kann sie das Bargeld auf ihr Konto einzahlen. Ein fiktiver Fall, der sich aber ohne Weiteres so zutragen kann.

Vor jeder Bareinzahlung über 10.000 Euro sind Banken verpflichtet, die Herkunft des Geldes und die einzahlende Person unter die Lupe zu nehmen. Grund ist das Geldwäschegesetz (GwG), das 1993 in Kraft trat, seither mehrfach geändert und zuletzt im März 2023 aufgrund der Umsetzung der jüngsten EU-Geldwäscherichtlinien erheblich erweitert wurde.

AfW bietet Info-Portal zur Registrierpflicht auf „goAML“

Vermittler nur unzureichend auf Geldwäschevorgaben vorbereitet

AfW und Votum überarbeiten und erweitern Arbeitshilfe zum GWG

Das soll verhindern, dass illegal erworbenes Vermögen verschleiert, verborgen oder wieder in den legalen Wirtschaftskreislauf einfügt wird. Bestechung, Korruption und die Finanzierung terroristischer Aktivitäten sollen dank der GwG-Pflichten deutlich erschwert werden. Das betrifft nicht nur Banken und andere Finanzdienstleister, sondern nun auch Versicherungs- und Finanzanlagenvermittler.

Wenige Ausnahmen, viele Betroffene

Wer Lebensversicherungen, Unfallversicherungen, Darlehen oder Kapitalisierungsprodukte vermittelt, fällt unter die GwG-Pflichten, auch wenn es nur um einen einzigen Vermittlungsvorgang pro Jahr geht. „Ausgenommen sind lediglich reine Sachmakler und gebundene Vertreter, in der Regel aus der Ausschließlichkeit, denn hier übernimmt der Versicherer die Haftung und die Pflichten“, erläutert Martin Klein, geschäftsführender Vorstand des Votum-Verbands. Auch Finanzanlagenvermittler sind betroffen, es sei denn, sie vermitteln ausschließlich Kapitalanlagen, die von Unternehmen emittiert oder vertrieben werden, die selbst unter die GwG-Pflichten fallen.

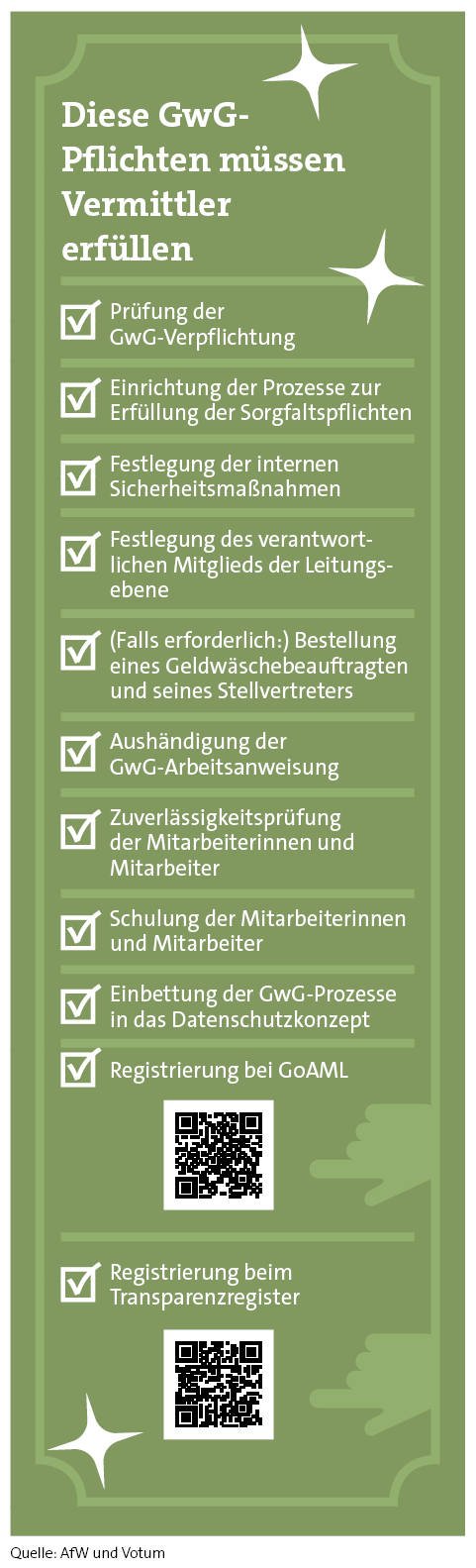

Was heißt das konkret? In der Beratungspraxis kommt es schließlich eher selten vor, dass Neukunden mit Geldkoffern nach einer Lebensversicherung fragen. „Die betroffenen Vermittler müssen über ein Risikomanagement und interne Sicherungsmaßnahmen verfügen. Sie müssen ihre Beschäftigten entsprechend schulen und haben spezielle Aufzeichnungs-, Aufbewahrungs- und Sorgfaltspflichten“, sagt Norman Wirth, Vorstand des Bundesverbands Finanzdienstleistung AfW.

Manche Passagen im GwG sind kaum zu verstehen

Beim Verdacht auf Geldflüsse aus strafbaren Handlungen müssen die Behörden verständigt werden, und zwar elektronisch: Seit 1. Januar 2024 müssen sich alle unter das GwG fallenden Vermittler bei der Zentralstelle für Finanztransaktionsuntersuchungen (FIU) im elektronischen Meldeportal GoAML registrieren. Darüber müssen etwaige Verdachtsmeldungen erfolgen.

Die Formulierungen im GwG sind komplex und für einen nicht juristisch bewanderten Vermittler kaum zu verstehen. Die Vermittler-Verbände AfW und Votum haben daher eine Checkliste über die Pflichten und ein Kompendium mit verständlichen Hinweisen für betroffene Vermittler verfasst (siehe Kasten).

0 Kommentare

- anmelden

- registrieren

kommentieren