- Von Redaktion

- 17.04.2023 um 15:33

Wer in diesem Jahr in Rente geht, muss fortan 83 Prozent der Rente versteuern, 17 Prozent bleiben unangetastet: Und dieser Rentenfreibetrag bleibt stets in gleicher Höhe (als fester Eurobetrag) für die gesamte Laufzeit der Rente bestehen. Darauf weist der Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe (VLH) hin.

Doch wie wird der Rentenfreibetrag berechnet? Grundlage für die Berechnung des Rentenfreibetrags ist die volle Jahresbruttorente. Die meisten Rentnerinnen und Rentner gehen allerdings unterjährig in Rente, sprich: Die Rente wird im ersten Jahr meist für weniger als zwölf Monate gezahlt. Deshalb wird der Rentenfreibetrag generell erst im zweiten Rentenbezugsjahr ermittelt, wie die Steuer-Experten erklären.

Ein Beispiel dazu: Herr Peter geht am 1. April 2023 in Rente. Damit steht ihm ein Rentenfreibetrag von 17 Prozent zu. Sein Rentenfreibetrag wird aber erst aus der vollen Jahresbruttorente des zweiten Rentenbezugsjahrs errechnet – also des Jahres 2024.

Peters Jahresbruttorente 2024 beträgt 15.000 Euro. Sein Rentenfreibetrag in Höhe von 17 Prozent liegt damit also bei 2.550 Euro. Dieser Rentenfreibetrag wird einmal als Summe in Euro ermittelt und bleibt in den Folgejahren unverändert – auch dann, wenn Peters Bezüge durch Rentenanpassungen steigen sollten. Übrigens: Für das erste Jahr 2023 beträgt Peters Rentenfreibetrag 17 Prozent seiner Rente des Jahres 2023.

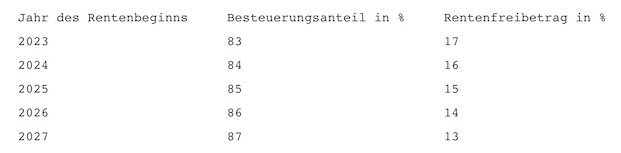

In den kommenden Jahren wird der steuerfreie Teil der Rente dann immer weiter schrumpfen, bis im Jahr 2040 alle Renten zu 100 Prozent versteuert werden müssen.

Dazu gibt die Vereinigte Lohnsteuerhilfe einen Überblick über die Entwicklung des Rentenfreibetrags in den kommenden Jahren:

Kurzum: Der Rentenfreibetrag wird für jede Rentnerin und jeden Rentner zu Beginn der Rente individuell festgelegt. Die jährlichen Rentenerhöhungen, die im Laufe der Rente folgen, müssen allerdings in voller Höhe versteuert werden.

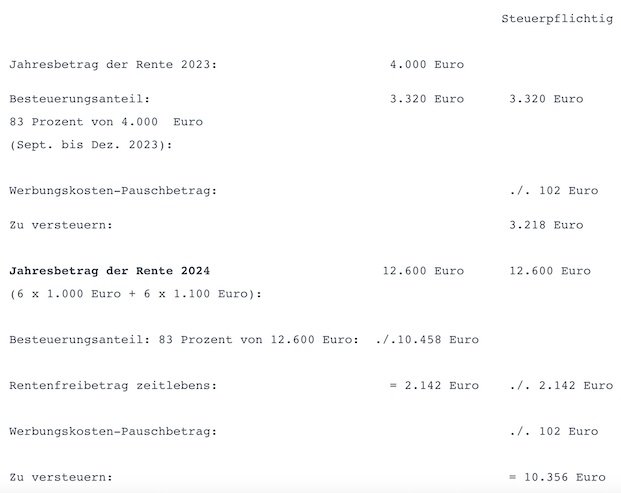

Auch dazu ein grafisches Beispiel: Ingrid geht im September 2023 in Rente und erhält eine Rente von monatlich 1.000 Euro. Zum 1. Juli 2024 wird die gesetzliche Rente erhöht, und sie kommt dann auf 1.100 Euro. Wie jedem Rentner und jeder Rentnerin steht ihr der Werbungskosten-Pauschbetrag in Höhe von 102 Euro zu, den das Finanzamt automatisch berücksichtigt (siehe nachfolgende Übersicht):

Zusätzlich betonen die Steuerexperten: Je nach Rentenart wird unterschiedlich besteuert – mit dem Besteuerungsanteil, dem Ertragsanteil oder dem persönlichen Steuersatz. Mit dem Besteuerungsanteil – also genau wie bei der gesetzlichen Rente – werden zum Beispiel Erwerbsminderungsrenten, Witwen- und Waisenrenten aus der gesetzlichen Versicherung oder Rürup-Renten besteuert.

Renten aus einer privaten Rentenversicherung (keine Riester- oder Rürup-Rente) oder eine Zusatzversorgungsrente (wie von der Versorgungsanstalt des Bundes und der Länder, kurz VBL) werden meist mit dem günstigeren Ertragsanteil besteuert. Eine Riester-Rente oder eine Rente aus der betrieblichen Altersvorsorge wird bei Auszahlung grundsätzlich mit dem persönlichen Steuersatz besteuert.

Was Rentner außerdem bei der Steuererklärung beachten sollten

Neben dem Mantelbogen müssen Rentnerinnen und Rentner die Anlage R für „Renten und andere Leistungen aus dem Inland“ ausfüllen. Das Finanzamt berücksichtigt den Werbungskosten-Pauschbetrag von 102 Euro, sofern Rentner nicht höhere Aufwendungen geltend machen.

Hinzu kommen unter Umständen folgende Anlagen:

- Anlage R-AV / bAV für Leistungen aus inländischen Altersvorsorgeverträgen und aus der inländischen betrieblichen Altersversorgung

- Anlage R-AUS für Renten und andere Leistungen aus ausländischen Versicherungen, ausländischen Rentenverträgen und ausländischen betrieblichen Versorgungseinrichtungen

- Anlage KAP für Kapitalerträge

- Anlage V bei Einkünften aus Vermietung und Verpachtung

Übrigens: Die beiden Rentenanlagen R-AV / bAV und R-AUS gibt es erst seit 2020. Bis 2019 waren alle Angaben zur Rente nur in Anlage R zu machen.

Ein wichtiger Hinweis zum Abschluss: Die grundsätzliche Besteuerung der Rente bedeutet noch nicht, dass tatsächlich Steuern auf die Rente zu zahlen sind. So gilt die Steuerpflicht nur dann, wenn die Gesamtsumme der Bezüge aus Altersrente und Nebeneinkünften über dem Grundfreibetrag liegt. Letzterer wird von Jahr zu Jahr angepasst. Für 2023 liegt der Grundfreibetrag für Ledige bei 10.908 Euro und für Verheiratete bei 21.816 Euro.

0 Kommentare

- anmelden

- registrieren

kommentieren