- Von Oliver Lepold

- 14.06.2017 um 15:35

Preiswerte Beiträge möglich

Schwere-Krankheiten-Versicherungen gibt es wie bei der Berufsunfähigkeitsabsicherung auch in der fondsgebundenen Variante. Die Beiträge des Kunden werden dann nicht in den Deckungsstock des Versicherers investiert, sondern in ausgewählte, renditestarke Investmentfonds. Aus dem Fondsguthaben werden die Risiko- und Kostenbeiträge für die Versicherung entnommen.

Der Vorteil: Vor allem bei langen Laufzeiten kann der Beitrag günstiger kalkuliert werden. Konventionelle Konzepte hingegen erfordern meist höhere Beiträge. Der Kreis der möglichen Kunden wird somit größer. Auch jüngere Menschen mit geringerem Einkommen können sich so die Vorsorge über eine fondsgebundene Dread Disease Versicherung leisten.

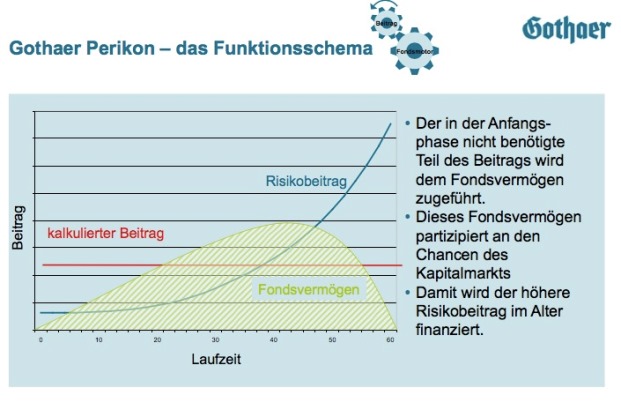

Das fondsgebundene Produktkonzept erfordert vom Makler Transparenz im Beratungsgespräch und in der Betreuung der Kunden. Die Qualität der Police steht und fällt mit der Kalkulation und der Auswahl der Fondsanlage. Eine mögliche Nachschusspflicht für eine Risikoversicherung ist erklärungsbedürftig. Idealerweise ist das Fondsvermögen am Ende der Laufzeit aufgebraucht (siehe Grafik).

Sollte sich die Performance während der Vertragslaufzeit besser entwickeln als zu Beginn kalkuliert, erhält der Versicherte am Ende der Laufzeit das vorhandene Fondsguthaben ausgezahlt. Fällt die Performance hingegen schlechter aus, ist das Guthaben bereits vor Ende der Laufzeit aufgebraucht. Die Versicherung endet dann vorzeitig, wenn der Kunde nicht auf diese Fondsentwicklung reagiert hat.

Überprüfung der Fondsentwicklung

Versicherer haben für diesen Fall jedoch vorgesorgt. Die Gothaer etwa überprüft nach Ablauf ihrer fünfjährigen Beitragsgarantie jeden Vertrag jährlich. „Falls sich abzeichnet, dass das Fondsvermögen wahrscheinlich nicht ausreichen wird, um die Risiko- und Kostenbeiträge bis zum Vertragsablauf zu decken, informieren wir den Kunden schriftlich und bieten ihm verschiedene Reaktionsmöglichkeiten, wie eine Beitragserhöhung oder eine Einmalzahlung“, erläutert Bereichsleiter Produktmanagement Engel. Auch möglich, aber in der Beratungspraxis wenig sinnvoll: die Verminderung des Versicherungsschutzes.

Der Empfehlung des Versicherers muss der Kunde aber nicht folgen. Er kann den Vertrag unverändert fortführen und auf eine zukünftig bessere Fondsperformance setzen. Schließlich erhält er jährlich eine Information über das Fondsguthaben und die entnommenen Kosten. Gut betreute Maklerkunden haben in der Regel ohnehin einmal jährlich ein Gespräch, bei dem der aktuelle Versicherungsbedarf überprüft und angepasst werden kann.

0 Kommentare

- anmelden

- registrieren

kommentieren