- Von Sabine Groth

- 12.01.2023 um 09:16

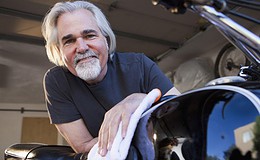

Pfefferminzia: Wie wirkt sich die Inflation auf den langfristigen Vermögensaufbau, etwa zur Altersvorsorge, aus?

Jochen Ruß: Durch Inflation wird Geld weniger wert. Für etwas, was heute 100 Euro kostet, muss ich in 20 Jahren mehr zahlen. Wenn ich als junger Mensch fürs Alter spare, wird also die Stückzahl an Euro, die ich später brauche, entsprechend der künftigen Inflationsentwicklung höher sein. Dieser Effekt ist eigentlich jedem klar. Spannend wird es bei der Auswahl der Kapitalanlagen. Denn manche haben bei hoher Inflation tendenziell eine gute Performance und liefern so einen natürlichen Inflationsschutz. Das sind eigentlich alle Anlagen, bei denen ein realer Wert dahinter steht, also insbesondere auch Aktien.

Warum ist das so, warum bieten Aktien einen gewissen Inflationsschutz?

Ich erkläre es gern anhand der Butterbrezel. Bleibt die Inflation sehr hoch, kostet in 30 Jahren eine Butterbrezel vielleicht 15 Euro, also zehnmal so viel wie heute. Der Bäcker macht dann mit jeder verkauften Brezel zehnmal so viel Umsatz, muss aber auch für seine Zutaten und seine Angestellten zehnmal so viel Geld ausgeben wie heute. Hat er die zehnfachen Ausgaben und zehnfachen Einnahmen, hat er den zehnfachen Gewinn.

Warum sich Fondspolicen auch für ältere Sparer lohnen

Warum ein Provisionsverbot nicht funktionieren kann

Wenn die Bäckerei börsennotiert ist, könnten die Aktien ungefähr um den Faktor 10 gestiegen sein, da der Aktienkurs letztlich die Fundamentaldaten des Unternehmens widerspiegelt. Das ist natürlich stark vereinfacht, und in der Praxis spielen auch andere Faktoren hinein. Eine perfekte Absicherung gegen die Inflation sind Aktien daher natürlich nicht, aber sie bieten immerhin einen gewissen Schutz. Die positive Korrelation zwischen Aktienrenditen und Inflation gilt allerdings nur über lange Zeiträume. Kurzfristig sieht man oft eine gegenteilige Entwicklung, die volkswirtschaftlich erklärbare Gründe hat. Aber bei der Altersvorsorge geht es ja um lange Zeiträume.

Aktien schwanken aber auch und sind für sicherheitsorientierte Anleger eine Herausforderung.

Das stimmt. Aktien haben ein höheres Schwankungsrisiko als vermeintlich sichere Anlagen wie Staatsanleihen oder Produkte mit hohen Garantien. Hier lässt sich besser als bei Aktien voraussagen, wie viel Stück Euro ich am Ende herausbekomme. Relevant für Verbraucher ist allerdings, wie viel diese Euro dann wert sind. Es zählt also nicht die nominale Rendite einer Anlage, sondern das Ergebnis in Kaufkraft, die reale Rendite. Die Unsicherheit der künftigen Inflation ist daher ein weiteres Risiko, das aber weniger beachtet wird als das Schwankungsrisiko. Das Inflationsrisiko wiegt weniger stark, wenn meine Kapitalanlagen tendenziell mit der Inflation mitgehen, wie beispielsweise Aktien. Die Auswirkungen dieses Effekts haben wir in einer Studie untersucht.

Und was ist dabei herausgekommen?

Früher, als die Zinsen noch höher waren, hieß es: Wer risikoscheu ist, sollte sichere Anlagen oder Produkte mit hohen Garantien wählen, und wer chancenorientierter ist, sollte möglichst stark in Aktien gehen und auf Garantien verzichten. Der zweite Teil stimmt immer noch, der erste jedoch nicht mehr. Als sehr sicher geltende Anlagen weisen unter Berücksichtigung der Inflation höhere Risiken auf. Bei Garantieprodukten gibt es einen Kipppunkt, den die Studie bei einer etwa 70- bis 80-prozentigen Garantie ausmacht. Bis zu diesem Kipppunkt bedeutet mehr Garantie auch mehr Sicherheit.

Bei noch höheren Garantien, die kein oder nur ein sehr geringes Aktienengagement ermöglichen, wird ein Produkt inflationsbereinigt wieder riskanter. Der Kunde verzichtet also nicht nur auf Renditechancen, sondern hat auch ein höheres Risiko. Solche Produkte sind daher derzeit nicht sinnvoll. Der Kipppunkt hängt übrigens vom Zinsniveau ab. Früher lag er oberhalb von 100 Prozent und war daher in der Praxis weniger relevant. Erst der niedrige Zins hat dafür gesorgt, dass Produkte mit 100-prozentiger Beitragsgarantie chancenärmer und zugleich riskanter sind als Produkte mit weniger Garantie.

Die Europäische Zentralbank hat den Leitzins bereits deutlich angehoben und auch die Rendite für zehnjährige Bundesanleihen ist gestiegen. Ändert das etwas an Ihrer Aussage?

Wir gehen davon aus, dass Aktien nicht eine fixe erwartete Rendite aufweisen, die sie im Durchschnitt erzielen, sondern den sicheren Zins plus einen Aufschlag für das Schwankungsrisiko. Wenn das Zinsniveau hoch ist, ist auch das erwartete Renditeniveau von Aktien höher. Daher würde sich an der Aussage, dass vermeintlich sichere Anlagen beim inflationsbereinigten Risiko schlechter abschneiden, nicht viel ändern. Nur ihre realen Renditen wären weniger stark im negativen Bereich.

Bei Garantieprodukten würde sich aber mit steigenden Zinsen der Kipppunkt nach oben verschieben. 100-prozentige Beitragsgarantien wären irgendwann wieder darstellbar und für risikoscheue Menschen auch sinnvoll. Bei versicherungsförmigen Garantieprodukten kommt es allerdings nicht primär auf die Marktzinsen, sondern auf den Höchstrechnungszins an. Und der liegt immer noch bei 0,25 Prozent. Ich denke, dass das Finanzministerium auch erst einmal vorsichtig mit Erhöhungen umgeht.

Der Vorteil geringerer realer Risiken von Aktien gilt langfristig. Wie definieren Sie langfristig?

Den Begriff verwende ich bewusst vage. Je kurzfristiger, desto relevanter ist das Schwankungsrisiko der Aktien und desto geringer ist der Inflationsschutz von Aktien. Langfristig ist es genau anders herum. Ab welcher Laufzeit der Inflationsschutz überwiegt, hängt stark von den Annahmen ab, die in eine Modellrechnung einfließen, insbesondere von der erwarteten künftigen Volatilität. Und da muss man ehrlich sein: Ob die Aktien in den kommenden Jahren eher stark oder weniger stark schwanken, wissen wir alle nicht. Geht man von eher starken Schwankungen der Aktien aus, reichen zehn Jahre eher nicht. Für Kunden, die 40 Jahre und jünger sind und noch mehr als 20 Jahre bis zur Rente haben, ist der Inflationsschutz aber auf jeden Fall relevant.

0 Kommentare

- anmelden

- registrieren

kommentieren