- Von Andreas Harms

- 14.02.2023 um 16:03

Wer ein Haus verkaufen will, sieht sich neuerdings wieder mit einer schon lange nicht mehr erlebten Sache konfrontiert: verhandelnde Käufer. Das stellte der Baufinanzierungsvermittler Interhyp fest, als er mehr als eine halbe Million abgeschlossene Kreditvergaben aus den vergangenen zehn Jahren auswertete.

„In den vergangenen Jahren haben wir einen Verkäufermarkt erlebt“, sagt Jörg Utecht, Vorstandsvorsitzender der Interhyp Gruppe. „Es gab wenige Objekte, auf die meist sehr viele Interessentinnen und Interessenten kamen. Das wandelt sich nun. Die Preise sinken, es sind deutlich mehr Objekte verfügbar und zusätzlich können Käuferinnen und Käufer wieder die Preise verhandeln.“

Das wirkt sich natürlich auf die Preise aus, wenn auch bisher noch überschaubar. Um das messbar zu machen, berechnet die Interhyp einen Immobilienpreis-Index, in den gleichartige Objekte einfließen. Dieser Index sank per viertem Quartal 2022 im Vergleich zum Vorjahresquartal um vergleichsweise milde 3,5 Prozent. Auf die Gesamtjahre bezogen ging es von 2021 bis 2022 sogar um etwa 5 Prozent aufwärts.

Doch es gibt auch andere Sichtweisen. Den Höchststand hatte der Index nämlich im zweiten Quartal 2022 erreicht, bis zum Jahresende ging es von diesem Stand anschließend um 6 Prozent hinab. Überdurchschnittlich mit jeweils minus 8 Prozent traf es dabei die (teuren) Städte Hamburg, München und Frankfurt am Main.

Gestiegene Energiepreise beeinflussen den Markt

Außerdem ließ sich – wahrscheinlich wegen der gestiegenen Energiepreise – ein Unterschied zwischen den Effizienzklassen der Gebäude beobachten. Vor 1990 gebaute und damit weniger energieeffiziente Objekte verloren 7,5 Prozent an Wert. Jene nach 2010 gebauten blieben mit minus 4 Prozent etwas stabiler.

Was dann die tatsächlich abgeschlossenen Geschäfte angeht, wurden die gehandelten Häuser älter und kleiner. So stieg das Durchschnittsalter von 38 Jahren zwischen 2020 und 2021 auf nunmehr 46 Jahre. Die mittlere Wohnfläche schrumpfte von 161 auf 156 Quadratmeter. Bei Wohnungen blieb die Fläche hingegen unverändert bei 80 Quadratmetern. Außerdem herrschte offenbar Baustopp. Denn die Anteile von Neubauten und eigenen Bauvorhaben an allen Finanzierungen gingen von 15 auf 5 Prozent beziehungsweise von 15 auf 10 Prozent zurück.

Mehr eigenes Geld, höhere Raten

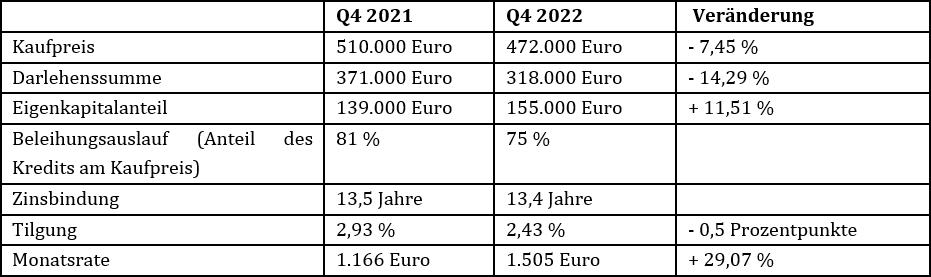

So wie sich der Gesamtmarkt verändert hat, so haben sich konsequenterweise auch die Daten im Baufinanzierungsgeschäft kräftig verschoben. Käufer bringen zum Beispiel im Schnitt 155.000 Euro eigenes Geld mit, das sind 11,5 Prozent mehr als im Vorjahr. Die anfängliche Tilgung sank nur ganz leicht, dafür zog die Monatsrate um fast ein Drittel auf 1.505 Euro heftig an. Die genauen durchschnittlichen Eckdaten zeigt die folgende Tabelle.

0 Kommentare

- anmelden

- registrieren

kommentieren