- Von Mario Strehl

- 23.05.2023 um 11:22

Steht dabei dann eine Zeitangabe, ein Zeitraum fest, kann man wieder rechnen:

Todesfallsumme X, die zur Auszahlung kommt, kann mit Zins Y angelegt werden. Davon geht in der Regel Abgeltungssteuer weg. Daraus wird eine monatliche Netto-Zahl, die die Versorgungs-Lücke decken sollte. Die Höhe der Absicherungssumme/des angelegten Kapitals ist dann abhängig von der Zeit, wie lange dieses Kapital bei monatlicher Entnahme zur Versorgung dienen kann.

Am Ende entsteht daraus eine Risikolebensversicherungssumme für jeweils jeden der beiden Partner. Auch die getrennte Betrachtung ist wichtig, vor allem wenn die beiden Einkommen nicht gleich groß sind.

Was kostet die zusätzliche Kinderbetreuung?

Denn in einer Berechnung wirst du manches Mal feststellen, dass theoretisch gar eine Absicherung für einen Partner notwendig sein könnte – mathematisch gesehen. Denn, verdient einer der beiden sehr gut, der andere arbeitet vielleicht halbtags und hat ein kleines Einkommen, dann kann es sein, dass die Mathematik sagt, dass bei Versterben des Partners mit weniger Einkommen gar keine Absicherung notwendig wäre, um ein bestimmtes (geringeres, denn es fällt ja ein „Verbraucher“ weg) Netto-Einkommen zu erzielen. Welche Kosten kommen aber zum Beispiel in der Kinderbetreuung und -Versorgung hinzu, wenn der Partner, der seine Zeit in die Kinderbetreuung eingebracht hat, plötzlich ausfällt und der/die Hinterbliebene einer beruflichen Tätigkeit nachgehen möchte/muss?

Die Beratung sieht auf den ersten Blick kompliziert, aufwendig und umständlich aus – und deshalb wird leider in der Praxis oft eben nur pauschal mit Risikosummen geschätzt. Mit Software lässt sich dies leicht lösen und Kunden zeigen.

Eines steht jedoch fest: Ist man diese Fragen und Berechnungen mit Kunden gemeinsam einmal durchgegangen, dann können Kunden sehr leicht nachvollziehen, wie viel/wenig in diesem Worst-Case-Szenario netto(!) vorhanden ist und bedienen gerne eine angemessene Absicherung.

Auch sprechen (junge) Eltern (meist sind es eher die Mütter) miteinander, was vor allem auch finanziell passiert, wenn der Partner versterben würde. Hat man Kunden entsprechend beraten, wirst du als Beraterin oder Berater durch eine Beratung mit Hinterbliebenenkonzept sicher weiterempfohlen.

Und hier ein kurzes Praxis-Beispiel zum Nachvollziehen:

Verheiratetes Paar, zwei Kinder. Einkommen 1: 4.500 Euro Brutto, Einkommen 2: 1.500 Euro Brutto. Kinder 10 und 12 Jahre.

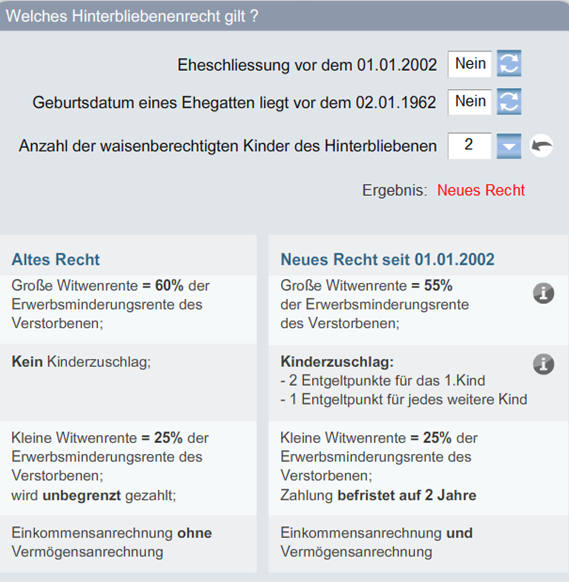

Feststellung rechtlicher Status – schon hierbei sind viele Kunden sehr erstaunt, da in den Hinterköpfen oft noch die Witwenrente der Großmutter vorhanden ist – und der geht es finanziell nicht so schlecht:

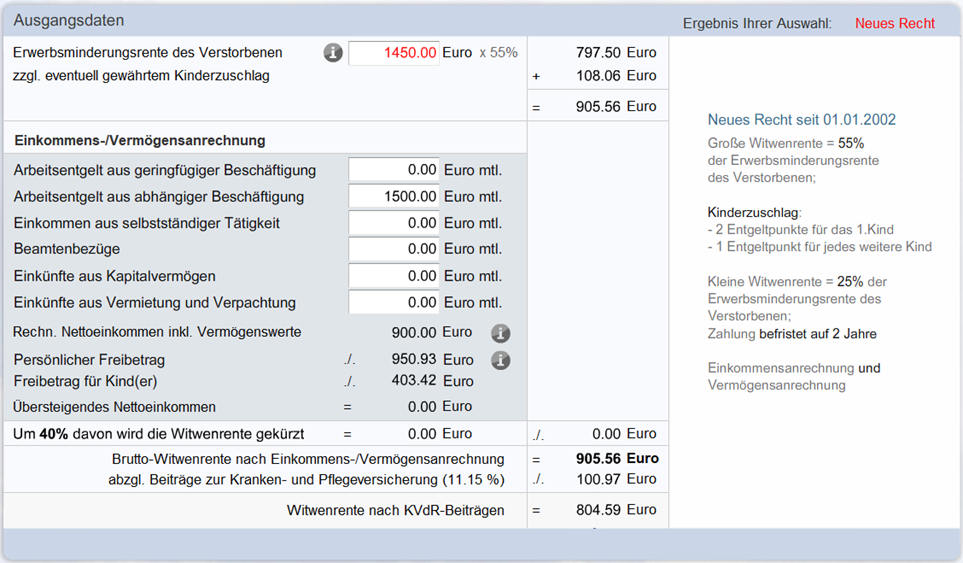

Berechnung der Witwen-/Witwerrente nach Kranken- und Pflegeversicherung der Rentner und Einkommens- und Vermögensanrechnung – aus dem Kopf heraus wissen die wenigsten, wie hoch die Freibeträge sind und was als rechnerisches Nettoeinkommen in welcher Höhe angerecht wird:

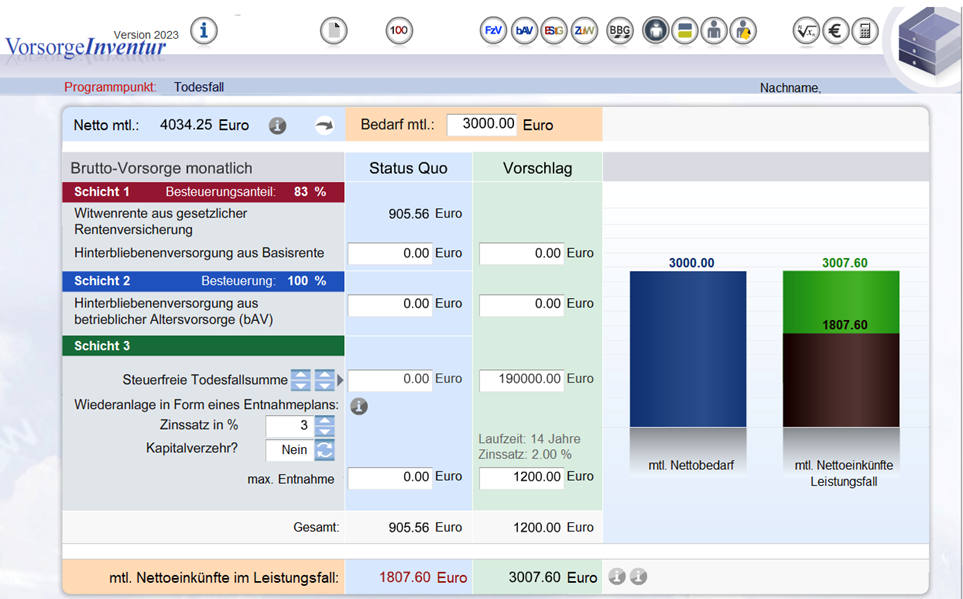

Und schließlich: Berechnung der Netto-Lücke nach Steuern und Ermittlung des Brutto-Kapitalbedarfs zur Sicherung einer gewünschten Versorgungsdauer – so kommt man am Ende auf eine passende Absicherungssumme, die Kunden nachvollziehen, akzeptieren und abschließen können:

0 Kommentare

- anmelden

- registrieren

kommentieren