- Von Karen Schmidt

- 21.01.2022 um 12:26

Um das gesetzliche Rentensystem zu stützen und mehr Generationengerechtigkeit herzustellen, plant die Bundesregierung, eine teilweise Kapitaldeckung einzuführen. In einem ersten Schritt wollen die Ampel-Parteien 10 Milliarden Euro aus dem Bundeshaushalt in die gesetzliche Rente einzahlen. Und dann? Was passiert mit dem Geld? Wie müsste die Kapitaldeckung konkret ausgestaltet sein? Damit hat sich das Institut der Deutschen Wirtschaft (IW) in einem aktuellen Gutachten befasst.

Die Analysten bringen vorab an, dass die Politik erstmal festlegen müsse, wie hoch der Rentenbeitrag maximal sein dürfe und welches Rentenniveau man mindestens erreichen wolle. Ohne diese Festlegungen sei eine Modellrechnung zur teilweisen Kapitaldeckung nur semi-sinnvoll – aber die Analysten haben sich trotzdem ans Thema gewagt.

Einstieg in Kapitaldeckung der Rentenversicherung ist ein „echter Quantensprung“

Beste Altersvorsorgesysteme der Welt – Deutschland verpasst Top 10

Wie hoch müsste eigentlich das Fondsvermögen sein?

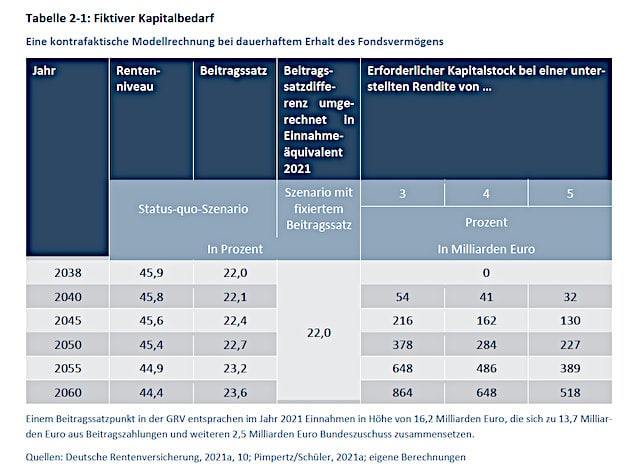

Eine entscheidende Frage ist zum Beispiel, wie hoch eigentlich das Fondsvermögen sein müsste, um mittel- bis langfristig eine Entlastung beim Beitragssatz hinzubekommen. Zur Berechnung nehmen die IW-Experten beispielhaft folgendes an:

- Das Mindestsicherungsniveau soll auch über 2030 hinaus bei 43 Prozent liegen,

- die Beitragsobergrenze bei 22 Prozent

- und ein langfristiges Sinken des Sicherungsniveaus vor Steuern wird akzeptiert, solange die Haltelinie nicht durchbrochen wird.

In diesem Modell ergebe sich ab dem Jahr 2038 eine Finanzierungslücke. Und zwar in Höhe des Beitragsaufkommens, „dass sich aus der Beitragssatzdifferenz zwischen Status-quo-Szenario und Beitragssatzobergrenze ergibt“.

>>> Keine News verpassen! Jetzt unseren Newsletter abonnieren!

Ein Beispiel: Im Jahr 2045 beträgt das Rentenniveau im Status-quo-Szenario 45,6 Prozent, der Beitragssatz läge bei 22,4 Prozent. Der Beitrag soll aber maximal 22,0 Prozent betragen. Bei einer unterstellten Rendite des Fondsvermögens von 3 Prozent bräuchte man einen Kapitalstock in Höhe von 216 Milliarden Euro, um das zu finanzieren. Bei 4 Prozent Rendite wären es 162 Milliarden Euro, bei 5 Prozent Rendite 130 Milliarden Euro (siehe Grafik).

„Vor diesem Hintergrund sind die Erwartungen zu relativieren, die mit einer steuerfinanzierten Anschubfinanzierung in Höhe von 10 Milliarden Euro verbunden werden können“, formulieren es die IW-Analysten diplomatisch. „Selbst eine optimistisch geschätzte Rendite von 5 Prozent führt lediglich zu zusätzlichen Einnahmen in Höhe von 0,5 Milliarden Euro – ein Volumen, das angesichts eines Einnahmenäquivalents von 16,2 Milliarden Euro pro Beitragssatzpunkt im Jahr 2021 kaum ins Gewicht fällt.“

Damit eine kapitalgedeckte Säule einen substanziellen Beitrag zur Stabilisierung des Beitragssatzes und Sicherungsniveaus leisten könne, müsse binnen weniger Jahr(zehnt)e ein Kapitalstock aufgebaut werden, der die Anschubfinanzierung in Höhe von 10 Milliarden Euro um ein Vielfaches übersteige, so ein Zwischenfazit der Experten.

Auf Seite 2: So könnte der Fonds finanziert werden

Wilfried Strassnig Versicherungsmakler

Vor 2 JahrenBei Anwendung unserer Jahrhundertidee, auch deswegen so genannt, weil sich alle Experten das NICHT vorstellen können und mit völlig neuem Ansatz, ist die Zukunftsvorsorge schon ohne Förderung denkbar.

Wer allerdings von günstigerer STAATLICHER VERSORGUNG ausgeht, sollte erst mal erklären können weshalb bei einem 3 Billionen EURO BeamtenPolitikerRichterpensionsrückstellungsdefizit-in besten Wirtschaftszeiten aufgebaut- Privat gestaltete Versorgung teurer ist. Ein gigantisches Damoklesschwert über unseren Köpfen, ohne Beachtung? Wenn man den fairen Vergleich zur GRV herstellt, mit weniger als 50% der Versorgung Beamter und deutlich kürzerer Auszahlung, kann man von 50% Kosten ausgehen, die ungerührt nur im Niedrigstbereich geleistet werden.

Fazit: Wer da von “GÜNSTIGER” ausgeht, kann das nur unter Auslassung aller Fakten. Nur PRIVAT ist demzufolge fair und wesentlich günstiger, da sonst ganz klar die Gefahr besteht, dass der Staat damit seine Pensionen absichert.

Die Umsetzung unserer Jahrhundertidee birgt die höchste Chance, alle Probleme -nicht verbesserbar, sogar weltweit, Rentenprobleme zu lösen!

1 Kommentare

- anmelden

- registrieren

kommentierenWilfried Strassnig Versicherungsmakler

Vor 2 JahrenBei Anwendung unserer Jahrhundertidee, auch deswegen so genannt, weil sich alle Experten das NICHT vorstellen können und mit völlig neuem Ansatz, ist die Zukunftsvorsorge schon ohne Förderung denkbar.

Wer allerdings von günstigerer STAATLICHER VERSORGUNG ausgeht, sollte erst mal erklären können weshalb bei einem 3 Billionen EURO BeamtenPolitikerRichterpensionsrückstellungsdefizit-in besten Wirtschaftszeiten aufgebaut- Privat gestaltete Versorgung teurer ist. Ein gigantisches Damoklesschwert über unseren Köpfen, ohne Beachtung? Wenn man den fairen Vergleich zur GRV herstellt, mit weniger als 50% der Versorgung Beamter und deutlich kürzerer Auszahlung, kann man von 50% Kosten ausgehen, die ungerührt nur im Niedrigstbereich geleistet werden.

Fazit: Wer da von “GÜNSTIGER” ausgeht, kann das nur unter Auslassung aller Fakten. Nur PRIVAT ist demzufolge fair und wesentlich günstiger, da sonst ganz klar die Gefahr besteht, dass der Staat damit seine Pensionen absichert.

Die Umsetzung unserer Jahrhundertidee birgt die höchste Chance, alle Probleme -nicht verbesserbar, sogar weltweit, Rentenprobleme zu lösen!