- Von Redaktion

- 06.09.2016 um 08:56

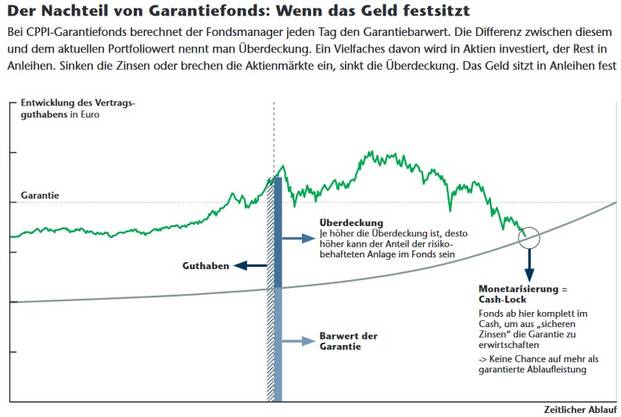

Kein Risikobudget mehr

Durch die seit Jahren immer weiter sinkenden Anleihezinsen war ein immer größerer Teil der DWS-Flexpension-Teilfonds nötig, um den Garantiewert abzusichern. Das Risikobudget nahm immer weiter ab; für viele Teilfonds liegt es derzeit bei null. Entsprechend können die Fondsmanager keine chancenreichen Papiere mehr kaufen, da die Zinserträge der Anleihen fehlen, um eventuelle Verluste aus einer Aktienanlage wieder aufzuholen zu können.

„Im Fondsprospekt der Flexpension-Fonds steht, dass der Kunde an den Aktienmärkten partizipieren soll“, sagt Breiting. „Momentan führt aber die Garantie dazu, dass wir gar keine Chance mehr haben, auch nur ansatzweise in Aktien investiert zu sein. Der Fondsmanager kann einfach diesen Teil der Anlagepolitik des Fonds nicht mehr umsetzen. Also muss man im Sinne des Anlegerschutzes den Fonds liquidieren.“

Mit der Fondsliquidation erreicht man alle

Die Fondsliquidation sei dabei die sauberste Lösung, findet Breiting. Weil man den Kunden zwinge, sich für einen neuen Fonds zu entscheiden, statt einen weiter zu besparen, der nicht mehr funktioniere. Und man erwische alle Kunden. Breiting: „Sonst gibt es immer welche, die arglos acht Jahre abwarten und dann feststellen, dass der Fonds acht Jahre keine Performance gebracht hat. Dann ist der Schaden aber schon passiert.“

Was passiert aber, wenn der Garantiewert der Fonds nicht erreicht ist bis zur Liquidation? „Wir liquidieren den Fonds zum erreichten Höchststand. Wenn der Fonds zum Garantietag unter der Garantie liegt, füllen wir die Differenz aus Eigenmitteln auf“, sagt Breiting. Das könne die Deutsche AM durchaus „ein paar Millionen“ kosten, meint der Experte.

Und welche Alternativen schlägt die Deutsche AM für ihre Flexpension-Fonds vor? Das hänge vom Anlagehorizont des Kunden ab, meint Breiting. Der Flexpen-sion 2016 etwa werde in diesem Jahr fällig, hat also nur noch ein paar Monate Lebensdauer. „Da parkt der Kunde das Geld am besten in einen Geldmarktfonds und wartet, bis die Police fällig ist.“ Bei rund zwei Jahren Anlagehorizont, habe man die zwei Garantiefonds DWS Funds Global Protect 90 (WKN: DWS 1TH) und 80 (A0B 9ER) im Angebot mit einer 90- und einer 80-prozentigen Garantie.

Derselbe Mechanismus, dasselbe Schicksal?

Diese Fonds seien aktuell noch gesünder als die Flexpension-Fonds, es sei aber derselbe Mechanismus, also könnte diese Fonds das gleiche Schicksal ereilen. Für längere Laufzeiten schließlich biete man Multi-Asset-Fonds wie den DWS Concept Kaldemorgen (DWS K00) oder den DWS Multi Opportunities (794 814) an.

Die Versicherer prüfen nun, ob sie diesen Fondsempfehlungen folgen wollen. „Wir analysieren derzeit die Auswirkungen auf betroffene Bestandsverträge und werden unseren Kunden und Vertriebspartnern zeitnah die Alternativen und möglichen Handlungsempfehlungen mitteilen“, heißt es etwa bei der Zurich. Auch von der Allianz kommt fast der gleiche Wortlaut: „Wir analysieren derzeit und suchen eine optimale Lösung für die bei uns betroffenen Kunden. Die Vermittler werden wir rechtzeitig einbinden, um eine umfassende Betreuung der Kunden hierbei sicherzustellen.“

Quelle: Ifa Ulm

0 Kommentare

- anmelden

- registrieren

kommentieren