- Von Lorenz Klein

- 04.09.2017 um 11:01

Unabhängig vom Ausgang der Auseinandersetzung wirft der Streit ein Schlaglicht auf das Funktionsprinzip von Indexpolicen – und das sieht so aus: Zunächst fließen die Sparbeiträge der Kunden in das Sicherungsvermögen des Versicherers. Allerdings haben die Kunden anders als bei einem klassischen Leben-Vertrag keinen Anspruch auf einen Garantiezins, sondern erhalten im „Worst Case“ maximal die eingezahlten Beiträge zum Ende der Vertragslaufzeit zurück.

Mit den Beiträgen erwirtschaftet der Versicherer Überschüsse am Kapitalmarkt. Jahr für Jahr hat der Policen-Inhaber dann die Wahl, ob er diese in eine Indexbeteiligung investieren oder lieber einen vom Versicherer festgelegten Zins bekommen möchte.

Keine direkten Indexanteile

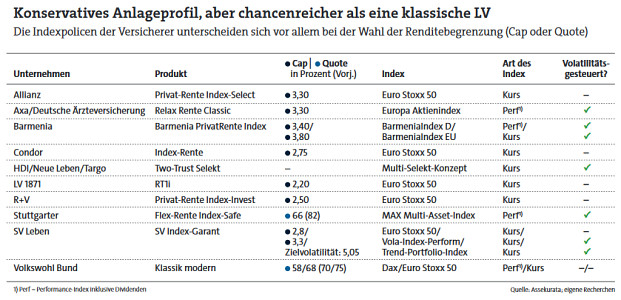

In manchen Tarifen darf der Kunde die Überschussverwendung auch zwischen Indexbeteiligung und sicherer Verzinsung aufteilen. Neben Allianz und Stuttgarter bietet auch die Barmenia diese Option in ihrer „Privat-Rente Index“ an. „Mit der jährlichen Überschussbeteiligung kann sich der Kunde an der Entwicklung von bis zu zwei Indizes beteiligen und/oder die sichere Verzinsung wählen“, sagt Michael Albrecht, Hauptabteilungsleiter Maklervertrieb bei der Barmenia.

Entscheidet sich der Kunde für die Option Indexbeteiligung, kaufen die Versicherer die Indexanteile allerdings nicht direkt ein, sondern lediglich Indexoptionen – zumeist in Form von Finanzderivaten. Darüber wird dann die Indexbeteiligung abgebildet. „Der wesentliche Unterschied bei den Indexpolicen ist, dass die Rendite-Erzeugung über ein bislang für Altersvorsorge-Tarife nicht benutztes Kapitalmarktinstrument – nämlich Optionen – funktioniert“, sagt Ellen Ludwig, Geschäftsführerin des Analysehauses [ascore] Das Scoring.

Der Cap begrenzt die Rendite

„Zusätzlich wird zur Sicherung des vorhandenen Guthabens ein sogenannter Cap oder eine Partizipationsrate definiert“, erklärt die Analystin. Dabei werde im Prinzip „oben“ was von der Rendite abgeschnitten, so Ludwig, um „unten“ keine Negativ-Performance zuzulassen.

Konkret sieht das so aus: Die Rendite für das jeweilige Jahr wird zunächst aus den addierten monatlichen Indexergebnissen gebildet. Liegt der Index in einem Jahr im Minus, erleidet der Kunde aber keine Verluste, denn der Versicherer setzt die Rendite auf 0 Prozent. Diesen sanften Fall bezahlt der Kunde aber durch eine „gläserne Rendite-Decke“ nach oben.

0 Kommentare

- anmelden

- registrieren

kommentieren