- Von Juliana Demski

- 27.06.2018 um 11:15

Fast jeder fünfte Deutsche (18 Prozent) zählt die Berufsunfähigkeitsversicherung (BU) oder eine entsprechende Zusatzversicherung (BUZ) zu der Gruppe der drei wichtigsten Policen im Leben. Neben der privaten Haftpflichtversicherung (51 Prozent), der Kfz- (41 Prozent) und der Hausratsversicherung (31 Prozent) gehört sie zu den in Deutschland relevantesten Absicherungen, wie die aktuelle Yougov-Studie „Strategiefeld Berufsunfähigkeitsversicherung 2018“ zeigt. Bisher hat dennoch erst jeder Sechste eine BU-Versicherung abgeschlossen.

Diese Versicherungen sind für Berufsstarter sinnvoll

Junge Generation unterschätzt die Folgen einer Berufsunfähigkeit

Für wen eignen sich BU-Tarife ohne Gesundheitsfragen?

Die junge Zielgruppe der unter 33-Jährigen ohne Berufsunfähigkeits- oder BU-Zusatzversicherung schätzt ihr Risiko, einmal berufsunfähig zu werden, als sehr gering ein. Auch glauben 69 Prozent von ihnen, im Fall der Fälle ausreichend durch die eigene Familie abgesichert zu sein. Zwei Fünftel sind laut Studie der Ansicht, der Staat würde sie dann ebenfalls genügend unterstützen.

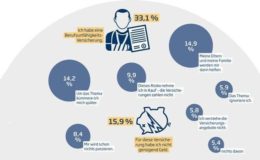

Immerhin: 29 Prozent der Befragten gaben im Rahmen der Untersuchung an, im kommenden Jahr eine BU oder Zusatzversicherung abschließen zu wollen. Wer sich bisher noch nicht abgesichert hat, gab an, sich schlichtweg nicht genügend mit der Materie beschäftigt zu haben. Die Yougov-Experten schätzen, dass das Thema Berufsunfähigkeit und die dazu passende Versicherung ein Verdrängungsthema in der jungen Zielgruppe ist.

Ein weiteres Ergebnis der Studie ist, dass Alternativprodukte zur BU bisher wenig bekannt sind. Dazu gehören unter anderem die klassische Unfallversicherung, die Dread-Disease-, Grundfähigkeits- oder Multi-Risk-Versicherung.

0 Kommentare

- anmelden

- registrieren

kommentieren