- Von Redaktion

- 27.03.2023 um 12:05

Wer ein Vermögen aufbauen und für das Alter finanziell vorsorgen will, wird in Zukunft um Aktien nicht herumkommen. Zu Recht ist die Aktienrente in aller Munde. Selbst die Bundesregierung will neuerdings auf den Kapitalmarkt setzen und ein Generationenkapital in einem Aktienfonds aufbauen, um das Rentensystem zu stabilisieren. Kostengünstige, passive Aktienfonds, also ETFs, sollten hier vorrangig in Betracht gezogen werden.

Warum Aktienfonds für eine gute Rente?

Was in Deutschland wie eine „Revolution in der Finanzpolitik“ daherkommt, ist in anderen Ländern seit Jahren Standard. Dafür genügt ein Blick zu unseren europäischen Nachbarn wie Luxemburg oder Norwegen, die schon seit Jahrzehnten in einen Staatsfonds investieren und somit aktiv am Kapitalmarkt partizipieren.

Wer seine Altersvorsorge sinnvoll mitgestalten möchte, sollte deshalb ernsthaft über Kapitalmarktinvestments nachdenken. Das ist heute umso dringlicher, da viele Optionen, die man früher einmal hatte, mittlerweile obsolet oder nur noch sehr eingeschränkt wirkungsvoll sind.

Vermögensaufbau unter erschwerten Bedingungen

Trotz der jüngsten Zinserhöhungen ist der Realzins (Zins abzüglich Inflation) immer noch deutlich negativ. Verzinst angelegtes Geld verliert also durch die Entwicklung der Inflation real an Wert beziehungsweise Kaufkraft. Daneben gibt es diese weiteren wichtigen Rahmenbedingungen, die Ihren Vermögensaufbau beeinflussen:

- Die Zinsen auf dem Tagesgeldkonto oder Sparbuch sind oft immer noch vernachlässigbar.

- Die Immobilienpreise sind extrem hoch und entsprechende Direktinvestments mit einem Klumpenrisiko verbunden.

- Geförderte Anlagen, wie die Rürüp- oder Riesterrente lohnen sich nur in wenigen Fällen.

- Kapitalbildende Lebensversicherungen sind oft so niedrig verzinst, dass sie kaum eine nennenswerte Rendite erwirtschaften (können).

Da die Höhe der gesetzlichen Rente seit Jahren rückläufig ist, ist es nur logisch, dass viele Menschen vermehrt nach Alternativen suchen, um für das Alter zusätzlich vorsorgen.

Liebe der deutschen Anleger zu ETFs bleibt innig

Warum eigentlich immer nur ETFs?

Wie gelingt der Vermögensaufbau mit ETFs?

Der Markt mit ETFs boomt seit Jahren – nicht zu Unrecht, denn passive Indexfonds (Exchange Traded Funds, kurz ETFs) sind für eine erfolgreiche Geldanlage am Aktienmarkt eine gute Option, weil mit ihnen sehr breit gestreute, prognosebefreite und kostengünstige Investments möglich sind. Die Sinnhaftigkeit dieser Strategie untermauert die Finanzwissenschaft:

- Wer Verlustrisiken reduzieren möchte, muss seine Geldanlage möglichst breit streuen.

- Ein an der Marktkapitalisierung orientiertes Investment in die ganze (investierbare) Welt bietet das beste Verhältnis aus zu erwartender Rendite und zu erwartendem Risiko.

- Eine dauerhafte Outperformance des Marktes ist nicht verlässlich möglich – wenn es in bestimmten Zeiträumen gelingt, ist es statistisch gesehen Zufall. Deshalb empfiehlt sich eine prognosefreie Anlage.

- Herkömmliche aktive, auf Outperformance ausgerichtete Fonds erzeugen oft nur unnötige Kosten.

Reicht ein Welt-ETF aus?

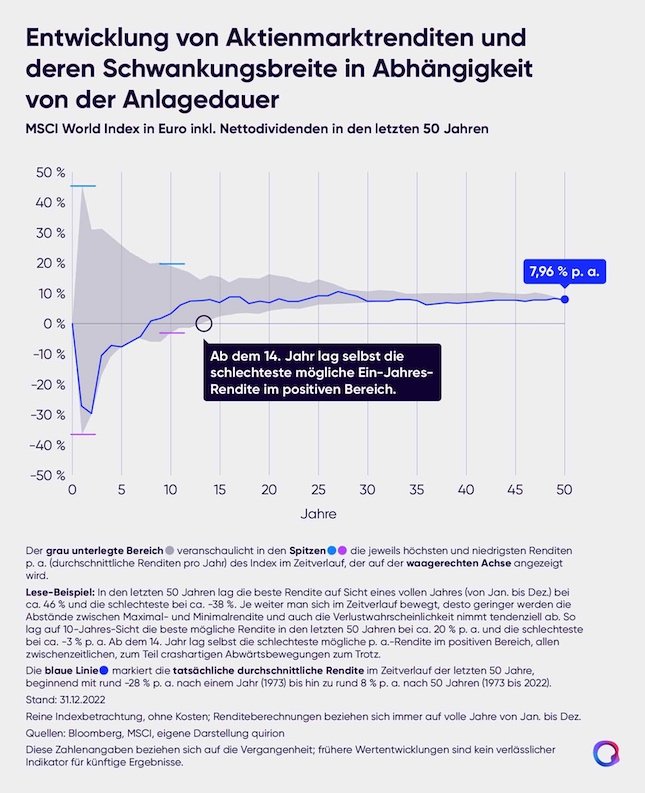

Welt-ETFs bündeln oft mehr als 1.000 oder 2.000 Unternehmen in einem Produkt. Auf Basis der finanzwissenschaftlichen Erkenntnis, dass ein breit diversifiziertes (Aktien-)Portfolio in die ganze Welt – zumindest bei einer Laufzeit von knapp 15 Jahren – praktisch erfolgreich sein muss (siehe Grafik unten), fragen sich viele Anleger zu Recht, ob ein einzelner Welt-ETF für ein umfassendes Weltportfolio ausreicht, um möglichst optimal an der Entwicklung der Weltwirtschaft zu partizipieren, die (unter Schwankungen) seit Jahrzehnten wächst? Und wenn ja, welcher?

Anhand des bekannten und beliebten Welt-Index MSCI World lässt sich gut zeigen, worauf es bei einem Investment in die ganze Welt wirklich ankommt und warum ein einzelner Welt-ETF immer noch unzureichend ist, um ein – aus finanzwissenschaftlicher Sicht – ideales Portfolio zu erstellen, auch wenn er augenscheinlich attraktive Renditen abwirft.

0 Kommentare

- anmelden

- registrieren

kommentieren