- Von Andreas Harms

- 02.03.2023 um 16:19

Die Rating-Agentur Assekurata hat sich zwei hybride Policen-Formen zur Brust genommen: fondsgebundene mit Garantien und Indexpolicen. Beide sollen einerseits über wohldosierte Investmentfondsanteile an den Finanzmärkten teilnehmen. Andererseits spielt auch der klassische Deckungsstock eine Rolle, indem er Garantien oder anderweitige Sicherheit liefern soll.

Fondspolicen mit Garantien

20 Lebensversicherer mit einem Marktanteil von 47 Prozent gaben zu dieser Materie Auskunft. Zunächst stellen die Analysten fest, dass die Garantien höchst unterschiedlich daherkommen. Das betrifft Garantiezins, Bruttobeitragsgarantie und den garantierten Rückkaufswert. Wobei die Garantien im Vergleich zu klassischen Lebensversicherungen etwas niedriger liegen – was wiederum höhere Investments in Fonds ermöglicht.

Die meisten Tarife verteilen das Geld auf zwei Töpfe – Sicherungsvermögen und Fonds. Bei sechs Tarifen kommt ein Wertsicherungsfonds – eine Art Garantiefonds, allerdings ohne ausdrückliche Garantie – als dritter Topf hinzu.

In acht Tarifen fließen die Raten in festem Verhältnis in die Töpfe (statisches Hybrid). Bei elf wird regelmäßig, entsprechend den Marktverhältnissen angepasst (dynamisches Hybrid). Und bei einem Tarif greift das sogenannte individuelle Constant-Proportion-Portfolio-Insurance-Modell (iCPPI). Dort sichert der Versicherer die Vermögen dann ab, sobald die Garantie in Gefahr gerät.

Den Sicherungsanteil verzinsen die Anbieter laut Assekurata im Durchschnitt derzeit mit 2,10 Prozent pro Jahr bei einer Amplitude von 1,35 bis 2,65 Prozent. Hinzu kommen bei manchen Anbietern noch Schlussüberschüsse. Wobei die nicht die Rendite bringen sollen, sondern die Fonds.

Vorsicht beim Tarif-Vergleich!

Unangenehm fällt hingegen auf, dass es offenbar keinen Standard gibt, wie Fondskosten und mögliche Wertentwicklungen zu modellieren sind. Garantierte Ergebnisse gibt es bei Fonds eh nicht, also muss man etwas annehmen. Das aber führt dazu, dass in der Assekurata-Studie die Rentenspanne bei einem Modellfall von 136 bis mehr als 400 Euro im Monat reicht. Ähnlich weit klaffen die möglichen angesparten Guthaben zu Beginn der Rentenphase auseinander.

Der Chef der Analyse und Bewertung, Lars Heermann, bringt es so auf den Punkt: „Die prognostizierten Vertragsleistungen hängen bei Fondspolicen somit nicht nur von der angenommenen Wertentwicklung ab, sondern auch von der Hochrechnungsmethodik und dem Garantieniveau eines Tarifs. Beim direkten Vergleich der Tarife untereinander ist somit Vorsicht geboten.“

Indexpolicen

Bei Indexpolicen läuft alles anders. Dort stehen die Zinsen aus dem Sicherungsvermögen im Vordergrund. Und nach denen richtet sich anschließend, wie weit die Police an der Entwicklung eines Aktienindex teilnimmt. Für dieses Jahr hat Assekurata bei den zwölf betrachteten Tarifen einen Durchschnitt von 2,53 nach 2,49 Prozent im Vorjahr gemessen.

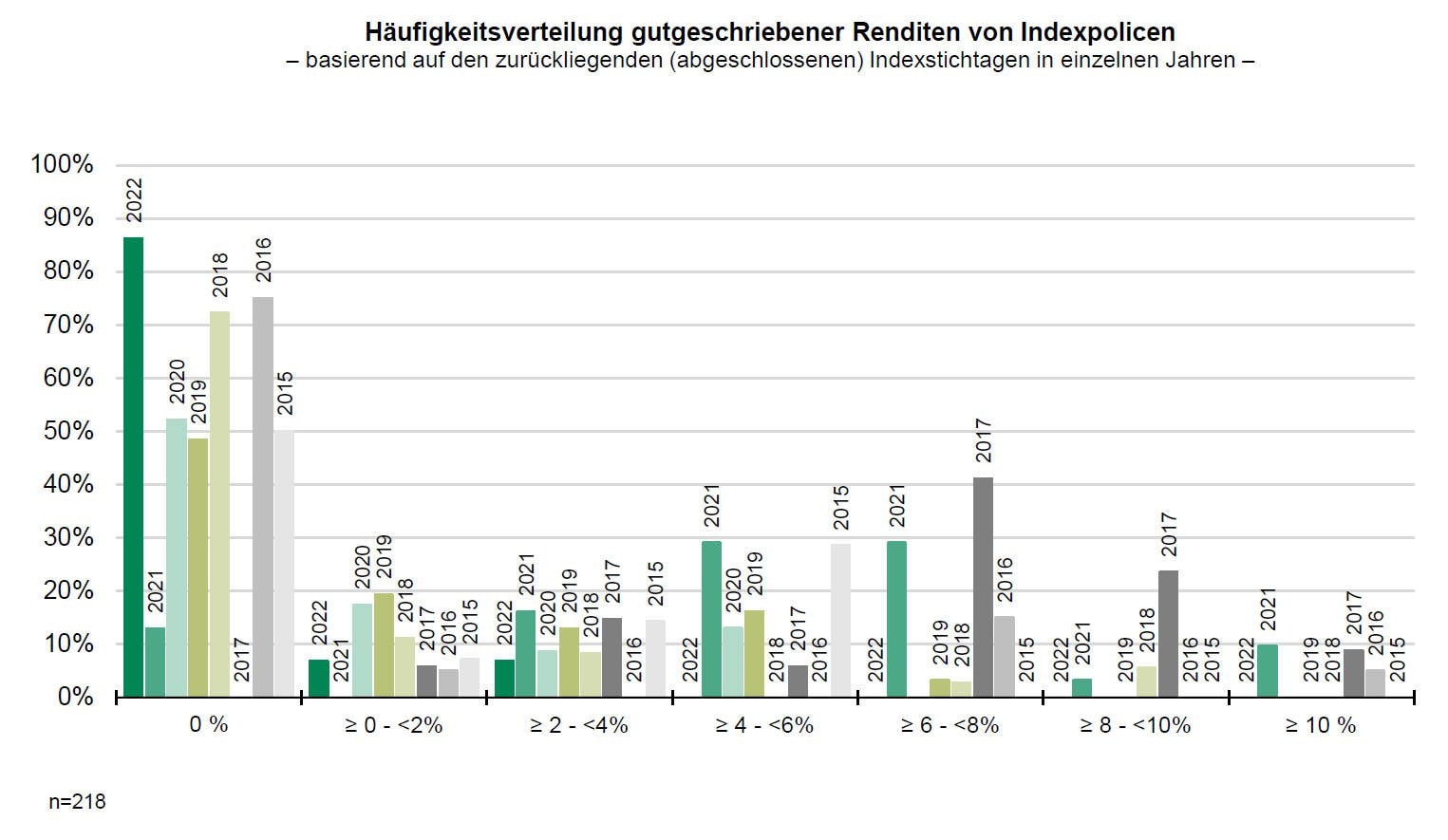

Obwohl das offenbar über anderen Produktkategorien liegt, stellt sich 2022 als dünnes Indexjahr heraus. Denn die Aktienmärkte liefen wegen des Dreiklangs aus Krieg, Inflation und Rezession schwach. Die meisten schlossen das Jahr mit einem Minus ab. In fast 90 Prozent der Fälle fiel für die Kunden von Indexpolicen somit keine Rendite an. Für Assekurata ist es das bislang schlechteste Indexjahr, seit es die Daten erhebt. Welche Renditen in den vergangenen Jahren anfielen, zeigt die folgende Grafik.

Die gesamte Studie von Assekurata können Sie hier (kostenpflichtig) anfordern.

0 Kommentare

- anmelden

- registrieren

kommentieren