- Von Redaktion

- 20.08.2015 um 09:40

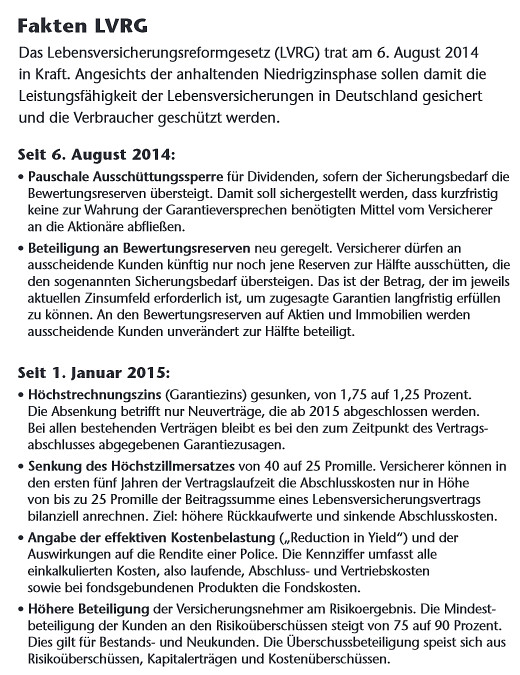

Es war ein politischer Paukenschlag. Mit heißer Nadel gestrickt wurde praktisch über Nacht im Juli 2014 das Lebensversicherungsreformgesetz (LVRG) durch die parlamentarischen Instanzen gepeitscht. Zu akut war die Not der Lebensversicherer, die aufgrund der anhaltenden Niedrigzinsphase in kollektive Schieflage zu geraten drohten. Zu groß die Sorge der Politiker, nicht rechtzeitig eine Vertrauenskrise der Branche verhindert zu haben. Das LVRG soll nun mit einer Reihe von Regeln sowohl die Garantieversprechen in den bestehenden Lebensversicherungsverträgen als auch die Versicherer selbst schützen.

Doch was auf Produktgeberseite zunächst für Entlastung sorgte, stellt den Vertrieb vor ein Grundsatzproblem. Vergütungsstrukturen maßgeblich zu ändern, dafür braucht man Zeit. Mittlerweile ist ein gutes halbes Jahr vergangen, nachdem die Kernelemente in Kraft getreten sind.

Dazu zählt für Neuverträge die Senkung des Höchstzillmersatzes von 40 auf 25 Promille. Dieser definiert die maximale Höhe der Abschlusskosten, die Versicherer zu Beginn eines Vertrags sofort in der Bilanz ansetzen dürfen.

Abschluss- und Provisionskosten sinken deutlich

Die Auswirkungen sind in der Branche bereits nachhaltig zu spüren. So sind laut Angaben des Instituts für Transparenz, ITA, die einmaligen Abschluss- und Vertriebskosten deutlich gesunken – bei der klassischen privaten Rentenversicherung um durchschnittlich 28,6 Prozent, bei klassischen Riester-Renten um 25,5 Prozent und bei fondsgebundenen Riester-Renten gar um 33,5 Prozent.

„Bei der Mehrzahl der untersuchten Tarife haben die Anbieter die einmaligen Abschluss- und Vertriebskosten entsprechend dem Höchstzillmersatz gesenkt – nämlich um 37,5 Prozent“, sagt ITA-Chef Mark Ortmann. Die Gesamtkosten indes haben sich kaum verändert, weil die laufenden Kosten gestiegen sind. Dafür sind die Rückkaufswerte der Lebensversicherungsverträge nun höher – so wie es vom Gesetzgeber auch verlangt war.

0 Kommentare

- anmelden

- registrieren

kommentieren