- Von Oliver Lepold

- 10.05.2019 um 08:30

Wie können Berater die Effektivkosten verschiedener Fondspolicen vergleichen?

Die Effektivkostendarstellung wurde eingeführt, um Kostentransparenz zu schaffen. Sie beinhaltet auch sämtliche Fondskosten – und genau hier liegt das Problem. Bei einer Bruttoperformance von beispielsweise 6 Prozent pro Jahr abzüglich der Effektivkosten von zum Beispiel 3,5 Prozent bleibt eine Netto-Performance von 2,5 Prozent übrig. Wenn ein Geldmarktfonds geringere laufende Kosten hat, fällt die rechnerische Netto-Performance höher aus als bei einem Aktienfonds. Dass dies in der Praxis nicht richtig und zielführend ist, ist absolut klar. Dennoch wird der Fokus auf die Effektivkosten gelegt, anstatt die Netto-Performance als entscheidenden Renditefaktor im Auge zu haben. Wenn ein Kunde im Internet oder in eine Zeitschrift schaut, findet er dort immer die Netto-Performance eines Fonds. Kein Kunde kann die korrekte Brutto-Performance eines Fonds in Erfahrung bringen. Hier müsste die Fondsindustrie liefern, wenn der Gesetzgeber den Versicherern solche Vorschriften macht. Erst dann hat man die realistische Ausgangsbasis für die Hochrechnung mit unterschiedlichen Fondsklassen. Was aktuell gemacht wird, macht deshalb noch weniger Sinn, weil zur Netto-Vorgabe der Wertenentwicklung die Fondskosten einfach addiert werden. Der Aktienfonds hat dann eine Bruttorendite von 7,5 Prozent pro Jahr und der Geldmarktfonds 6,5 Prozent. Natürlich erwirtschaftet kein Geldmarktfonds im Schnitt 6 Prozent – was sagen die Effektivkosten also aus? Eigentlich nichts. Die Effektivkosten können somit nur genutzt werden, wenn bei verschiedenen Fondspolicen der identische Fonds mit der identischen Tranche verglichen wird, da beispielsweise Fondsklassen für institutionelle Investoren geringere Kosten haben.

Wie lautet Ihr Vorschlag für einen Branchenstandard für den Ausweis der Effektivkosten?

Die breite Mehrheit der Kunden will zwar ein Gefühl für die Kosten bekommen, kann diese meist aber nicht durchschauen. Eine einfache Kennzahl lässt sich damit leider wie bei einem Autokauf auch nicht ermitteln, da auch die Art der Vergütung für den Berater und der Service eine Rolle spielen. Was nützt eine günstige Fondspolice, wenn der Motor nicht gewartet wird? Eine integrierte Vergütung von 0,8 Prozent des Guthabens pro Jahr für den Berater motiviert diesen mehr zur jährlichen Vertragspflege, erhöht aber auch die Effektivkosten. Ein Auto mit Service-Vertrag kostet ja auch mehr als die Standard-Variante. Grundsätzlich macht es aber keinen Sinn, die Kosten der Fonds bei den Effektivkosten einer Fondspolice zu integrieren. Der Versicherer kauft die Anteile zum Rücknahmepreis und gibt Rückvergütungen in der Regel weiter. Im Endeffekt interessiert den Kunden damit nur, wie gut sich ein Fonds nach Kosten entwickelt hat. Aus diesem Grunde sollte auch von einer Netto-Performance ausgegangen werden – denn diese Zahl kennt der Kunde auch aus den Medien.

Wie haben sich die Sicherungsmechanismen beziehungsweise Garantien bei Fondspolicen in den vergangenen Jahren entwickelt?

Garantien sind in der Niedrigzinsphase sehr teuer geworden. Etwa 60 Prozent der Performance wird inzwischen durch eine Garantie vernichtet, die ab einer Laufzeit von 15 Jahren bei einem Sparvertrag noch nie benötigt wurde. Aus diesem Grunde sollten selektive Sicherungsmechanismen genutzt werden. Bei einer Einmalanlage oder Zuzahlung sollte nicht auf einmal investiert werden – das Timingrisiko ist zu groß – sondern lieber zuerst in eine sichere Anlage. Aus dieser kann dann monatlich stückweise investiert werden, so dass der Cost-Average-Effekt zum Tragen kommt. Genauso sollte auch während der Laufzeit das sogenannte Rebalancing genutzt werden. Bei Märkten und Branchen die gut laufen, werden Gewinne gesichert. In anderen Bereichen, die Aufholpotenzial haben, können diese Gewinne dann investiert werden. So kann systematisch antizyklisch gearbeitet werden. Zu guter Letzt darf natürlich auch eine Ablaufsteuerung nicht fehlen. Kurz vor Entnahme sollte das Risiko aus dem Investment zumindest zum Teil herausgenommen werden. Nichts ist garantiert – aber so kann ein hohes Maß an Sicherheit integriert werden.

Viele Kunden möchten noch mehr Flexibilität. Inwieweit könnte diese Produktgattung hier noch mehr Freiraum bieten?

Die heutigen Fondspolicen sind in der Regel sehr flexibel. Bei Altverträgen stellten wir fest, dass feste Laufzeiten den Kunden vor große Herausforderungen bei der Wiederanlage stellen. Deshalb haben die Helvetia-Fondspolicen alle eine lebenslange Laufzeit – der Kunde wird somit nicht gezwungen, sein Geld zu einem bestimmten Zeitpunkt, den man etwa 40 Jahre vorher festgelegt hat, zu entnehmen. Er kann sein Geld so entnehmen, wie er es möchte. Ab dem ersten Monat kann er Teile verrenten, entnehmen oder investiert lassen. Je nach Wunsch oder Steuergestaltung wird die Auszahlung individuell gesteuert. Insgesamt nähern sich die Flexibilitäten von Fondsdepot und Fondspolice immer weiter an, wobei die Rentenversicherung immer noch mit ihren ursprünglichen Vorteilen glänzen kann.

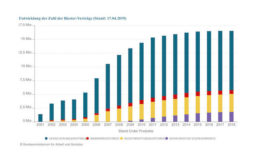

Zahl der Riester-Verträge sinkt erstmals

„Die private Rentenversicherung ist verzichtbar“

Welche Fehler und Irrtümer unterlaufen Berater in Bezug auf Fondspolicen häufig und wie lassen sich diese vermeiden?

Der Hauptfehler einiger Berater liegt darin, dass sie Tarife mit einer zu geringen Flexibilität bei Verfügung und Laufzeit nutzen. Wer weiß schon 30 bis 40 Jahre vorher, wann und wie viel Geld er benötigen wird? Was ist, wenn sich der gewünschte Renteneintritt, die Familiensituation, die Steuer oder die Gesetze ändern? Starre Laufzeittarife gehören deshalb ins Museum! Zusätzlich sollte in der jetzigen Niedrigzinsphase auf Garantien verzichtet werden. Kaum ein Kunde kann sich wirklich eine um circa 60 Prozent reduzierte Anlagerendite leisten. Denn der monatliche Aufwand zur Schließung der Rentenlücke steigt mit einer Garantiepolice immens. Stattdessen kann der Berater lieber auf flexible Sicherheitsmechanismen, wie zum Beispiel Anlaufmanagement (Cost-Average-Effekt), Rebalancing und Ablaufsteuerung setzen. Diese Mechanismen kosten wenig Rendite, bringen aber viel Sicherheit

Zu guter Letzt sollte der Berater den Kunden natürlich auch fragen, wer sich über die Jahre um die Anlage kümmern soll. Denn die Steuerung des Anlagemotors durch den Versicherer, den Berater oder den Kunden selbst entscheidet über das Ergebnis. Dabei sollte man nicht in eine Grundsatzdiskussion ,aktives versus passives Management‘ verfallen, sondern lieber mal den Fokus auf Fondsschließungen, Managerwechsel und langfristige Schieflagen einer Volkswirtschaft richten – Stichwort Japankrise. Hier ist nämlich meist mehr als die Technik, sondern eher ein guter Berater gefragt.

0 Kommentare

- anmelden

- registrieren

kommentieren