- Von Redaktion

- 09.04.2014 um 11:25

Von Oliver Lepold

Zu teuer, zu komplex und thematisch zu weit weg – das sind die wichtigsten Motive, aus denen Verbraucher den wichtigen Schutz ihres Einkommens ablehnen. Nur gut 15 Prozent der Bevölkerung (25 Prozent bei den 31- bis 55-Jährigen) haben eine Berufsunfähigkeitsversicherung abgeschlossen. YouGov befragte für die repräsentative Umfrage im Auftrag der HDI Lebensversicherung 200 freie kleine und mittelständische Vermittler in Deutschland.

Es besteht ein großes Missverhältnis: „Knapp neun von zehn Verbrauchern wollen im Fall einer Berufsunfähigkeit niemandem zur Last fallen, allerdings denkt nur knapp einer von zehn Verbrauchern tatsächlich über den Abschluss einer BU-Police nach, und dies auch nur gelegentlich“, berichtet Oliver Gaedeke, Vorstand der YouGov Deutschland. Obwohl jeder Vierte im Laufe seines Erwerbslebens berufsunfähig wird, verdrängen demnach viele Verbraucher das Risiko.

Das liegt nicht daran, dass Vermittler das Thema im Beratungsgespräch nicht ansprechen würden. Laut Umfrage vermeidet kein Makler das Thema. Doch 76 Prozent erhalten die Antwort „zu teuer“. 60 Prozent berichten zudem davon, dass ihre Kunden glauben, dass das Risiko der Berufsunfähigkeit sie nicht treffen wird und mehr als die Hälfte (54 Prozent) erfährt von ihren Kunden den Irrglauben, dass der Staat schon für sie sorgen werde.

Preis-Leistungs-Verhältnis wichtigstes Auswahlkriterium

Wenn sich Kunden dann doch mit dem Thema beschäftigen, sehen 52 Prozent der Vermittler das Preis-Leistungs-Vverhältnis als wichtigstes Auswahlkriterium für den Abschluss einer BU oder Erwerbsunfähigkeitsversicherung an. 18 Prozent nennen hier eine „echte“ Absicherung ohne Ausschnittsdeckungen als wichtigstes Kundenmotiv – also etwa keine Dread-Disease-Police oder eine Grundfähigkeitsabsicherung, die nur bestimmte Krankheitsfälle versichert. Für 12 Prozent stehen sichere Leistungen und eine hohe Leistungsquote an erster Stelle.

Das Preis-Leistungs-Verhältnis und die umfassende Deckung sind dann auch für fast jeden befragten Vermittler (97 Prozent) ein entscheidendes Produktmerkmal: Ebenfalls für sehr wichtig oder für wichtig halten 84 Prozent ein kundenfreundliches Bedingungswerk (84 Prozent), gefolgt von Flexibilität (77 Prozent) und vereinfachten Gesundheitsfragen beziehungsweise einer vereinfachten Gesundheitsprüfung (68 Prozent).

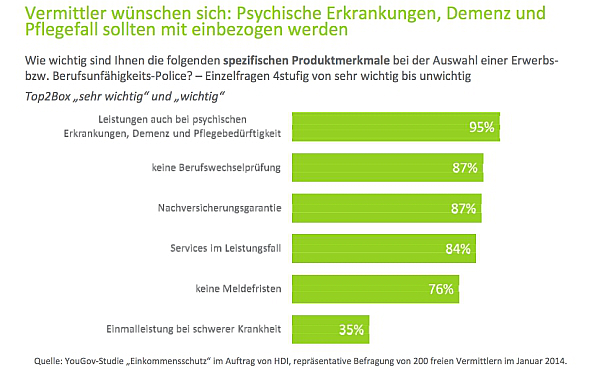

Vermittler erwarten zudem bei den konkreten Leistungen, dass auch psychische Erkrankungen, Demenz und Pflegebedürftigkeit in den Policen abgedeckt werden. Paradox: Sie sehen ausgerechnet bei den Berufsgruppen mit niedrigem BU-Risiko wie bei Akademikern das größte Potenzial und sind gegenüber handwerklichen und körperlich tätigen Berufen wie Dachdecker, Maurer oder Altenpfleger sehr viel zurückhaltender. „Der Grund hierfür ist auch in negativen Erfahrungen bei der Angebotsanfrage zu sehen“, sagt Gaedeke, „zu hohe Prämien oder sogar Ablehnungen von Risiken und Vorerkrankungen schrecken selbst Vermittler ab.“

EU-Versicherung als Alternative

Die HDI Lebensversicherung, die die Umfrage bei YouGov in Auftrag gab, sieht sich in ihrer Linie bestätigt, allen Beschäftigten bezahlbare und hochwertige Produkte anzubieten. „Ist die Berufsunfähigkeitsversicherung für den Kunden aus finanziellen oder gesundheitlichen Hürden nicht erreichbar, ist die Erwerbsunfähigkeitsversicherung die beste Alternative, betont Gerhard Frieg, im Vorstand von HDI Leben für Produktmanagement und Marketing zuständig.

Der Kölner Versicherer beteiligt sich nach eigener Aussage nicht an dem Branchentrend, die Berufe auf immer mehr Berufsgruppen – bis zu zwei Dutzend – aufzuspreizen. Dies führt dazu, dass sich für risikoarme Berufsgruppen wie Ärzte oder Apotheker der Schutz immer weiter verbilligt und dort ein großer Wettbewerb um den Kunden entstanden ist. Gleichzeitig finden andere Berufsgruppen, die den Schutz dringender nötig haben wie Dachdecker, Maurermeister oder Elektriker kaum noch einen bezahlbaren BU-Tarif.

HDI rät Vermittlern dazu, Ausschnittsdeckungen, die bestimmte Erkrankungen wie die der Psyche ausschließen, zu vermeiden und hat in der BU sieben Berufsgruppen definiert. In der Erwerbsunfähigkeitsversicherung gibt es hingegen nur vier verschiedene Tarife, was Berufen mit dem höchsten Risiko entgegenkommt. Die Kölner unterbreiten zudem automatisch ein Angebot für einen EU-Schutz, sollte ein BU-Antrag abgelehnt oder nur mit besonderen Bedingungen angenommen werden.

0 Kommentare

- anmelden

- registrieren

kommentieren