- Von Lorenz Klein

- 22.06.2017 um 08:58

Manchmal kann eine Prise Humor helfen, den Blick für das Wesentliche zu schärfen. Das hört sich dann so an: In Deutschland gibt es 32 Millionen Bundesbürger, die bislang über keine private Absicherung ihres Einkommens verfügen – aber keine Sorge, würde man das Neugeschäft der Versicherer mit Policen zur Arbeitskraftabsicherung (AKS) aus den vergangenen Jahren einfach fortschreiben, so würden nur noch schlappe 156 Jahre benötigt, bis auch dieses Potenzial schlussendlich erschlossen ist.

„Grundfähigkeitsabsicherung hat ein enormes Potenzial“

„Makler dürfen sich nicht in den falschen Schlachten verausgaben“

„Den Gesundheitszustand ‚einfrieren‘ lassen“

Nun ja, Michael Franke, Geschäftsführer der Rating-Agentur Franke und Bornberg, hält sich bei seiner Pointe nicht lange auf: Er und sein Team haben Versicherungsmakler an einem heißen Tag im Mai vor die Tore Berlins geladen, um eine ernsthafte und belastbare Standortbestimmung der Arbeitskraftabsicherung in diesem Land vorzunehmen. Bereits zuvor hatte die AKS>tomorrow-Tour in Neuss und München Station gemacht, Mannheim und Hannover folgten danach.

„Manche finden diese Zahl erschreckend, ich finde sie motivierend“

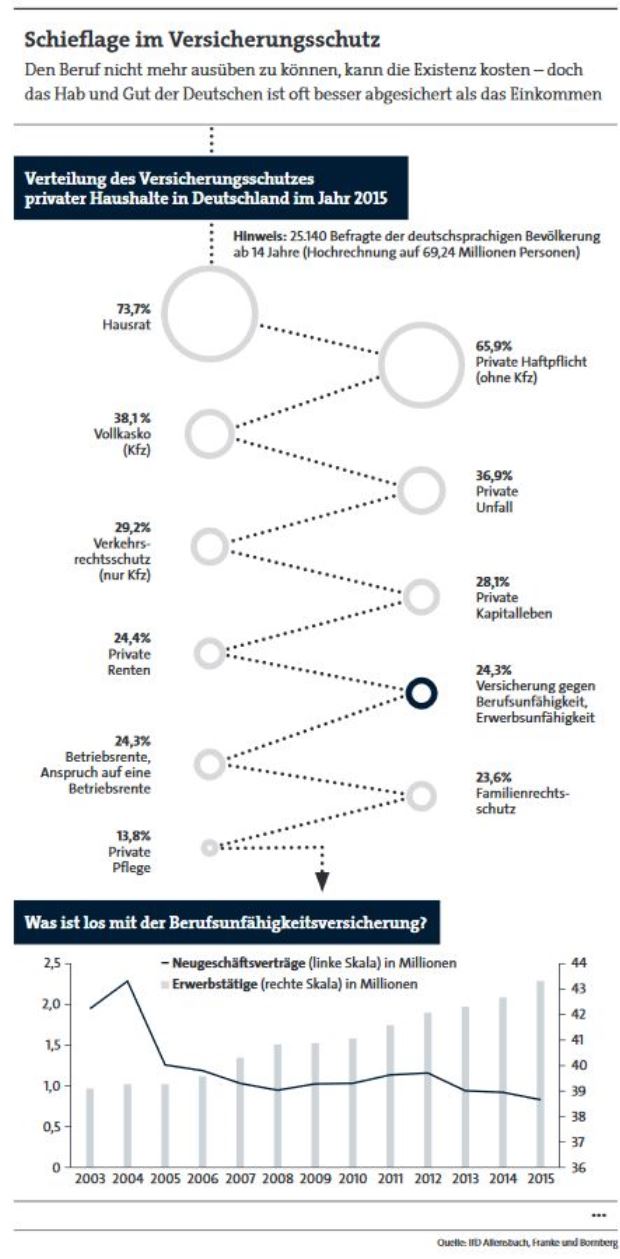

„Manche finden diese Zahl erschreckend, ich finde sie motivierend“, ruft Franke in den verdunkelten Saal. 24,3 Prozent der Deutschen waren im 2015 gegen das Risiko, erwerbs- oder berufsunfähig zu werden, versichert. Zum Vergleich: Ihren Fernseher oder ihr Auto haben die Bundesbürger deutlich häufiger über die Hausrat- beziehungsweise die Kfz-Vollkaskoversicherung vor Schäden abgesichert (siehe Grafik). Dabei liegt das statistische Risiko, den gewählten Beruf aus gesundheitlichen Gründen nicht bis zur Rente durchzuhalten, in etwa auf dem Niveau des Absicherungsgrads von gut 24 Prozent – risikogerechtes Handeln sieht anders aus.

Doch woran liegt es, dass die Branche trotz „Bilderbuchbedingungen“ in Deutschland, wie Franke angesichts einer Rekordzahl von Erwerbstätigen feststellt, mit einer rückläufigen Nachfrage nach BU-Versicherungen (siehe Grafik) zu kämpfen hat?

Warum hakt es im Neugeschäft?

Für Franke ist zumindest eines klar: Der Rückgang des Neugeschäfts hat nichts mit einer mangelnden Qualität der Tarife, vermeintlich schlechten, weil „schwammig“ formulierten, Versicherungsbedingungen oder gar einem mangelhaften Leistungswillen der Versicherer zu tun. Damit kommt er auf ein Thema zu sprechen, das gewissermaßen in Form eines riesigen Elefanten im Saal herumsteht.

Worum geht es? Wenige Wochen zuvor hatte eine Studie für Aufsehen gesorgt, wonach es große Schwankungen in der Leistungsregulierung der Gesellschaften gäbe: Einige Versicherer lehnten demnach jeden siebten Antrag ihrer Kunden auf eine Berufsunfähigkeit ab, andere dagegen sogar jeden zweiten. Diese enormen Unterschiede seien angesichts gleicher rechtlicher Bedingungen verwunderlich, konstatiert der Informationsdienstleister Premium Circle, der die Studie durchgeführt hatte. Geschäftsführer Claus-Dieter Gorr führt dies vor allem auf über hundert schwammige, weil rechtlich unbestimmte Begriffe in den Verträgen zurück. „Die richtige Versicherung zur Berufsunfähigkeit abzuschließen gleicht einem Würfelspiel“, lautet das Fazit Gorrs.

0 Kommentare

- anmelden

- registrieren

kommentieren