- Von Redaktion

- 04.11.2014 um 13:41

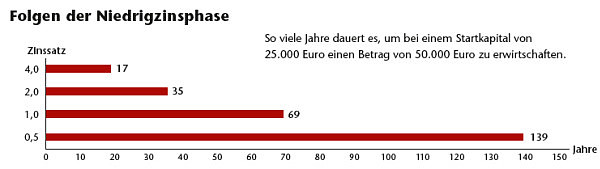

Es ist ein neuer Rekord. Aber kein guter. Im Juli sank die Umlaufrendite in Deutschland zum ersten Mal unter ein Prozent. Ihr Tief erreichte sie am 1. September mit 0,74 Prozent. Für Sparer, die möglichst sicher für ihre Rente vorsorgen wollen, ist diese Entwicklung katastrophal. Sie brauchen nun bei gleichem Beitrag wesentlich länger, bis sie eine auskömmliche Rente erreichen.

Oder umgekehrt: Ein 30-Jähriger, der ab heute 1.200 Euro im Jahr anlegt, muss bei einer Verzinsung von 2,5 Prozent bis zumentenalter von 67 Jahren 840 Euro pro Jahr mehr aufbringen, um zum gleichen Ergebnis zu kommen wie jemand, der 5 Prozent Zinsen bekommt.

Garantiezins sinkt weiter

Auch die Versicherer trifft die neue Realtität am Rentenmarkt. Für sie wird es schwieriger, einen Ertrag zu erwirtschaften. Außerdem hat das Bundesfinanzministerium auf das niedrige Zinsniveau reagiert und den Garantiezins für die klassische Lebensversicherung noch einmal heruntergeschraubt. 1,25 Prozent werden es ab 1. Januar 2015 nur noch sein. Damit wird das Flaggschiffprodukt der Versicherer noch einmal unattraktiver.

Das zeigt auch die Maklertrendstudie 2013/2014 der Maklermanagement.ag. Danach haben klassische Policen stark abgebaut. 78 Prozent der Makler berichten hier von deutlichen Einbrüchen. Befragt danach, was ihren Kunden bei der Altersvorsorge besonders wichtig ist, lautet die häufigste Antwort aber nach wie vor: die Sicherheit der Kapitalanlage (74 Prozent). Sie schlägt die Flexibilität der Kapitalanlage (56 Prozent) und die Sicherheit des Vertragspartners (48 Prozent) deutlich. Und erst dann reihen sich die Renditeperspektiven (40 Prozent) ein.

Die Gesellschaften müssen also reagieren. Zu viel Risiko dürfen sie dabei aber nicht in neue Produktvarianten einbauen. Auf welche Ideen die Gesellschaften bisher gekommen sind, um auf diesem schmalen Grat zu wandern, haben wir für Sie zusammengefasst.

1. Abgespeckte Garantien

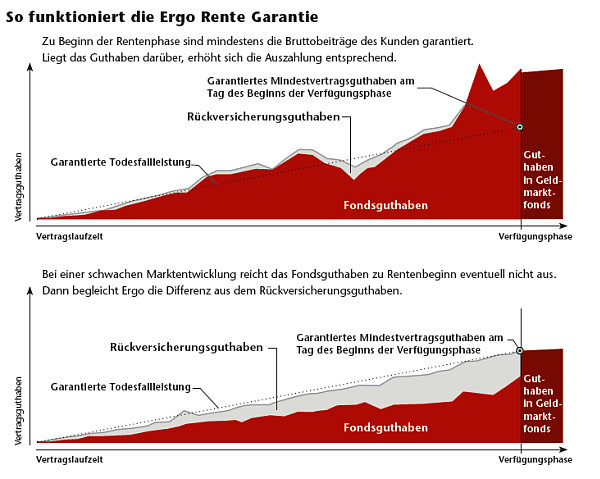

Der erste Versicherer, der auf das Niedrigzinsniveau reagiert hat, war die Ergo mit ihrem Produkt Rente Garantie. „Für den Kunden fühlt sich die Ergo Rente Garantie fast wie eine klassische Lebensversicherung an“, sagt Investment-Chef Daniel von Borries. „Obwohl sie flexibler ist und größere Renditechancen bietet.“

Garantiert ist dabei, dass die Ergo das „Mindestvertragsguthaben“ zu Beginn der Rentenphase bereitstellt – entweder in Form einer Rente, die der Kunde dann garantiert lebenslang bekommt, oder einer Kapitalauszahlung. Dieses Mindestvertragsguthaben entspricht bei einer Laufzeit ab 15 Jahren den eingezahlten Beiträgen, bei weniger als 15 Jahren ist es weniger. Die Garantie gilt aber nur zu diesem speziellen Zeitpunkt, dem Start der Rentenphase. Möchte der Kunde vorher oder nachher über sein Geld verfügen, ist die Ablaufleistung nicht garantiert.

Diese Garantie hat die Ergo rückversichert. Steht zum Rentenbeginn weniger Geld zur Verfügung, als garantiert ist, zahlt die Ergo die Differenz aus diesem Rückversicherungsguthaben. Den Sparbeitrag des Kunden teilt die Ergo auf verschiedene Komponenten auf. Ein bei Vertragsabschluss festgelegter Teil wird für den Rückversicherungsvertrag abgezwackt, um die garantierten Leistungen des Vertrags abzusichern. Ein anderer Teil wandert in den Mischfonds Flex-Konzept – Wachstum (WKN: A1KCHD), der in den deutschen Aktien- und Rentenmarkt investiert, und den geldmarktorientierten Flex-Konzept Basis (A1KCHC).

Die Ergo-Tochter Meag verwaltet die speziell für dieses Produkt entwickelten Fonds, trifft aber keine Anlageentscheidungen – die Fonds sind strikt regelbasiert. Dabei definiert die Marktlage zum Zeitpunkt der Beitragszahlung, wie viel jeweils in welchen Fonds geht. Einen Überblick über die Funktionsweise des Produkts zeigen auch die Grafik.

Seit Markteinführung sind die Zinsen indes weiter gesunken, was eine Anpassung des Modells nach sich ziehen könnte. „Wie bei allen Arten von Garantieprodukten machen die extrem niedrigen Zinsen eine Absicherung teurer und schwieriger. Wir beobachten die Entwicklung sehr genau, haben aber noch keine Anpassungen des grundlegenden Anlagekonzepts vorgenommen“, gibt die Ergo Entwarnung.

Seit gut einem Jahr ist das Produkt auf dem Markt. Seitdem hat es sich rund 21.000-mal verkauft, gibt die Ergo an. Der Anteil dieser Produktfamilie an verkauften Rentenpolicen in der privaten Altersvorsorge würde sich inzwischen auf mehr als 70 Prozent belaufen.

Zufrieden ist auch die Allianz mit ihrem neuen Produkt Perspektive, das sie im Juli 2013 auf den Markt brachte. Seither hat der Branchenprimus 60.000 Verträge mit einem Wert von knapp 2,2 Milliarden Euro verkauft. Damit ist Perspektive die „erfolgreichste Produkteinführung aller Zeiten“ für die Allianz Leben.

Perspektive bietet ähnlich wie das Ergo-Produkt eine Garantie auf die eingezahlten Beiträge des Kunden zu Rentenbeginn und eine garantierte lebenslange Mindestrente – die dann aber noch heraufgesetzt werden kann, je nach erwirtschaftetem Vermögen und den dann gültigen Zinsen. Weil diese Garantie schwächer ist als die einer klassischen Lebensversicherung, hat die Allianz bei der Kapitalanlage – das Kundengeld liegt im Sicherungsvermögen des Versicherers – mehr Freiheit. Und das wiederum ermöglicht „eine zusätzliche Überschussbeteiligung in der Ansparphase und damit die Chance auf ein höheres Gesamtkapital“, sagt Markus Faulhaber, Vorstandsvorsitzender von Allianz Leben.

2014 gibt es eine Gesamtverzinsung von 4,5 Prozent für Perspektive-Kunden – und damit 0,3 Prozentpunkte mehr als für ihre Klassik-Kollegen. Faulhaber: „Bei einem konstanten Zinsvorsprung von 0,3 Prozentpunkten erreichen wir bei einem Vertrag mit 30 Jahren Laufzeit am Ende ein etwa 4,5 Prozent höheres Gesamtkapital.“

2. Indexgebundene Rentenpolicen

Eine weitere Produktvariante, die die Versicherer im Niedrigzinsumfeld als Alternative zu den Klassikern anbieten, sind indexgebundene Rentenpolicen. Dazu gehört etwa die Relax Rente der Axa, die ähnlich wie Allianz und Ergo eine endfällige Garantie vorsieht – diese aber eben auf andere Art gewährleistet.

Die Relax Rente Classic setzt sich aus den Bausteinen Garantie und Wertzuwachs zusammen. Die Garantie – Garantierente beziehungsweise garantierte Kapitalauszahlung sowie garantierte Rückkaufswerte – erzeugt die Axa wie gehabt aus ihrem Sicherungsvermögen heraus. Der Baustein Wertzuwachs wird über die gesamte Laufzeit gleichmäßig bedient. Hierbei wird der Kundenbeitrag in den Kursindex des europäischen Aktienindex Euro Stoxx 50 investiert. Gewinne des Index nehmen Anleger mit, aber nur bis zu einer monatlichen Obergrenze, dem Cap. Er liegt derzeit bei 4,00 Prozent.

Dieser Cap und die Investition in den Kursindex – Anlegern entgeht dadurch die Dividende der Index-Unternehmen – sind der Preis dafür, dass Anleger vor Verlusten des Index geschützt sind. In den Tarifvarianten Comfort und Chance können Axa-Kunden zusätzlich noch gemanagte Dachfonds oder Einzelfonds von Fondsgesellschaften wie Schroders, Blackrock, J.P. Morgan und Fidelity besparen (Baustein Rendite).

Seit Einführung des Produkts im Januar 2014 hat Axa rund 20.000 Verträge mit einer Beitragssumme von rund 700 Millionen Euro verkauft. „Damit liegen wir absolut in dem Rahmen, den wir uns gesteckt hatten“, sagt Patrick Dahmen, Mitglied des Vorstands des Axa-Konzerns und der Axa Lebensversicherung. „Die Akzeptanz des Produktkonzepts bei Kunden und Vertriebspartnern ist hoch.“

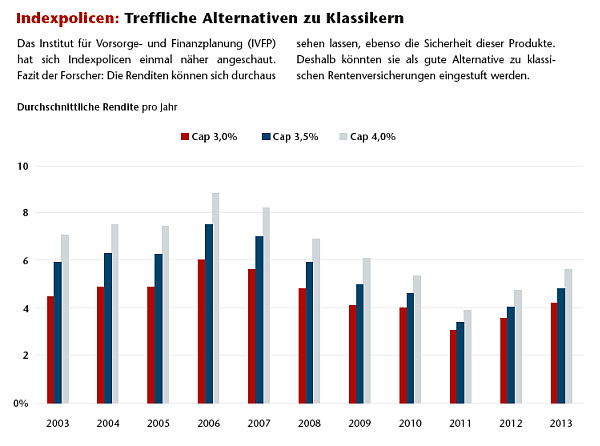

Das Institut für Vorsorge- und Finanzplanung (IVFP) hat im März Indexprodukte wie dieses der Axa getestet. „Das Ergebnis zeigt ganz klar, dass Indexpolicen eine durchaus attraktive Alternative zur klassischen Rentenversicherung bilden“, sagt IVFP-Geschäftsführer Michael Hauer. Im Schnitt schafften die Produkte bei einem Cap von 3 Prozent eine Rendite von gut 4 Prozent.

Der Euro Stoxx 50 ist dabei der Standardindex, auf den Versicherer für diese Policen zurückgreifen. Auch Produkte wie Allianz Index Select, die Index-Invest-Policen der R+V und LV 1871 setzen auf ihn. Bei der Rente Index Plus der LV 1871 haben Kunden jedes Jahr die Wahl, ob sie sich für eine klassische Überschussbeteiligung entscheiden oder für die Indexpartizipation. Basis ist auch hier eine klassische Lebenspolice mit einem garantierten Zins von derzeit noch 1,75 Prozent.

Wählt der Kunde die Indexvariante, errechnet sich die Wertentwicklung seines Anlagevermögens folgendermaßen: Bei guter Performance addieren sich die monatlichen Gewinne bis zur Höhe des Caps – ihn wird die LV 871 für 2015 zum ersten Mal festlegen. Dreht der Euro Stoxx 50 aber ins Minus, wird der Verlust nicht an den Kunden weitergegeben. Der Ertrag ist in dem Jahr dann 0 Prozent, den Garantiezins von 1,75 Prozent gibt es aber nach wie vor.

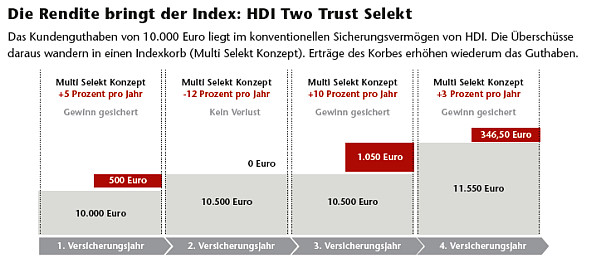

Eine etwas andere Variante der Indexpolice hat sich der Lebensversicherer HDI einfallen lassen. Er hat im Juli dieses Jahres die Indexpolice Two-Trust Selekt gestartet. Auch diese Police bietet eine Bruttobeitragsgarantie,die über das Sicherungsvermögen gestellt wird. Allerdings nicht nur über das von HDI. Vielmehr hat sich die Talanx-Tochter auch die Deckungsstöcke seiner Konzern-Schwestern Neue Leben und Postbank Lebensversicherung ins Boot geholt. Aus diesen drei Töpfen wird zu je einem Drittel die Garantie bedient.

Auch bei der Indexbeteiligung wollten die Experten von HDI neue Wege gehen. Im Unterschied zu herkömmlichen Indexpolicen sind Kunden bei Two Trust Selekt nicht nur an der Entwicklung eines einzelnen Index, sondern an einem Mix aus mehreren Indizes – dem Multi Selekt Konzept – beteiligt. Zurzeit besteht der Indexkorb aus dem deutschen Aktienindex Dax, dem Euro Stoxx 50, dem amerikanischen S&P 500, dem britischen FTSE, dem japanischen Nikkei und dem Schweizer SMI. „Die Kombination von mehreren Regionen und Branchen führt zu einer höheren Stabilität in der Wertentwicklung. Wir reduzieren für den Kunden die Wahrscheinlichkeit, dass er keine Erträge aus der Indexbeteiligung erhält“, so Gerhard Frieg, Vorstand Produktmanagement und Marketing beim Lebensversicherer HDI.

Bei Indexprodukten sind Verluste für Kunden ausgeschlossen. Um das sicherzustellen, steuert HDI die Beteiligung am Aktienmarkt. Basis dafür ist ein Stabilitätssystem, das die Schwankung am Aktienmarkt berwacht und die Beteiligung im Multi Selekt Konzept festlegt. Je geringer die Schwankung, desto höher ist die Beteiligung am Aktienmarkt.

Um die Renditechancen einzuschätzen, hat HDI Two-Trust Selekt einer Analyse von Morgen & Morgen unterzogen, die das Verhalten des Produkts in 10.000 Kapitalmarktszenarien testete. Danach lieferte es in 25 Prozent der Fälle eine Rendite zwischen 2 und 4 Prozent – wo übrigens Klassiker zu 76 Prozent landen. Mit einer Wahrscheinlichkeit von 27 Prozent sind es 4 bis 6 Prozent, in 19 Prozent der Fälle gibt es ein Plus von 6 bis 8 Prozent. Und noch mal bei 19 Prozent liegt die Chance einer Rendite von über 8 Prozent.

3. Multi-Manager-Ansätze

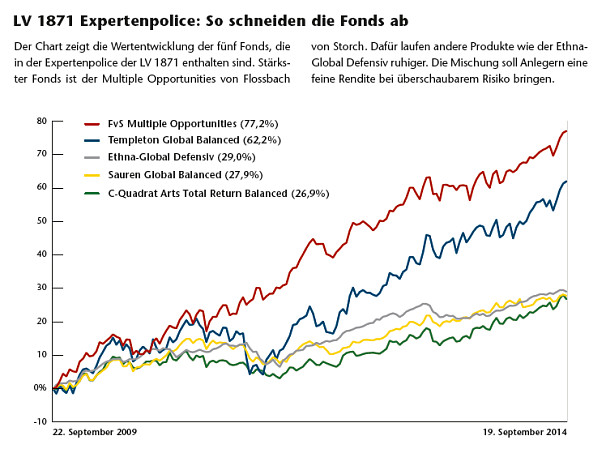

Die dritte Antwort der Versicherer auf das Niedrigzinsniveau ist es, auf vermögensverwaltende Fonds und Absolute-Return-Produkte zu setzen. Bei der LV 1871 nennt sich das Expertenpolice. Die Kapitalanlageprofis des Versicherers wählen dazu bis zu fünf vermögensverwaltende Fonds aus. Maßstab für die Auswahl sind Kriterien wie Wertentwicklung und Volatilität über verschiedene Zeiträume. Die fünf Fonds verteilen sich über verschiedene Anlageklassen, Regionen und Branchen und entwickeln sich weitgehend unabhängig voneinander.

Die fünf Fonds sind derzeit FvS Strategie Multiple Opportunities (A0M430), Ethna-Global Defensiv (A0LF5X), Sauren Global Balanced (A0MZ0S), Templeton Global Balanced (982587) und C-Quadrat Arts Total Return Balanced (A0B6WX). Alle gehen mit einer Gewichtung von je 20 Prozent ins Portfolio ein.

Die LV-1871-Experten haben die Fonds stets im Blick und balancieren die Zusammensetzung bei Bedarf neu aus. Einmal im Jahr wird die zuletzt gültige Allokation des Portfolios wiederhergestellt. So kann sich keine Anlage zuungunsten des Gesamtportfolios entwickeln. Anlageziel sind positive absolute Renditen. Seit Auflegung im Januar 2014 hat diese Strategie 6,28 Prozent Plus gebracht.

Auf Absolute-Return-Fonds setzt seit Juni auch die Standard Life in ihrer Fondspolice Maxxellence Invest. Zwar ist in der Police bereits der erfolgreiche SLI Global Absolute Return Strategies Fund, kurz GARS (A1H5Z0), zu haben. „Einige deutsche Anleger wünschten sich jedoch noch etwas anderes“, sagt Claus Mischler, Leiter der Produktentwicklung bei Standard Life Deutschland. Mehrere Asset-Manager sollen es laut Kundenwunsch nämlich sein. Also hat sich Standard Life mit dem Fondsanalysehaus Morningstar zusammengetan und das Konzept „SL Morningstar Absolute Return Portfolio“ entworfen. Welche Fonds ins Portfolio kommen, entscheidet dabei Morningstar.

Die Fonds sollen sich möglichst unabhängig voneinander bewegen und gegenseitig ausgleichen. Jedes Vierteljahr überprüft Morningstar die Asset Allocation. Besteht Handlungsbedarf, können einzelne Fonds kurzfristig ausgewechselt werden. Acht Fonds hat Morningstar aktuell herausgepickt – zwischen 7 und 20 Fonds dürfen es sein. Top-Position ist der GARS mit einem Anteil von 25 Prozent. An zweiter Stelle folgt der INVF Diversified Alpha Plus AN (A0MSBN) von Morgan Stanley vor dem Long-short-Fonds GLG European Alpha Alternative Fund DN EUR (A0X9RZ). Ziel des Portfolios ist es, ein Plus von 6 Prozent über Geldmarkt zu schaffen – und gleichzeitig das Risiko zu beschränken. Die Volatilität soll sich zwischen 6 und 9 Prozent bewegen.

Ein nachhaltiges Körbchen

Für Anleger, die bei ihrer Altersvorsorge Wert auf nachhaltige Kriterien legen, hat sich der Lebensversicherer Condor etwas einfallen lassen. Er hat in seine Produktfamilie Congenial die Strategie „blue“ mit aufgenommen. Dabei können Kunden unter anderem auf das „Strategieportfolio blue“ von MMD zurückgreifen, das fünf nachhaltige vermögensverwaltende Fonds zu gleichen Teilen enthält.

Darunter findet sich der Fair-World-Fonds von Union Investment (A0YCZ3). Er besteht zu rund 70 Prozent aus Staats- und Firmenanleihen, zu etwa 20 Prozent aus Aktien und zu etwa 10 Prozent aus Mikrofinanzfonds. Der Unirak Nachhaltig (A1JQ10) sorgt für ein bisschen mehr Wumms. Der Mischfonds geht zu etwa 60 bis 70 Prozent in internationale nachhaltige Aktien.

Die restlichen drei Fonds Private Banking Vermögensportfolio Nachhaltig von Pioneer (A0M03U), Sarasin Sustainable Portfolio Balanced (973502) und Swisscanto Portfolio Fund Green Invest Balanced (216769) sind ausgewogener aufgestellt und bestehen hälftig aus Aktien und Anleihen nachhaltiger Firmen. Im April 2014 hat MMD dieses Portfolio für die Condor aufgelegt. Bisher kann sich die Performance durchaus sehen lassen. Zum Stichtag 11. September lag das Plus bei 4,72 Prozent.

0 Kommentare

- anmelden

- registrieren

kommentieren