- Von Andreas Harms

- 13.10.2023 um 11:49

Gute Nachrichten von Franke und Bornberg. Die Rating-Agentur hat für ihr „Altersvorsorge-Rating 2023“ die Produktlandschaft in allen drei Schichten der Vorsorge durchkämmt. Und bis auf die zweite Schicht, also die Riester-Rente können sich die Ergebnisse sehen lassen.

Gehen wir in die Details. Insgesamt prüften die Analysten 429 Tarife von 57 Anbietern. Das Rating bewertet das Tarifspektrum nach Flexibilität, Transparenz und Produktkonzept. Eine weitere Rolle spielt die Frage, wie stabil der Anbieter ist. Neu sind Kriterien zur nachhaltigen Kapitalanlage. Einige weitere Kriterien hat man leicht verändert.

Alle Altersvorsorgeprodukte bündelt man je nach Garantieniveau und Anlage des Sparanteils in eine von sechs Kategorien:

- Klassik (garantierter Rechnungszins, Anlage im Sicherungsvermögen)

- Neue Klassik (kein garantierter Rechnungszins, aber Anlage im Sicherungsvermögen)

- Index (klassische Rentenversicherung mit Anlage im Sicherungsvermögen, Überschüsse fließen in Optionen auf Aktienindizes)

- Beitragsorientierte Hybride (Kunde verteilt Sparbeiträge auf Fondsanlage und Sicherungsvermögen)

- Garantieorientierte Hybride (Kunde erhält Garantie, die durch Umschichten zwischen Fonds und Sicherungsvermögen eingehalten wird)

- Fonds (Sparbeiträge fließen in Investmentfonds)

Je nach Produktkategorie greifen bis zu 67 Kriterien.

Gut ein Drittel aller Tarife (34 Prozent) erreichen die höchste Bewertungsstufe FFF+ (hervorragend). Das andere Ende der Skala markieren knapp 6 Prozent aller Tarife, die nur ausreichend (F+) oder noch schlechter abschneiden.

Basisrente (Erste Schicht)

Fast 58 Prozent (88 von insgesamt 153) untersuchten Tarife erhalten die höchste Bewertung FFF+ (hervorragend). Das macht die Basisrente zum qualitativ stärksten Segment aller drei Schichten. Nur noch jeder elfte Tarif fällt in die Gruppe Klassik oder Neue Klassik.

Riesterrente (Zweite Schicht)

Vom früher mal umsatzstarken Riester-Geschäft bleibt nur ein kleiner Rest. Im Herbst bedienen nur noch zehn Versicherer dieses Segment mit insgesamt 17 Tarifen. Ohne Reform der Riester-Rente dürften es noch weniger Produkte werden.

Privatrente (Dritte Schicht)

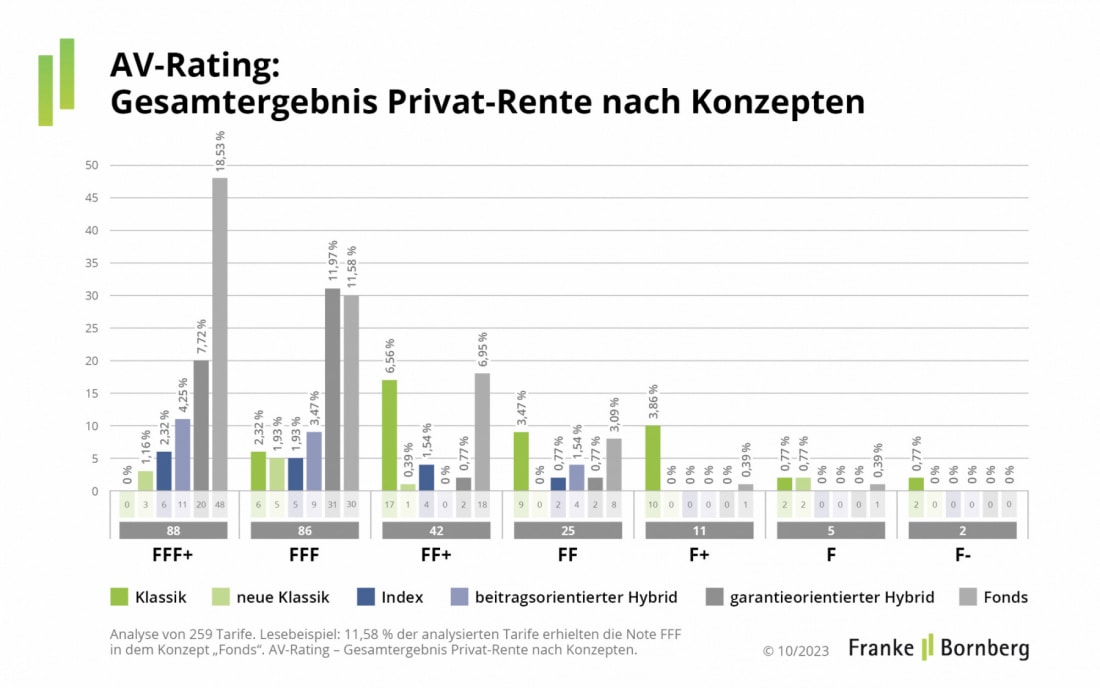

In der dritten Schicht ist das Angebot gegenüber dem Vorjahr nochmals gewachsen. 259 Tarife stehen heute zur Wahl. Die mit Abstand stärkste Kategorie bilden fondsgebundene Rentenversicherungen (106 Tarife oder knapp 41 Prozent aller Privatrenten). Jede dritte Privatrente (34 Prozent) erreicht die Höchstnote FFF+.

Schwache Tarife (F+, ausreichend, oder schlechter) sind zwar eher selten, aber durchaus vorhanden. Am schlechtesten schneiden Tarife der Kategorie Klassik ab. Knapp ein Drittel (30,4 Prozent) von ihnen erhalten die Note F+ (ausreichend) oder schlechter.

Bei ihrer Arbeit haben die Analysten ein paar weitere Dinge festgestellt. So wollen Versicherer sichtlich dafür sorgen, dass die Rentenphase flexibler wird. „Altersvorsorgekapital muss genau dann verfügbar sein, wenn es gebraucht wird. Und bis dahin sollte es so rentabel wie möglich investiert werden“, sagt Michael Franke, Gründer und geschäftsführender Gesellschafter von Franke und Bornberg. Versicherer antworteten darauf mit fondsgebundener Rentenphase, Entnahmeplänen aus Fonds, Kapitalabfindung der Todesfallleistung oder temporär erhöhten Renten.

Außerdem zeigt sich ein starker Trend zur nachhaltigen Altersvorsorge. Fast jeder fünfte Anbieter (12 von 57) hat inzwischen Produkte mit rein grünem Fondssortiment im Programm. 2022 war es erst neun. Auch viele Versicherer ohne asudrücklich grüne Produktlinie bieten inzwischen ein breites Sortiment an nachhaltigen Fonds.

Wer hingegen so schnell nicht wiederkommt, das ist der klassische Rententarif mit konventionellem Deckungsstock. Grund dafür ist laut Franke die Zinswende, die mittlerweile sogar ein Tagesgeld rentabler als eine Rentenversicherung aussehen lässt. „In diesem Umfeld sind Produkte mit Ertragspotenzial gefragt. Fondsgebundene Rentenversicherungen werden ihre ohnehin schon starke Position weiter ausbauen können. Sie bieten eine große Auswahl an nachhaltiger Kapitalanlage. Das spricht gerade jüngere Verbraucher an“, meint Franke.

Sämtliche Ratings können Sie hier ansehen.

0 Kommentare

- anmelden

- registrieren

kommentieren