- Von Oliver Lepold

- 04.06.2024 um 09:35

Eine Brillenversicherung beim Optiker, eine Garantie-Erweiterung beim Kauf eines Waschtrockners oder eine Reiserücktrittskostenversicherung bei Buchung einer Reise. Annexprodukte, die ohne Beteiligung eines Vermittlers direkt von Kunden gekauft werden, gibt es schon lange. Mit der zunehmenden Digitalisierung hat sich hier neues Top-Potenzial für Versicherungen eröffnet. Embedded Insurance ist eine natürliche Weiterentwicklung, denn die Integration in das Primärprodukt wird weitergetrieben, vor allem dank technischer Möglichkeiten wie Schnittstellen (APIs).

„Die Versicherung verschmilzt immer weiter mit dem Basisprodukt. Die Kundinnen und Kunden werden mit einer Embedded Insurance genau dort abgeholt, wo ein Risiko vorhanden und ein Schutz daher sinnvoll ist“, sagt Gustav Spät, Referent Digital Insurance & Insurtech beim IT-Verband Bitkom. Eine Versicherung kann bereits Bestandteil des Angebots sein oder aber mit wenigen Klicks zu einem Teil des Produktes werden. Anders als beim Annexvertrieb wird beides nicht getrennt, sondern als ein Produkt gekauft.

Wie die Zukunft des Versicherungsvertriebs aussieht

Integrierte Versicherungen auf dem Vormarsch

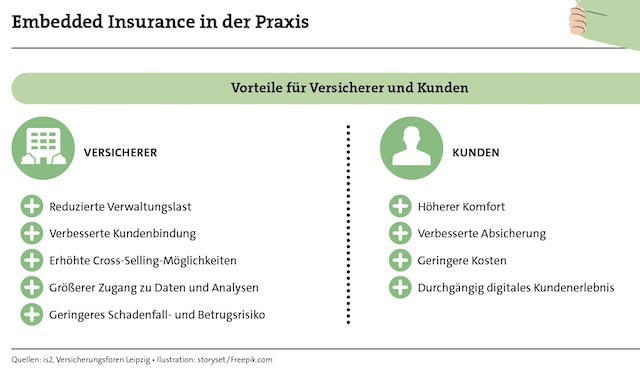

Personalisierte und bedarfsorientierte Versicherungen innerhalb kürzester Zeit reibungslos online zu buchen – ein Traum für Anbieter, die sich so neue Zielgruppen und Marktsegmente erschließen und von den digitalen, automatisierten Distributionsprozessen und den integrierten Zahlungsabläufen profitieren. „Die Produkt- und Schadenprozesse sind abgestimmt und automatisiert, was zu effizienteren Abläufen führt. Auch sämtliche Abrechnungs- und Zahlungsprozesse sind integriert, und je nach Bedarf können Laufzeitprozesse wie bei Kreislaufwirtschaft, Vermietung oder Leasing automatisiert werden“, erklärt Alexander Hornung, Produktchef von Hepster, die Vorteile. Hinzu kommt: Auch die Underwriting-Prozesse sind automatisiert, was eine Echtzeitbuchung verschiedener Risiken ermöglicht.

Embedded Insurance ist bereits ein wichtiger ergänzender Baustein der etablierten Omni-Kanal-Strategie der Ergo Group. „Der Grundgedanke ist: versichern einfacher machen, vom Abschluss über die gesamte Vertragslaufzeit, auch im Schadenfall. Das ist grundsätzlich für alle Sparten denkbar“, sagt Markus Eder, Leiter Vertrieb B2B2C und Kooperationen bei der Ergo Group. Es gibt jedoch Schwerpunkte, die bei der Ergo bei Komposit- und Sachversicherungen liegen. „Wir bieten Privatkunden etwa diverse Erweiterungen für Garantien an, wie Garantieverlängerungen und Geräteschutz-Versicherungen, passend auf den jeweiligen Kooperationspartner zugeschnitten“, so Eder weiter. Neben technischen Geräten sichert die Ergo Group auch Fahrräder und medizinische Hilfsmittel wie Brillen und Hörgeräte ab.

„Die Bereiche Mobilität und Elektronikgarantien stehen in Deutschland bei Embedded Insurance im Branchenfokus“, sagt Tim Kaltofen, stellvertretender Vertriebschef beim digitalen Versicherer Element. Da der Trend zu Leasing und Miete als Finanzierungsalternative stärker wird, sind Versicherungen oft bereits integraler Bestandteil des Kernprodukts. „Zum Beispiel kann der Diebstahlschutz bei einem Fahrrad-Tracker oder der Geräteschutz bei einem gemieteten iPhone als eingebettete Versicherungsdienstleistung angeboten werden. Hier dient die Versicherung auch als Bilanzschutzinstrument“, erklärt Kaltofen.

Bitkom-Referent Spät nennt neben Geräte- und KFZ-Versicherungen auch Haustierversicherungen als vielversprechendes Anwendungsgebiet. Und: „Im Bereich der Lebensversicherung und Altersvorsorge kommt es vor allem darauf an, dass entsprechende Produkte so verständlich sind, dass sie eingebettet werden können. Eine Restschuldversicherung kann als Beispiel dienen“, so Spät.

Das Produkt steht im Fokus

Klar ist: Den Kunden geht es bei Embedded Insurance nicht primär um die eingebettete Versicherung, sondern um das erworbene Produkt, also zum Beispiel das Auto oder Smartphone, das in irgendeiner Form abgesichert wird. Da sich nicht zuletzt durch die Pandemie in den vergangenen Jahren viele Kaufprozesse ins Internet verlagert haben, ist der rein digitale Versicherungs(zu)kauf häufiger geworden.

Laut Sonderabfrage des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) sind digitale Abschlüsse insbesondere in der Sach-, Unfall- und Haftpflichtversicherung zu verzeichnen. „In der Sach-Unfall-Haftpflichtversicherung wurden 2022 rund 13 Prozent aller Privatkundenverträge digital abgeschlossen. Dieses Geschäft fließt häufig über den Direktvertrieb oder über Vergleichsportale, aber auch aus den sonstigen Vertriebswegen ein, zu denen unter anderem Embedded Insurance zählt“, konkretisiert ein GDV-Sprecher gegenüber Pfefferminzia. Hier ist also noch viel Luft nach oben.

Regulierung bremst Embedded Insurance in Deutschland

Während in den USA Embedded Insurance bereits weit verbreitet ist, bestehen hierzulande jedoch Hindernisse für das Wachstum. So lässt die bestehende Regulierung über Paragraf 34d Gewerbeordnung (GewO) eine Versicherungsvermittlung ohne Gewerbeerlaubnis nur für Kleinversicherungen mit einer Prämienobergrenze von 600 Euro pro Jahr zu. Bestimmte, in den USA übliche Embedded-Insurance-Produkte sind daher nicht möglich. „Zum Beispiel KFZ-Garantieversicherungen, deren Preise oft über dem festgelegten Limit liegen. Dies stellt Verkäufer vor die Wahl, entweder minderwertige Produkte zu verkaufen oder die Regulierung zu umgehen“, sagt Element-Experte Kaltofen. Das Limit gilt als nicht verbraucherfreundlich beziehungsweise veraltet.

Eine zusätzliche Einschränkung besteht darin, dass Annexverkäufe nicht klar definiert sind. Die Frage, ob etwa ein Immobilienmakler, der ein Haus vermittelt und dabei eine Versicherung wie eine Immobiliengarantie anbietet, als Annexverkäufer gilt, bleibt gesetzlich unklar. „In solchen Fällen muss sich der Makler an die jeweils lokale Industrie- und Handelskammer wenden, die unterschiedliche Antworten geben kann. Die weitere Präzisierung dieser rechtlichen Unklarheiten könnte zu einer Lösung dieses Problems beitragen“, so Kaltofen.

0 Kommentare

- anmelden

- registrieren

kommentieren