- Von Oliver Lepold

- 19.05.2020 um 11:47

Pfefferminzia: Kann man die pauschale Aussage treffen, dass ab einer Laufzeit von zehn oder zwölf Jahren Fondspolicen aufgrund der Abgeltungssteuerfreiheit immer die bessere Variante gegenüber einer Direktanlage sind?

Ralf Meyer: Laut Studien des IVFP trifft das zu, wenn Sie die Auszahlung in Form einer Rente wählen. Wünschen Sie jedoch eine Kapitalzahlung, müssen weitere Faktoren berücksichtigt werden. Dazu zählen die Zahl der Fondswechsel und die Höhe des Ausgabeaufschlags. Auch die steuerliche Situation spielt dann eine Rolle. Sie müssen das Kapital später über das Halbeinkünfteverfahren mit Ihrem persönlichen Steuersatz versteuern. Mein Eindruck ist, dass viele Berater diese Faktoren noch nicht ausreichend berücksichtigen.

In der Zielgruppe 50plus ist der Anlagehorizont bis zur Rente überschaubar. Spricht das nicht gegen den Versicherungsmantel?

Natürlich müssen Sie für einen Best Ager, der wenig Vermögen aufgebaut hat, erst die Altersvorsorge sichern. Meist ist es aber so, dass diese Kunden kein Vorsorge-, sondern ein Anlageproblem haben. In diesen Fällen reicht der Anlagehorizont weit über den Renteneinstieg hinaus. Die Kunden können die Vorteile des Halbeinkünfteverfahrens über die Fondspolice auch bis 75 oder 80 Jahre nutzen.

„Viele Berater hören dem Kunden nicht richtig zu“

Makler wünschen sich mehr Unterstützung durch Versicherer

„Auf das eingehen, was die Kunden momentan beschäftigt“

Sie schulen Makler mit einem Tool des IVFP, das diese dabei unterstützt, die richtige Entscheidung in dieser speziellen Frage zu treffen. Wie funktioniert das?

Das Tool „Fondsanlagen-Optimierer“ berücksichtigt viele Faktoren, die die Berater meist kennen, aber sonst nicht unbedingt miteinbeziehen würden. Der Berater kann dort sowohl für die Einmalanlage als auch für ratierliche Einzahlungen alle wesentlichen Stellschrauben einstellen und Fondspolicen gegen die Direktanlage durchrechnen. Entweder vorab oder direkt im Kundengespräch, um dann mit dem Kunden die Auswirkungen verschiedener Variablen zu besprechen. Natürlich muss der Berater dazu bei den Themen Halbeinkünfteverfahren und Abgeltungssteuer fit sein.

Mit welchen Fragen der Berater sind Sie dabei am häufigsten konfrontiert?

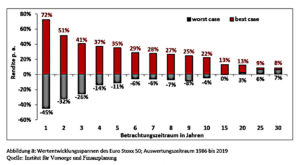

Wie bekomme ich Kunden dazu, dass sie überhaupt in Aktienfonds investieren? Insbesondere im Sparkassen- und Genossenschaftsbankenbereich ist das die wesentliche Frage. Hier müssen nicht nur die Kunden, sondern auch die Berater überzeugt werden, dass bei einer Laufzeit von 15 bis 20 Jahren eine Investition in eine Fondspolice mit Aktienfonds vorteilhaft ist. Sehr viele Berater – nicht nur aus dem Bankenbereich – sind überrascht, dass der Versicherungsmantel auf die lange Laufzeit durch die Abgeltungssteuer in der Einzahlungsphase so einen großen Hebel auf das Ergebnis besitzt.

Wie oft sollte man die Fondsanlage prüfen und wechseln?

Bei der Erstinvestition ist es wichtig, einen breit streuenden Investmentfonds auszusuchen, der langfristig investiert und auch in der Vergangenheit bereits eine gute Performance erbracht hat. Wenn Sie einen hochwertigen Fonds wählen, benötigen Sie unter Umständen gar keinen Wechsel.

Eine weitere Stellschraube ist die eigene Provision. Sind Makler bereit, hier zu variieren?

Das kommt darauf an. Nicht wenige Versicherer bieten gar keine Variationsmöglichkeiten, dann ist dieser Faktor natürlich fix eingestellt. Ansonsten kann der Makler mit Abschluss- und Bestandsprovision changieren, und so Einfluss auf die Ablaufleistung und die Entscheidung für eine Fondspolice nehmen.

Sehen die Kunden die Kosten des Versicherungsmantels noch kritisch? Ein altes Vorurteil lautet ja, Fondspolicen seien zu teuer.

Bei der reinen Altersvorsorge spielt das selten eine Rolle. Bei der Kapitalanlage müssen Sie bisweilen den Kunden vermitteln, dass der Versicherungsmantel nur eine andere Verwahrart darstellt als das Bankdepot. Bei einer Einmalzahlung sind die Kosten durchaus vergleichbar gegenüber einer Direktanlage. Der Versicherungsmantel kostet zwar Geld, aber der Kunde spart den Ausgabeaufschlag.

Wie wichtig ist die Darstellung der Kosten?

Die meisten Kunden interessiert, was am Ende herauskommt. Darüber haben wir zu informieren und Transparenz zu schaffen. Falls Sie jedoch in der Beratung die Kostenpositionen zu detailliert ausweisen, laufen Sie Gefahr, den Kunden zu überfordern und zu verschrecken. Ich vergleiche das gern mit dem Marmeladenregal im Supermarkt. Bei zu großer Auswahl nimmt man am Ende Nutella, weil dann die Entscheidung einfacher ist und man weiß, was man hat.

0 Kommentare

- anmelden

- registrieren

kommentieren