- Von Andreas Harms

- 17.03.2023 um 12:26

Es sind Zahlen wie diese, die regelmäßig erschüttern: Die Zahl armer Rentner in Deutschland lag im September 2022 bei 647.515. Das sind rund 12 Prozent mehr als ein Jahr zuvor. Weit über eine halbe Million alte Menschen, die auf die Grundsicherung angewiesen sind. In einem reichen Land wie Deutschland.

Erst im vergangenen Sommer legte eine Studie der Bundesbank nahe, dass die Lage eher schlechter wird. Den Plan der Regierung, die gesetzliche Rente und die Beiträge dazu gleichermaßen stabil zu halten, kanzelte sie als realitätsfern ab. Stattdessen sollte Deutschland das gesetzliche Rentenalter an die Lebenserwartung koppeln. Ach ja, und das Rentenniveau muss sinken, und die Beiträge müssen steigen.

Aktuare werben für lebenslange Rente in der Altersvorsorge

Jawoll, DAS nenne ich mal ein Konzept zur Altersvorsorge

Alterseinkünfte von Frauen knapp ein Drittel niedriger

Wie kann man es angesichts solcher Aussichten trotzdem verdrängen oder aufschieben, selbst für die Rente vorzusorgen? Schwer vorzustellen, passiert aber. Wie der „Ergo Risiko-Report 2022“ zeigt, tut nämlich jeder fünfte Deutsche genau das. Der Schauspieler Mark Keller sagte einmal den schönen Satz: „Ich mache lieber Fehler als gar nichts.“ Man könnte das in Hinsicht auf Vorsorge noch erweitern: „Gar nichts zu machen ist der größte Fehler.“

Nun ist Altersvorsorge eine ernste Sache, in der Fehler bittere Konsequenzen nach sich ziehen können. Allein durch die langen Laufzeiten können sie sich kräftig potenzieren und so hochschaukeln, dass im Extremfall das zusätzliche Alterseinkommen gefährdet ist. Weshalb man mögliche Fehler schon im Vorfeld vermeiden sollte. Aber welche sind es denn nun wirklich? Interessanterweise bestehen sie häufig darin, dass man bestimmte Dinge unterschätzt. Im Folgenden gehen wir auf einige solcher Dinge näher ein und zeigen, inwiefern man sie unterschätzen kann.

Das Vorsorgeproblem selbst

Michael Hauer hält es für einen großen Fehler, das Rentenproblem auf die allzu leichte Schulter zu nehmen. „Für eine ausreichende Lebensstandardsicherung benötigt man gemäß zahlreicher Studien zirka 80 Prozent vom letzten Nettoeinkommen“, sagt der Geschäftsführer des Instituts für Vorsorge und Finanzplanung (IVFP). Und weiter: „Geht man davon aus, dass man aus der gesetzlichen Rente etwa 48 Prozent vom letzten Nettoeinkommen abdeckt – nach Abzug der Steuer könnten es zirka 40 Prozent werden –, ist noch eine mächtige Lücke bei der Altersversorgung vorhanden.“

Das lässt sich mit einem – zugegebenermaßen sehr pauschalen – Zahlenbeispiel aus der Online-Anwendung Fairadvisor.net vom IVFP ausfüllen. Eine 30-jährige alleinstehende Frau ohne Kinder verdient heute 5.000 Euro brutto. Das entspricht einem Netto von etwas mehr als 3.000 Euro. Unterstellen wir eine jährliche Inflation von 3 Prozent, ergibt sich zum Renteneintritt mit 67 Jahren ein Bedarf von 7.328 Euro. Das sind 80 Prozent des bis dahin hochinflationierten heutigen Netto-Einkommens. Aus der gesetzlichen Rente kommen dann netto nach heutigem Stand der Dinge rund 2.700 Euro. Das ist nicht einmal die Hälfte des Bedarfs.

Die Inflation

Sie schwingt in dem obigen Rechenbeispiel bereits mit, und es ist ein großer Fehler, sie zu unterschätzen. Das sagt zum Beispiel der Makler und Finanzanlagenvermittler Stefan Morche aus Cottbus. Schon bevor die große Inflationswelle durchs Land rollte, kalkulierte er in Beratungsgesprächen und Rechnungen Inflationsraten von 3 Prozent ein. Damit wollte er schon immer verdeutlichen, was Inflation mit Geld und Sparvermögen anstellt.

Inflation lässt das tägliche Leben teurer werden. In den vergangenen 40 Jahren betrug sie im Durchschnitt in Deutschland 1,94 Prozent. Das ist nicht viel, was nicht zuletzt an jahrzehntelang preisgünstigen Rohstoffen und der Globalisierung mit billigen Arbeitskräften im Ausland liegt. Doch solche Werte dürften erst einmal Geschichte sein. Gleichwohl sorgte selbst so eine niedliche Inflation dafür, dass sich die Preise in der Zeit mehr als verdoppelten.

Umgekehrt gesprochen hat sich die Kaufkraft des Geldes mehr als halbiert. Was man vor 40 Jahren mit umgerechnet 100.000 Euro anfangen konnte, dazu braucht man heute 216.186 Euro. Damit wird auch klar, warum die 2.700 Euro gesetzliche Rente aus dem vorherigen Beispiel nicht hinten und nicht vorne ausreichen. Man kann sich in 37 Jahren nur noch einen Bruchteil von dem kaufen, was heute möglich wäre.

Der Zinseszins-Effekt

Angeblich hat Albert Einstein ihn einst als das 8. Weltwunder bezeichnet. Und Felix Schnella hält den Zinseszins-Effekt für eine Kraft, die man nicht unterschätzen sollte. „Je früher man zu sparen beginnt, desto größer ist der Effekt“, sagt der Versicherungsmakler und Anlagenvermittler aus Bad Nauheim. Ganz nebenbei: Für den allergrößten Fehler hält auch er es, wenn Menschen gar nicht vorsorgen.

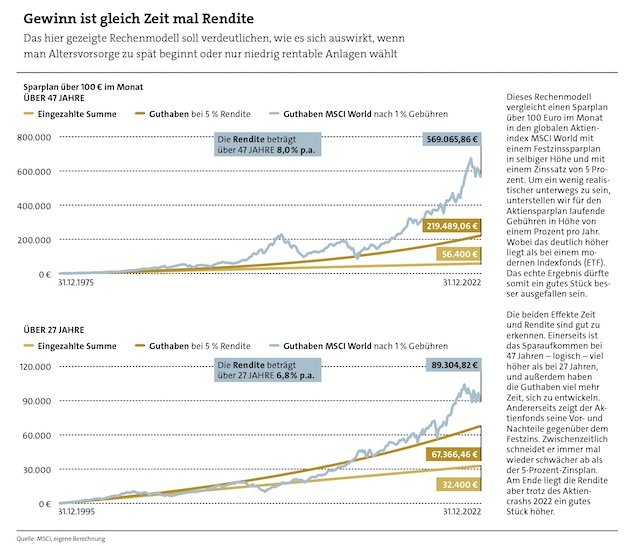

Und mit dem Zinseszins gelangen wir endlich mal zu den guten Nachrichten: Indem gutgeschriebene Zinsen immer mitverzinst werden, sorgen sie dafür, dass angelegtes Geld exponentiell, also stetig schneller, wächst. Das lässt sich gut in der Grafik erkennen. Darin ist ein Einzahlplan mit 5 Prozent Festzins simuliert, in dem sich die Zinsen ebenfalls ansammeln. Und während die eingezahlten Beträge eine Gerade ergeben, biegt sich die Guthabenlinie nach oben. Das liegt am Zinseszins-Effekt.

Der wirkt übrigens nicht nur bei Zinsen, sondern auch bei Dividenden aus Aktien und Ausschüttungen von Investmentfonds. Vor allem Dividenden fallen bei einer gut gestreuten Aktienanlage regelmäßig mit 2 bis 4 Prozent pro Jahr durchaus ins Gewicht. Was dann aber mit dem Wort Dividendendividenden-Effekt freilich nur schwer auszusprechen ist. Gleichwohl muss man beachten, dass Dividenden aus direkten Einzel-

Aktienanlagen niemals automatisch wieder angelegt werden können. Sie fließen immer am Tag nach der Hauptversammlung des Unternehmens direkt bar auf die Konten der Aktionäre. Wer den Dividendendividenden-Effekt haben will, muss also anschließend von dem Geld neue Aktien kaufen.

Anders bei Investmentfonds: Dort gibt es ausschüttende und wiederanlegende (thesaurierende) Anteilsklassen – meist sogar von ein und demselben Fonds. Am bequemsten sind die thesaurierenden, weil dort Zinsen und Dividenden immer im Fonds bleiben, somit den Anteilspreis steigern und den gewünschten Effekt erzeugen. Bei ausschüttenden Fonds hängt es davon ab, was die depotführende Bank oder die Fondspolice mit dem Geld macht. Manche kaufen automatisch davon neue Fondsanteile – das ist dann ebenfalls in Ordnung.

Ditmar Gall

Vor 1 JahrInteressant, die Banken als Ratgeber, welche den Geldwert vernichten. Ich wünsche allen denjenigen ein glückliches Händchen, eine gute bezahlbare Altersvorsorge für Ihre Kunden aufzubauen. Vor allem denjenigen, welche regelmäßig in der betrieblichen Altersvorsorge (inkl. BU-Barrente aus Entgeltumwandlung) reihenweise vergessen, was von der Rentenzahlung, die ja lebenslang reichen soll, übrig bleibt.

1 Kommentare

- anmelden

- registrieren

kommentierenDitmar Gall

Vor 1 JahrInteressant, die Banken als Ratgeber, welche den Geldwert vernichten. Ich wünsche allen denjenigen ein glückliches Händchen, eine gute bezahlbare Altersvorsorge für Ihre Kunden aufzubauen. Vor allem denjenigen, welche regelmäßig in der betrieblichen Altersvorsorge (inkl. BU-Barrente aus Entgeltumwandlung) reihenweise vergessen, was von der Rentenzahlung, die ja lebenslang reichen soll, übrig bleibt.