- Von Juliana Demski

- 09.05.2018 um 16:09

Immerhin rund 12.000 Euro pro Kopf habe jeder Deutsche 2017 in Sparanlagen investiert – doch das Potenzial von verzinsten Anlagemöglichkeiten werde dabei von den Bundesbürgern übersehen, meint die „Aktion pro Aktie“ auf Basis einer in Auftrag gegebenen Studie mit dem Titel „Aktienkultur in Deutschland“.

Ein Grund dafür könnten die falschen Renditeerwartungen der Deutschen sein, mutmaßt das Bündnis, das aus den Direktbanken Comdirect Bank, Consorsbank und ING-Diba besteht und das sich nach eigenen Angaben „für eine bessere Aktienkultur in Deutschland“ stark macht.

Der Studie zufolge glauben die Menschen hierzulande, mit dem Sparbuch noch durchschnittlich 1,1 Prozent Rendite jährlich erwirtschaften zu können. Laut repräsentativem Index der unabhängigen Finanzberatung FMH liege der Zinssatz kurzfristiger Geldanlagen mit bis zu drei Monaten Kündigungsfrist aktuell aber bei 0,02 Prozent zu Ende April 2018, wie die Studienmacher berichten. 43 Prozent der Deutschen nutzen Sparbücher derzeit.

Beim Tagesgeld sieht es ähnlich aus: Mehr als ein Drittel der Sparer nutzt diese täglich kündbare Geldanlage. Die Renditeerwartung der Befragten beträgt 1,6 Prozent pro Jahr – laut FMH-Index sind es aber nur 0,11 Prozent zu Ende April 2018. Und selbst beim Girokonto rechnen die Deutschen laut Aktion pro Aktie mit 0,9 Prozent Zinsen jährlich, obwohl das Guthaben meist gar nicht verzinst wird.

Am meisten Rendite erhoffen sich die Deutschen durch den Erwerb von Immobilien – 4,4 Prozent jährlich erwarten sie sich vom „Betongold“. Aktienfonds stehen mit 3,5 Prozent auf den zweiten Platz. Trotz der besseren Renditeaussichten nutze jedoch nur jeder Fünfte diese Möglichkeit.

Einzelaktien sind im Anlageordner der Bundesbürger noch seltener vertreten: lediglich 12 Prozent trauen sich an diese Geldanlage heran. Und das, obwohl sie hier mit einer Rendite von 3,4 Prozent rechnen.

ETFs, also börsengehandelte Indexfonds, liegen bei der Ertragserwartung deutlich hinter Aktienfonds und Einzelaktien: Mit nur 2,0 Prozent Rendite jährlich wird hier gerechnet. In ETFs investieren 5 Prozent der Deutschen.

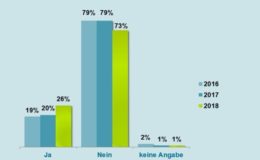

Warum Aktien hierzulande noch nicht allzu beliebt sind, lässt sich laut Studie hauptsächlich auf die Angst vorm Kapitalverlust zurückführen.

0 Kommentare

- anmelden

- registrieren

kommentieren