- Von Redaktion

- 01.09.2015 um 10:25

Pfefferminzia: Welche Vorteile bietet eine Multi-Asset-Strategie in der Altersvorsorge gegenüber anderen gängigen Investment-Strategien?

Malcolm Jones: Der Hauptvorteil gegenüber anderen Strategien besteht in der Möglichkeit, die Erträge mit einer reduzierten Schwankungsbreite zu generieren. Wir haben hart daran gearbeitet, um den kompletten Lebens-Sparzyklus bis hin zum Rentenbeginn und darüber hinaus abzubilden. Aktien sind zwar ein gutes Investment, aber sehr volatil. Hier die Volatilität nachhaltig und dauerhaft zu reduzieren ist der Schlüssel dafür, ein wesentlich stabileres Ergebnis zu erzielen. Es geht in erster Linie um Konsistenz, nicht um die exakte Höhe der Erträge.

Was zeichnet speziell den MyFolio Ansatz aus?

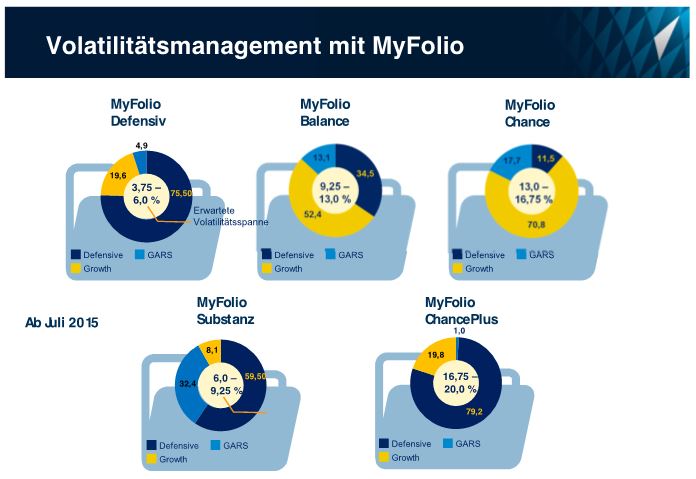

Wir bieten gemanagte MyFolio-Portfolios in verschiedenen Ausprägungen für jedes Sicherheitsbedürfnis des Anlegers an. Dabei investiert jedes Portfolio in bis zu 15 Einzelfonds verschiedener Asset-Klassen. So werden Risiken gestreut und Chancen gemehrt. Das Besondere sind neben der großen Bandbreite an Zielinvestments (Aktien, Anleihen, Rohstoffe, Immobilien oder Cash) die Steuerungsmechanismen in unserem Investmentprozess und das Zusammenspiel von strategischer und taktischer Planung.

Worin unterscheiden sich strategische und taktische Asset Allokation und wie sind diese beiden Ansätze miteinander verbunden?

Das sind die ersten zwei von vier Schritten in unserem Investment-Prozess. Zunächst wird die strategische Asset Allokation auf Basis von zehn Jahren berechnet. Hier geht es darum die richtige Mischung aus Asset-Klassen für ein vorgegebenes Risikomaß zu bestimmen. Dazu wenden wir stochastische Modelle mit vielen Variablen wie Zinsen, Risiko, Volatilität oder Korrelationen an und errechnen das optimale Maß an Wachstums- und Substanzklassen. Die darauf aufbauende taktische Allokation hingegen ist kurzfristiger ausgerichtet. Dort wird bestimmt, welche dieser Assets aufgrund der aktuellen und lokalen Markttrends kurzfristig höher gewichtet werden sollten. Im dritten Schritt werden dann die Zielfonds in der optimalen Zusammensetzung bestimmt und im vierten Schritt findet ein ständiges Monitoring und falls nötig ein Rebalancing statt.

Die Korrelation vieler Asset-Klassen hat in den vergangenen Jahren stark zugenommen, inwieweit erschwert das eine optimale Streuung?

Das ist richtig, seit der globalen Finanzkrise ist dies insbesondere bei vielen Wachstumswerten der Fall. Auf kurzfristige Sicht ist eine Streuung der Portfolios sehr viel schwieriger geworden, daher nutzen wir geeignete Absolute-Return-Modelle wie den GARS-Fonds, um hier zusätzliche Streuung zu erhalten. Langfristig hat sich jedoch am Wachstum aufgrund der Korrelation nicht viel geändert.

Kunden der Standard Life mit der Fondspolice Maxxellence Invest können zwischen gemanagten MyFolio-Konzepten mit unterschiedlichen Risikoniveaus wählen. Wie viele wählen Defensiv, Balance oder Chance?

In Deutschland wählen etwa 40 Prozent unserer Maxxellence-Kunden die defensive Variante. In Großbritannien hingegen entscheidet sich kaum jemand für das Portfolio mit der niedrigsten Risikoklasse. Das zeigt, dass Deutschland ein sehr konservativer Markt ist, was auch daran liegen mag, das hier viele Kunden in der Altersklasse 50plus liegen. Ab Juli 2015 erweitern wir die Produktpalette: MyFolio Substanz liegt von der Volatilität zwischen Defensiv und Balance und MyFolio Chance Plus bietet die höchsten Renditechancen bei einer Volatilität von maximal 20 Prozent.

Quelle: Standard Life

0 Kommentare

- anmelden

- registrieren

kommentieren