- Von Karen Schmidt

- 11.07.2023 um 14:36

Von 17 Branchen schenken die Menschen weltweit Unternehmen aus dem Finanzsektor am zweitwenigsten Vertrauen – nur Unternehmen aus dem Social-Media-Sektor wird noch weniger vertraut. Hierzulande sagen nur 40 Prozent der Befragten, Unternehmen aus der Finanzbranche zu vertrauen – der globale Durchschnitt liegt bei 59 Prozent.

Das zeigt das aktuelle 2023 Edelman Trust Barometer, für das zwischen dem 1. und 28. November 2022 mehr als 32.000 Menschen aus 28 Ländern befragt wurden, durchschnittlich 1.150 je Land.

Vorbild Makler: Sollten auch Minister für ihr Handeln haften?

Erster Lebensversicherer pleite – die Folgen der Zinswende für die Branche

Was die Rentensysteme von Schweden und Deutschland unterscheidet

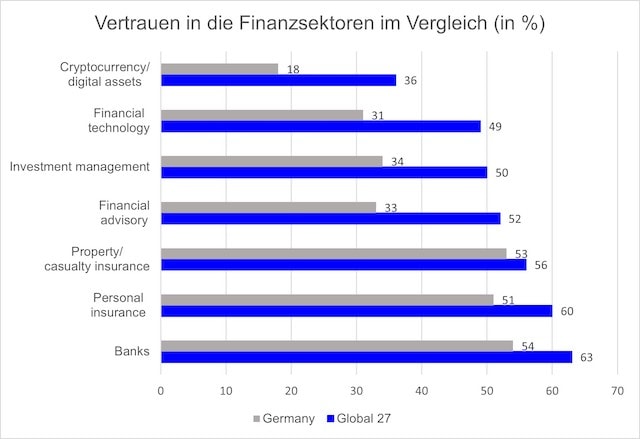

Allerdings ist die Finanzbranche ja recht breit aufgestellt. Wie sieht es in den einzelnen Subsektoren aus? Krypto-Währungen und digitalen Assets wird in Deutschland tiefes Misstrauen entgegengebracht – nur 18 Prozent der Befragten vertrauen diesem Subsektor (der Misstrauensbereich liegt zwischen 1 und 49 Prozentpunkten). Ebenso im Misstrauensbereich liegen die Bereiche Investment Management (34 Prozent), Finanzberatung (33 Prozent) und Fintech-Unternehmen (31 Prozent).

In den neutralen Bereich zwischen 50 und 59 Prozentpunkten schaffen es Unternehmen der Sektoren Sachversicherer (53 Prozent), Personenversicherer (51 Prozent) und Banken (54 Prozent). Letztere haben in Deutschland im Vergleich zum Vorjahr dabei deutlich an Vertrauen gewonnen.

Allgemeine Ängste treiben die Skepsis

„Insgesamt legen die Ergebnisse ein fundamentales Vertrauensdefizit in einen wichtigen Bereich unserer Volkswirtschaft offen“, sagt Holger Nacken, Geschäftsführer Finanzdienstleistung bei Edelman Smithfield. „Wir haben Ende vergangenen Jahres die Implosion des Krypto-Riesen FTX gesehen. In den USA haben Pleiten von Regionalbanken die meisten unvorbereitet getroffen. In der Schweiz gab es die von der Regierung geleitete Übernahme der Credit Suisse durch die UBS, die das Vermögensverwaltungsgeschäft weltweit und auch das Schweizer Bankwesen umgestalten wird“, so Nacken. Kurz: Der gesamte Sektor stehe wieder in der öffentlichen Diskussion.

Eingebettet sei diese Sektor-Skepsis in gesellschaftliche und existenzielle Ängste: Aktuell fürchten sich die global Befragten sowohl im persönlichen Bereich (89 Prozent vor einem Jobverlust) als auch im gesellschaftlichen Bereich (76 Prozent vor dem Klimawandel, 72 Prozent vor einem Atomkrieg). Ebenfalls verbreitet ist die Angst vor Inflation, die global bei 74 Prozent liegt. Hier sind die Deutschen etwas optimistischer mit 69 Prozent.

Anders sieht es bei der allgemeinen ökonomischen Zuversicht aus: Der Aussage „In fünf Jahren geht es meiner Familie und mir besser“ stimmen global noch 40 Prozent zu – aber in Deutschland nur 15 Prozent.Pessimistischer sind nur Japaner und Franzosen.

Wilfried Strassnig Versicherungsmakler

Vor 2 JahrenWer 100 mal täglich in allen Medien vernimmt, dass Finanzvermittler Gauner sind, ist davon genauso überzeugt wie Russen, Araber Chinesen sind BÖSE und wir sind GUT, obwohl die Nato ausschließlich Millionen Tote und Chaos erzeugte. Unsere Kunden kalkulieren mit 9% Rendite, sind völlig entspannt und gelassen. Der Provisionsanteil ist deutlich unter 1%, gemessen an der Auszahlung. Interessant das Vermittler im Bestand eine Beschwerdequote von 0,03% haben-unter 300, wenn sie aber einen Neukunden ohne Empfehlung ansprechen, lt. Medien in Sekunden zum Gauner mutieren…

Björn

Vor 2 JahrenZu Recht! Schneeballsystme, hohe Vertriebskosten, Drückerkolonnen und Abschlussprovision’s-getriebene Produktauswahl!

Vor 25 Jahren wollte ich einmal bei einem Finanzberater im Vertrieb einsteigen – Keine festen Gehälter (nur Abschlussprovision) und am Ende wurde immer nur der Fonds angeboten, welcher gerade am besten lief – und das natürlich von dem Produktanbieter, der die höchste Provision zahlte – nachdem ich verstanden hatte, dass ich nur minimale Provision erhalten würde (der Rest wurde über die Hierarchien verteilt) fragte ich mich schon – Wo ist die Leistung? Entwickelt sich ein Fonds so schlecht, dass er nicht die Inflation ausgleicht sondern auch noch Miese macht, sind Finanzdienstleister um keine Ausrede verlegen sich zu rechtfertigen – und ich habe 20 Jahre für einen anderen Finanzdienstleister gearbeitet – Am Ende will es keiner gewesen sein und der Kunde hätte sich ja auch einen anderen Fond aussuchen können – Viele managed Fonds sind auch gar nicht „so“ gemanaged – Hätte man sich einen DAX-ETF geholt, wären alle viel glücklicher gewesen. Den Kunden kann man nur vorwerfen, dass Sie zumeist zu gierig gewesen sind – dort wo hohe Gewinne winken sind meist auch hohe Verluste möglich. Die Gier der Leute zu instrumentalisieren finde ich kein ehrliches und nachhaltiges Geschäftsmodell – Das nennt man Risiko, welches 90% der Fonds nicht ausgleichen – Nochmal – Wo ist die Leistung?

2 Kommentare

- anmelden

- registrieren

kommentierenWilfried Strassnig Versicherungsmakler

Vor 2 JahrenWer 100 mal täglich in allen Medien vernimmt, dass Finanzvermittler Gauner sind, ist davon genauso überzeugt wie Russen, Araber Chinesen sind BÖSE und wir sind GUT, obwohl die Nato ausschließlich Millionen Tote und Chaos erzeugte. Unsere Kunden kalkulieren mit 9% Rendite, sind völlig entspannt und gelassen. Der Provisionsanteil ist deutlich unter 1%, gemessen an der Auszahlung. Interessant das Vermittler im Bestand eine Beschwerdequote von 0,03% haben-unter 300, wenn sie aber einen Neukunden ohne Empfehlung ansprechen, lt. Medien in Sekunden zum Gauner mutieren…

Björn

Vor 2 JahrenZu Recht! Schneeballsystme, hohe Vertriebskosten, Drückerkolonnen und Abschlussprovision’s-getriebene Produktauswahl!

Vor 25 Jahren wollte ich einmal bei einem Finanzberater im Vertrieb einsteigen – Keine festen Gehälter (nur Abschlussprovision) und am Ende wurde immer nur der Fonds angeboten, welcher gerade am besten lief – und das natürlich von dem Produktanbieter, der die höchste Provision zahlte – nachdem ich verstanden hatte, dass ich nur minimale Provision erhalten würde (der Rest wurde über die Hierarchien verteilt) fragte ich mich schon – Wo ist die Leistung? Entwickelt sich ein Fonds so schlecht, dass er nicht die Inflation ausgleicht sondern auch noch Miese macht, sind Finanzdienstleister um keine Ausrede verlegen sich zu rechtfertigen – und ich habe 20 Jahre für einen anderen Finanzdienstleister gearbeitet – Am Ende will es keiner gewesen sein und der Kunde hätte sich ja auch einen anderen Fond aussuchen können – Viele managed Fonds sind auch gar nicht „so“ gemanaged – Hätte man sich einen DAX-ETF geholt, wären alle viel glücklicher gewesen. Den Kunden kann man nur vorwerfen, dass Sie zumeist zu gierig gewesen sind – dort wo hohe Gewinne winken sind meist auch hohe Verluste möglich. Die Gier der Leute zu instrumentalisieren finde ich kein ehrliches und nachhaltiges Geschäftsmodell – Das nennt man Risiko, welches 90% der Fonds nicht ausgleichen – Nochmal – Wo ist die Leistung?