- Von Andreas Harms

- 16.08.2022 um 15:32

Jetzt also auch Amazon. Der globale Alles-Händler will in diesem Herbst zum ersten Mal seit 2017 die Gebühren für sein Prime-Abo erhöhen. Dann aber gleich um über 30 Prozent. Zumindest wenn man jährlich zahlt. Wird Amazon viele Kunden dadurch verlieren? Wohl kaum. Es wird den Preis ziemlich sicher durchdrücken können und damit seine Einnahmen erhöhen. Doch tut es das nicht allein aus Gewinnstreben, sondern weil es auch das Angebot ausweitet und – vor allem – weil seine Kosten gestiegen sind.

Aktien und Aktienfonds im Inflations-Check

Gold und Goldaktien im Inflations-Check

Immobilien, Immobilienaktien und Infrastruktur im Inflations-Check

Es ist nur ein weiteres Puzzle-Teil in dem großen Bild, das die Welt der Geldanlage derzeit zeigt. Ein Bild, das nach jahrelanger Abwesenheit plötzlich wieder durch die Inflation beherrscht wird. Um 7,5 Prozent stiegen im Juli im Vergleich zum Vorjahresmonat in Deutschland die Preise, so der bislang letzte Stand. Was das mit einer Altersvorsorge anstellt, haben wir vor einiger Zeit in einer Studie hier auf unserer Website ermittelt. Die Ergebnisse erfahren Sie über die Links über diesem Absatz.

Doch damit stellt sich die Frage: Wie sorgt man eigentlich so vor, dass die Inflation das Vorsorgevermögen nicht angreift? Wie erreicht man auch jetzt noch eine reale Rendite, also nach Abzug der Inflation, über null? Dabei geht es mitnichten nur darum, das aktuelle Szenario zu meistern. Vielmehr muss man durch mehrere Phasen von Wirtschaft und Inflation – Fachleute sprechen auch von Inflationsregimes – hindurch schauen.

Sachwerte vs. Nominalwerte

Dabei zeigt sich, dass sogenannte Sachwerte – zumindest die soliden – am ehesten mit der Inflation mithalten. Es sind Gegenstände und Anlagen, die einen neuen Wert beigemessen bekommen, wenn Geld an Wert verliert. Sie können damit sogar einen Währungsschnitt oder eine Reform überstehen. Gleichwohl können auch sie an Wert verlieren, wenn sie nichts taugen oder aus der Mode kommen. Das Gegenteil sind Nominalwerte, die direkt mit einem Geldbetrag verbunden sind. Sie verlieren durch Inflation genauso an Wert wie ein Geldschein. Aber sehen wir uns im Folgenden einige Anlageklassen an.

Staatsanleihen

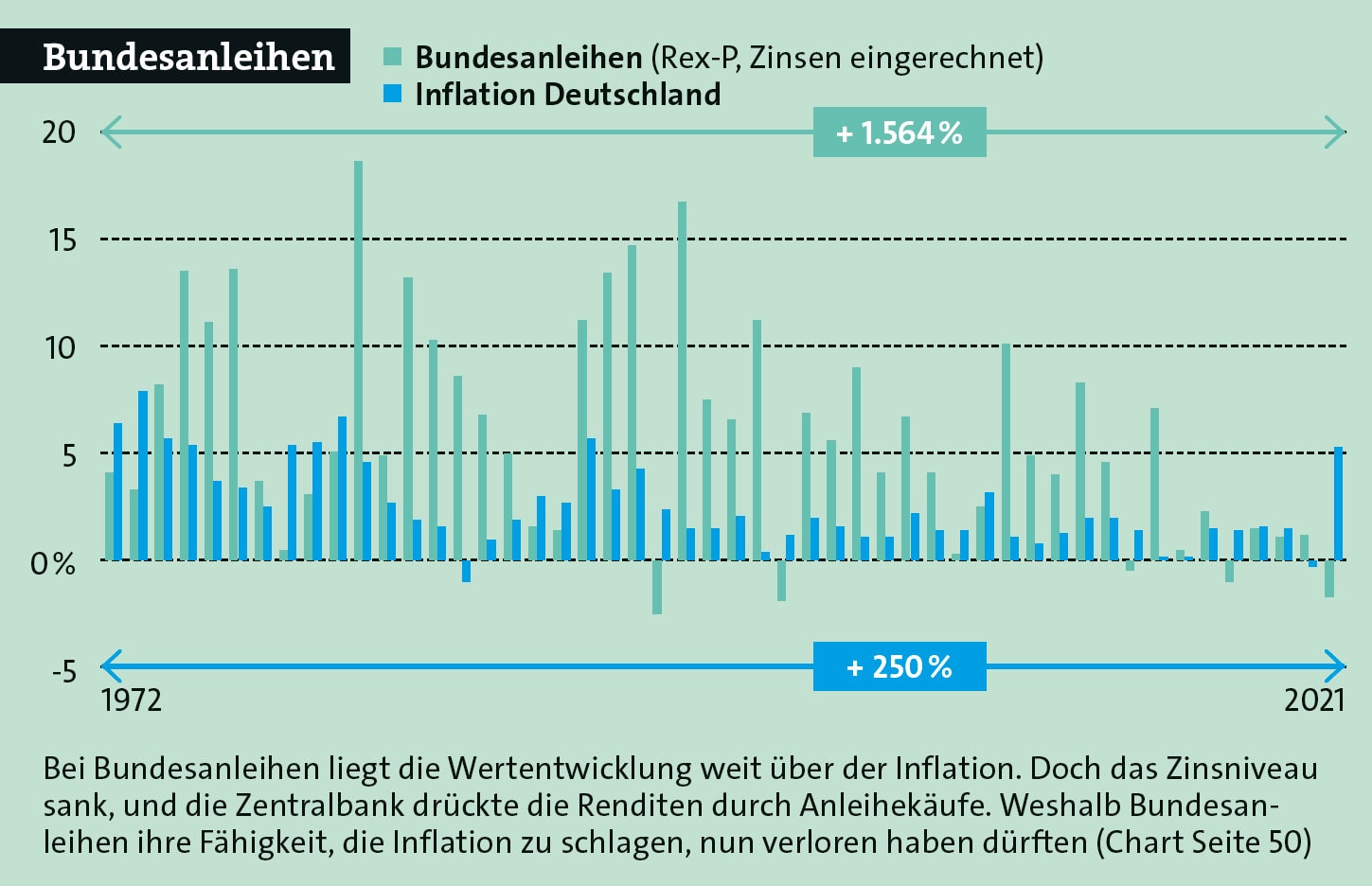

Anleihen gehören zu den Nominalwerten. Schuldner geben sie in bestimmten Geldbeträgen heraus, verzinsen sie und zahlen sie am Ende zu einem festgelegten Wert zurück. Und jahrelang war es tatsächlich einfach, mit Bundesanleihen die Inflation zu übertreffen. Die folgende Grafik zeigt, wie das ausgesehen hätte. Eingezeichnet sind die jährlich erzielten Erträge, gemessen am Bundesanleihe-Index Rex-P. Damit sind also sowohl Kurse als auch Zinsen enthalten.

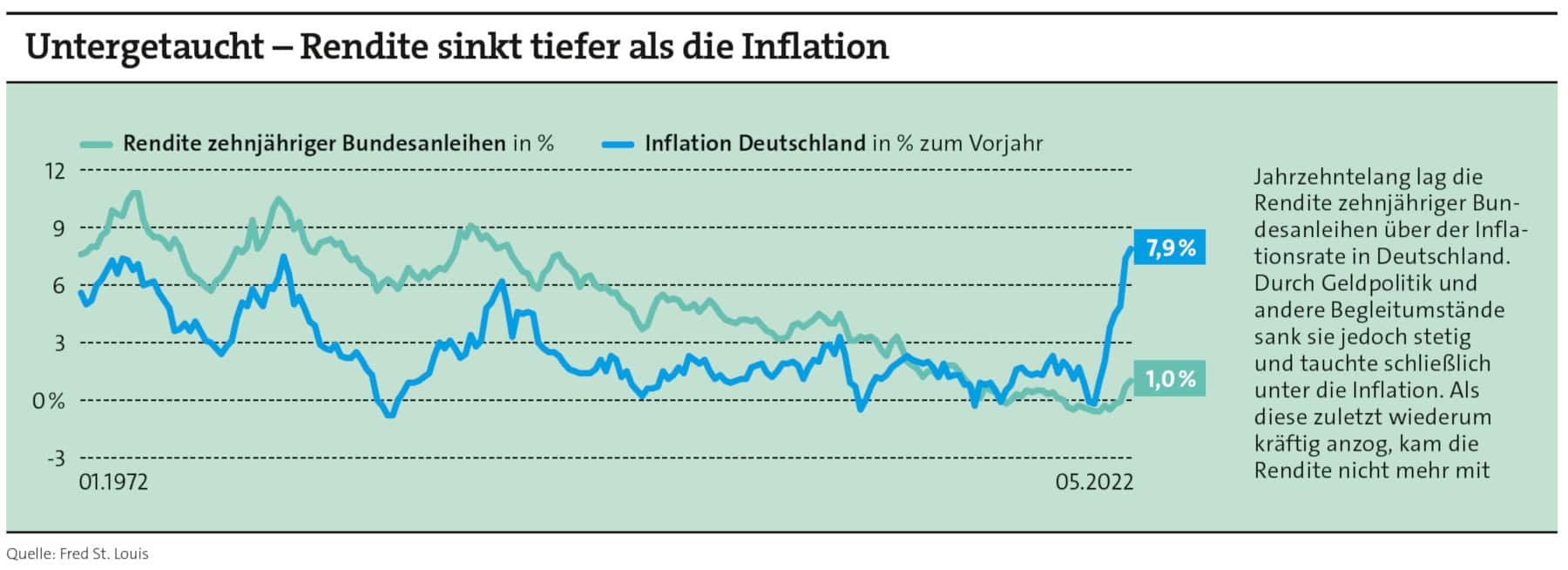

Bis ins Jahr 2011 lag die Rendite des zehn Jahre laufenden Papiers fast immer über der offiziellen Inflationsrate Deutschlands. Auch dazu haben wir eine Grafik:

Lange Zeit eine souveräne Angelegenheit, gar keine Frage. Noch einfacher war es mit Staatsanleihen anderer Euroländer – natürlich erst nachdem der Euro eingeführt und das Währungsrisiko damit ausgeschaltet war. Sofern der Schuldner nicht Griechenland hieß, warfen solche Papiere höhere laufende Renditen als Bundesanleihen ab. Hintergrund ist der, dass Bundesanleihen bonitätstechnisch als risikofrei gelten – Image ist eben alles – und folglich alle anderen Länder einen Risikoaufschlag auf ihre Anleihen zahlen müssen. Bei Anlegern kommt das als Risikoprämie an und erhöht die Rendite.

Seite 2: Renditen von Deutschland, Frankreich und Italien im Vergleich

0 Kommentare

- anmelden

- registrieren

kommentieren