- Von Juliana Demski

- 03.03.2020 um 13:43

Die Frage, ob Fondsmanager ein so gutes Händchen bei der Aktienauswahl haben, dass sie sogar die Wertentwicklung des Marktes übertreffen, wird immer wieder heiß diskutiert. Nun hat die Ratingagentur Scope neues Datenmaterial vorgelegt: Demnach können sich aktiv gemanagte Fonds gegen passive Fonds, die lediglich die Marktperformance nachzeichnen, in vielen Fällen durchsetzen und diese überbieten.

80 Prozent können Rentenfonds und Rentenversicherung nicht unterscheiden

Auf dem Weg zur unentbehrlichen Anlageform

„Die Fondspolice ist sehr viel kundenfreundlicher geworden“

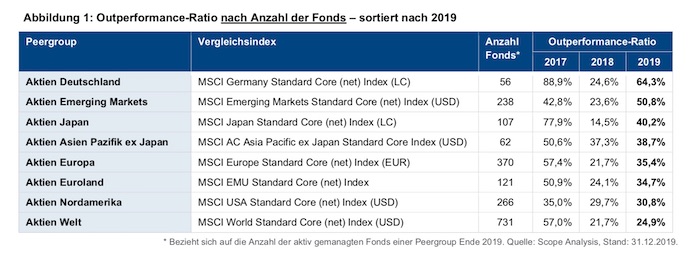

Wichtigster Anhaltspunkt in der Scope-Untersuchung war die sogenannte Outperformance-Ratio – also den Anteil der aktiv gemanagten Fonds einer sogenannten Peergroup, der über den jeweiligen Betrachtungszeitraum die Performance des Vergleichsindex übertreffen konnte. Acht Peergroups haben sich die Tester vorgenommen. Diese lauten:

- Aktien Deutschland

- Aktien Emerging Markets

- Aktien Japan

- Aktien Asien Pazifik ex Japan

- MSCI AC Asia Pacific ex Japan Standard Core Index (USD)

- Aktien Europa

- Aktien Euroland

- Aktien Nordamerika

- Aktien Welt

Das Ergebnis: Im vergangenen Jahr waren 661 Aktienfonds in der Performance besser als ihr jeweiliger Vergleichsindex.

Das heißt:

Die Outperformance-Ratio der insgesamt rund 2.000 betrachteten Aktienfonds lag 2019 bei 34 Prozent. Im Vergleich zu 2018 gab es laut Scope ein deutliches Plus. Denn: In allen acht Aktienfonds-Peergroups fiel die Outperformance-Ratio höher aus als ein Jahr zuvor.

Die Ergebnisse im Detail:

Die Fonds der Peergroup „Aktien Deutschland“ zeigten die größten Verbesserungen (siehe Tabelle). Während 2018 nur knapp ein Viertel der Fonds den MSCI Germany übertreffen konnte, waren es 2019 fast zwei Drittel. Damit hatten sie 2019 auch die höchste Outperformance-Ratio der acht betrachteten Vergleichsgruppen (64,3 Prozent). Auch die Peergroup „Aktien Emerging Markets“ legte ein ordentliches Tempo bei der Entwicklung an den Tag. Auch sie lagen mit 51 Prozent oberhalb der 50-Prozentschwelle des Outperformance-Ratios.

In den sechs weiteren Aktienfonds-Peergroups dagegen waren die Fonds, die ihren Vergleichsindex übertrafen, in der Minderheit:

Auffällig ist laut Scope vor allem, dass mit „Aktien Welt“ (mehr als 730 aktiv gemanagte Fonds) und „Aktien Nordamerika“ (266 aktiv gemanagte Fonds) zwei der größten Peergroups noch weit zurückliegen. Aus „Aktien Welt“ konnten lediglich 182 Fonds und damit 25 Prozent der Peergroup den MSCI World schlagen. Das sei zwar eine Verbesserung gegenüber 2018 (22 Prozent), es liege aber weiter signifikant hinter dem Ergebnis von 2017 (56 Prozent). In der Peegroup „Aktien Nordamerika“ kamen die Experten immerhin auf ein Outperformance-Ratio von rund 31 Prozent. Zum Vergleich: 2018 waren es knapp 30 Prozent und 2017 noch 35 Prozent.

Die Fonds beider Gruppen seien schwerpunktmäßig auf dem sehr effizienten US-amerikanischen Markt aktiv. Dies stütze den bereits in früheren Auswertungen aufgezeigten Befund, dass effiziente Aktienmärkte es aktiven Fondsmanagern erschweren, Outperformance zu generieren. Deutlich vorteilhafteres Terrain für aktive Manager seien hingegen Märkte mit höheren Informationsasymmetrien – wie es zum Beispiel für Small- und Mid-Cap geprägte Aktienmärkte sowie die Emerging Markets typisch sei, so die Bewetung der Scope-Experten.

Scope untersuchte zusätzlich für alle Peergroups noch die volumengewichteten Outperformance-Ratios. Dabei lag das Augenmerk nicht auf der Anzahl der Fonds, die den Vergleichsindex schlagen konnten, sondern auf dem Anteil der Assets under Management – also auf Fonds mit verwaltetem Vermögen – der jeweiligen Peergroup.

Es zeigt sich:

Die betrachteten rund 2.000 Aktienfonds verwalteten Ende des vergangenen Jahres 913 Milliarden Euro. Fonds, die ihren Peergroup-Index im vergangenen Jahr übertrafen, verwalteten zum Jahresende insgesamt rund 413 Milliarden Euro. Damit liegt die von Scope errechnete volumengewichtete Outperformance-Ratio für 2019 bei 45,2 Prozent. In sechs der acht betrachteten Peergroups ist sie also höher als die nach Anzahl der Fonds berechnete Outperformance-Ratio. Am deutlichsten ist der Unterschied in der Gruppe „Aktien Deutschland“ (96 Prozent versus 64 Prozent).

Der Unterschied zwischen den beiden Ratios deuten die Scope-Experten als Vorteil für Anleger. Dieser bedeute, „dass in der Tendenz gerade die Fondsschwergewichte, die einen Großteil des Vermögens verwalten, bessere Performance erzielten als der Durchschnitt der jeweiligen Vergleichsgruppe – dies ist 2019 zumindest in sechs der acht Peergroups der Fall“, heißt es in der Untersuchung.

Und weiter: „Zum anderen lässt sich der Unterschied jedoch auch damit erklären, dass häufig insbesondere gut performende Fonds Mittelzuflüsse generieren. Dies führt dazu, dass gerade jene Fonds, die den Vergleichsindex schlagen konnten, zum Jahresende häufig auch die stärksten Volumenzuwächse vorweisen können. Darüber hinaus erzeugt auch die bessere Performance an sich ein stärkeres Wachstum des Fondsvolumens.“

Scope wagte zudem noch einen Blick in die Zukunft:

In den betrachteten acht Vergleichsgruppen werden wohl immerhin fast 230 Fonds über zehn Jahre eine Outperformance gegenüber dem Peergroup-Index schaffen. Die in der Analyse bestbewerteten Peegroups „Aktien Deutschland“ und „Aktien Emerging Markets“ werden laut Scope in drei Jahren wohl noch 29 beziehungsweise 55 Fonds mit Outperformance innehaben. In fünf Jahren werden es 30 beziehungsweise 40 sein und in zehn Jahren in beiden Fällen immerhin noch 21.

0 Kommentare

- anmelden

- registrieren

kommentieren