Viele haben Pläne und Träume für ihren Ruhestand. Wenn es aber um die finanzielle Planung geht, ist man schnell überfordert. Professionelle Ruhestandsplanung wird aufgrund steigender Lebenserwartung immer wichtiger.

Um sorgenfrei in den Ruhestand zu blicken, braucht es professionelle Ruhestandsplanung. Damit Ihre Kundinnen und Kunden ihr bestes Leben leben können.

Lebensträume verwirklichen, finanzielle Sicherheit stärken: Mit unserer Ruhestandsplanung und hochwertigen Produkten unterstützen Sie Ihre Kundinnen und Kunden optimal – professionell, verlässlich, erfolgreich.

Theo Westarp zeigt im Video, wie man dank guter Beratung und kluger Ruhestandsplanung mehr finanziellen Spielraum für die schönen Dinge hat.

So sehr sich auch viele Menschen in Deutschland noch vor Aktienanlagen fürchten – Investmentfonds sind schon lange in der Mitte des Geschehens angekommen. Das zeigen jene Zahlen, über die sich der Investmentverband BVI regelmäßig diebisch freut. Letzter Stand: Die BVI-Mitglieder verwalten 1,91 Billionen Euro allein für den Zweck der Altersvorsorge. Es geht um Direktzusagen und Pensionskassen in der betrieblichen Altersversorgung (bAV), um Versorgungswerke und kapitalbildende Lebensversicherungen.

„Die Auswertung zeigt, dass Investmentfonds der Motor der Altersvorsorge sind“, stellt BVI-Hauptgeschäftsführer Thomas Richter nicht zum ersten Mal fest. Es sind eben nur andere Zugänge hier und da.

Zwar verwechselt noch immer mancher Entscheidungsträger ein gut und solide aufgebautes Aktienportfolio mit Spekulation. Zum Beispiel die IG Metall in Potsdam, die laut tönte: „Beiträge zur gesetzlichen Rentenversicherung dürfen nicht in spekulative Anlagefonds fließen. Mit Rentenbeiträgen spekuliert man nicht – jetzt nicht und auch in Zukunft nicht!“

Ein Großteil in Deutschland weiß es inzwischen besser: Aktienfonds sind eine rentable Form, um sich langfristig an Produktivkapital zu beteiligen, sprich: an Unternehmen. Die Rendite speist sich nicht aus Spekulation, sondern aus dem breiten Wirtschaftswachstum, der (normalen) Inflation, die sich in wachsenden Nominalumsätzen und Gewinnen widerspiegelt, und den von Unternehmen individuell erschaffenen Werten. Schließlich muss jedes Unternehmen Gewinne schreiben, um zu überleben. Und an denen beteiligt es die Aktionäre, indem es sie als Dividende ausschüttet oder eigene Aktien zurückkauft. Um es kurz zu machen: Nirgendwo arbeitet Geld so hart wie in einem Aktienportfolio.

Dem entgegen stehen selbstverständlich Risiken. Noch immer brechen Aktienkurse regelmäßig ein. Sei es wegen vorangegangener Internet-Euphorie (2000 bis 2003), wegen überbordender Hauskredite (2008/09) oder einer Pandemie (2020). Das passiert mehr oder weniger schnell, funktioniert aber immer wieder nach demselben Gleichnis, das der Börsenaltmeister André Kostolany mit Hund und Herrchen verglich: Herrchen (= Wirtschaft) geht einfach spazieren, während Hundchen (= Aktienkurse) mal nach vorn rennt und schnüffelt und dann zurückbleibt. Am Ende sind beide gleich schnell und kommen voran.

Das heißt im Umkehrschluss: Damit normale Aktienfonds dauerhafte Verluste erleiden, müsste sich die gesamte Wirtschaft rückwärts bewegen und schrumpfen und massenhaft Unternehmen würden pleitegehen. Das mag freilich ein denkbares Szenario sein. Doch Garantien auf bestimmte Geldsummen dürften dann auch nichts mehr bringen.

Natürlich stellt sich dann immer die Frage, in welcher Form die Fondsanlage zu bewerkstelligen ist: In einem direkten Depot bei einer Bank oder einem Broker oder über die Fondspolice von Versicherern. Das Depot bringt meist eine enorm große Fondsauswahl mit sich und ist kostentechnisch eine klare Sache. Dafür langt der Staat jedes Mal über die Abgeltungsteuer zu, wenn man eine Position mit Gewinn über dem Freibetrag von 1.000 Euro pro Nase und Jahr umschichtet.

Ein Depot ist auch jederzeit einseh- und zugreifbar. Doch das kann Fluch und Segen zugleich sein. Gerade in hektischen Zeiten verleitet es dazu, einzugreifen und … sagen wir mal … ungünstige Entscheidungen zu fällen.

Der Geschäftsführer des Finanzanlagenvermittlers Envestor, Ali Masarwah, war früher jahrelang Analyst und Chefredakteur beim Analysehaus Morningstar und kennt die Irrwege der Anleger. „Wenn die Kurse wirklich tief fallen, werden viele Anleger dann doch nervös, oft auch getrieben von der Medienberichterstattung, und verkaufen“, berichtet er. Das mag erst einmal nicht schlimm sein, doch dann begehen sie den nächsten Fehler: Sie steigen nicht wieder ein.

Ein Indikator für die echte Anleger-Performance ist die sogenannte geldgewichtete Rendite. Sie berücksichtigt nur die Phasen, in denen Anleger wirklich investiert waren. Laut Masarwah liegt sie bei Privatanlegern meistens unter der zeitgewichteten Rendite, die den Gewinn eines dauerhaften Anlegers wiedergibt.

Das bestätigt auch der Unternehmer, Investmentprofi und Anhänger von Indexfonds (ETFs) Gerd Kommer. Er stellt in seinem „Whitepaper“ klar, dass er niemals auf einzelne Zeitabschnitte, Geldpolitik oder Themen wetten würde. „Schlechte Risiken“ nennt er das, und für die gebe es nun mal keine Kompensation zu erwarten. Weitere solche schlechten Risiken sind für ihn übrigens einzelne Aktien oder Anleihen, Länder, Branchen und Fondsmanager. Stattdessen setzt er auf Wirtschaftswachstum, Wohlstand und Fortschritt in der Breite, also: global.

Fondspolicen hingegen sind nicht ganz so einfach zu durchsteigen, was die Kosten angeht. Das Fondsangebot ist schmaler als im direkten Depot, reicht aber oft trotzdem aus. Dafür lässt der Staat die Steuerfinger von jeder Umschichtung. Und am Ende winkt die lebenslange Rente oder die ebenfalls steuerbegünstigte Einmalsumme.

127 Tarife für fondsgebundene Rentenversicherungen (ohne bAV) von 44 Anbietern zählt derzeit das Institut für Vorsorge und Finanzplanung (IVFP) auf seiner Plattform Fairgleichen.net. 20 davon findet es „exzellent“, weitere 39 „sehr gut“. 80 Tarife haben die preisgünstigen und beliebten ETFs mit in der Palette, und 15 Tarife bringen es sogar auf mehr als 50 ETFs. Damit lässt sich was anfangen.

Seit kurzem mischt das Institut sogar selbst mit. Denn zusammen mit der Charta Börse für Versicherungen und der Bayerischen hat es eine exklusive Fondsrente aufgelegt. Die ist nur für Charta-Makler verfügbar. Grundlage ist der Tarif „Hallo Zukunft“ der Bayerischen. Allerdings können die Vermittler an den Kosten schrauben, die Fondspalette ist weiter aufgebohrt, und das IVFP-Portfolio-Tool „Anlegerprofilfinder“ steht mit zur Verfügung.

Und damit kommt man zu jenem Punkt, an dem das Geld verteilt werden will. Das wohl simpelste Prinzip ist das inzwischen legendäre Pantoffelportfolio der Stiftung Warentest: Je einen Teil per ETF in den Aktienindex MSCI World und einen „Sicherheitsbaustein“, der ein Tagesgeldkonto oder ein Anleihefonds sein kann. Immerhin besser als nichts.

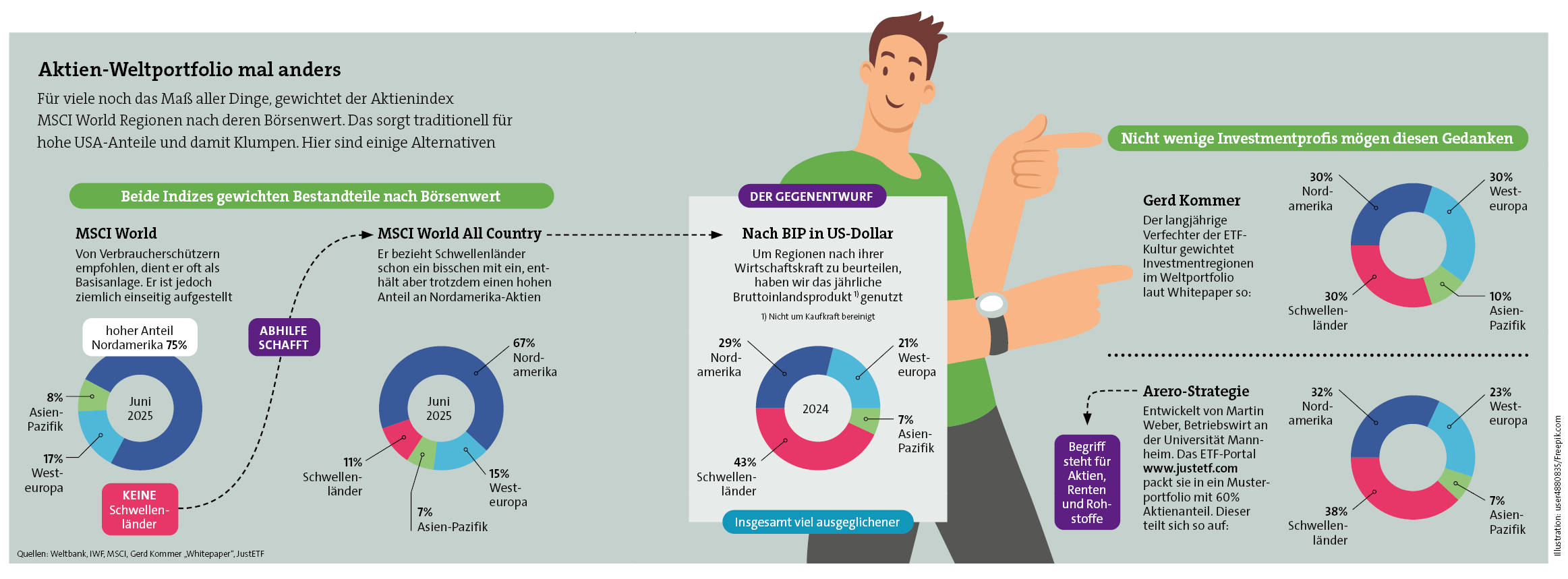

Doch vor allem der MSCI World ist nicht unumstritten. Denn er gewichtet die Aktienmärkte aus 23 Industrieländern nach ihrer Größe. Schwellenländer fehlen ganz, dafür machen US-Aktien derzeit 72 Prozent aus. Damit wird der vermeintlich breit gestreute MSCI-World-ETF (zurzeit 1.325 Einzeltitel) zu einer Wette, wie sie beispielsweise Gerd Kommer vermeidet. Eine Wette auf US-Aktien nämlich.

Das kann gutgehen, gar keine Frage, wie es auch jahrelang der Fall war. Es kann aber auch schiefgehen, wie mit Japan Ende der 80er Jahre. Japanische Aktien machten damals dank vorangegangener Kursgewinne mehr als die Hälfte des MSCI World aus (heute kaum vorstellbar). Dann kam der Einbruch, und der Japan-Teil bremste den Gesamtindex aus.

Weshalb auch Envestor-Chef Ali Masarwah meint: „Viele Anleger sind nicht sehr komplex unterwegs. Man sollte es aber nicht zu simpel machen.“ Warum also nicht einfach mal zehn Sparpläne parallel laufen lassen? Je einen auf US-Aktien, Europa und Nebenwerte. In Europa könnte man anstelle des Stoxx Europe 600 dessen Einzelteile für große (Large Cap), mittlere (Mid Cap) und kleine (Small Cap) Aktien gleichgewichtet hineinnehmen.

„Das dämpft die Dominanz der großen Titel und ergibt ein ganz anderes Portfolio“, so Masarwah. Ebenso muss es bei US-Aktien gar nicht mal der klassische Index S&P 500 sein, in dem die Titel Nummer 400 bis 500 nur als Spurenelemente enthalten sind. Stattdessen eignet sich auch der S&P 500 Equal Weight, in dem jeder Titel gleich hoch gewichtet ist. Auch auf den gibt es ETFs in Deutschland.

Die Schwellenländer wiederum könnte man gut unterteilen, denn im Aktienindex MSCI Emerging Markets gilt das gleiche wie für Europa im MSCI World: Weil Lateinamerika lange schwach lief, ist es nun kaum noch vertreten. Dafür dominiert Asien. Also aufbrechen: je einen auf Lateinamerika, Asien und Osteuropa.

Als grobes Gerüst bietet sich statt dem Gesamtwert der Börsen die tatsächliche Wirtschaftsleistung der Regionen oder Länder an, gemessen am jährlichen Bruttoinlandsprodukt (BIP). Wie Gerd Kommer das in etwa macht, zeigt die Grafik etwas weiter oben (und wir haben das ganz ausführlich mal hier gemacht). Dazu schreibt Kommer in seinem Whitepaper: „Diese Allokation ist ein pragmatischer Kompromiss zwischen einer Gewichtung auf Basis von Marktkapitalisierung (Börsenwerten) und Wirtschaftsleistung (gemessen am Bruttoinlandsprodukt der einzelnen Regionen).“

Großinvestoren arbeiten übrigens ähnlich. Die Vorstandschefin des Fonds zur Finanzierung der kerntechnischen Entsorgung (Kenfo), Anja Mikus, teilt das Milliardenvermögen nach BIP und nicht nach Börsenwert auf. Je 40 Prozent liegen in den USA und Europa und 20 Prozent in der Pazifik-Region. Und auch Ali Masarwah hält die Wirtschaft für einen guten Maßstab, den man dann nach persönlichem Geschmack variieren könne. Zum Beispiel, indem man über einen „Kommunismus-Malus“ China etwas geringer gewichtet.

Für alle diese Ansichten und Maßnahmen gilt jedoch: Definitives Richtig und Falsch gibt es nicht. Niemand kennt die Zukunft und vieles darf auch aus dem Bauch kommen. Nur eines könnte ein Fehler sein: Altersvorsorge ohne Investmentfonds.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.

Eine Antwort

Sehr wertvoller Bericht und klasse recherchiert!

Vielen Dank dafür!