Mit 6,9 Prozent lag die Inflation in Deutschland 2022 so hoch wie noch nie seit der Wiedervereinigung. Wie außergewöhnlich diese Zahl ist, offenbart der Vergleich mit den Jahren nach der Euro-Einführung 1999 – seither betrug die Teuerung hierzulande durchschnittlich nur 1,5 Prozent pro Jahr.

Immerhin: Auch wenn der russische Krieg gegen die Ukraine unvermindert weitertobt, scheint zumindest das Schlimmste an der hiesigen Teuerungsfront überstanden zu sein – sofern man den Ökonomen folgt. Für das Gesamtjahr 2023 liegen die Prognosen zur Inflationsrate in Deutschland aber immer noch bei 5,1 Prozent. Zahlendreher (siehe oben) leider ausgeschlossen.

Und große Entspannung scheint auch erst mal nicht in Sicht: Für 2024 erwarten die deutschen Unternehmen laut April-Bericht des German Business Panel (GBP) eine Inflationsrate von über 8 Prozent – fast das Doppelte der 4,1 Prozent, die sich die Bundesbank für 2024 zusammenorakelt hat. Es zeigt, dass die Betriebe trotz deutlich gesunkener Energiepreise weiter mit hohen Kosten rechnen. „Zwei Drittel der Unternehmen wollen ihre Absatzpreise daher in den kommenden zwölf Monaten noch weiter erhöhen. Im Schnitt um 12,6 Prozent“, heißt es beim GBP.

So heftig muss es nicht kommen, es sind und bleiben Prognosen. Doch Hermann Schrögenauer, Vorstand der Lebensversicherung von 1871, ist alarmiert: „Unsichere Zeiten fordern von uns ein Umdenken, was die Altersvorsorge, aber auch die Absicherungssummen der Berufsunfähigkeitsversicherungen betrifft. Denn: Eine hohe Inflation lässt die Vorsorge- oder Finanzierungslücke noch größer werden als bisher.“

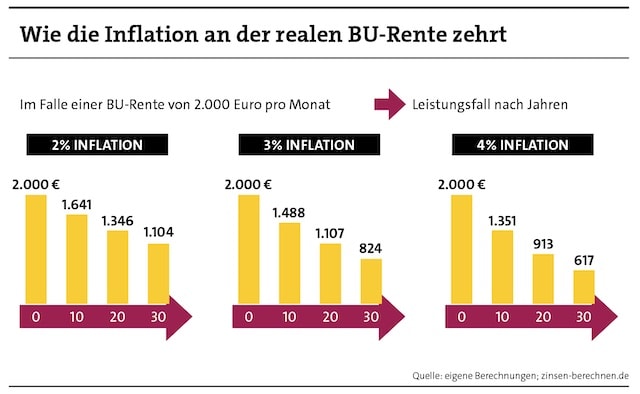

Wie stark die Inflation speziell die Berufsunfähigkeitsrente anknabbert, veranschaulicht dieses kleine Rechenbeispiel: Wie viel ist eine BU-Rente von 2.000 Euro in zehn Jahren wert, bei einer jährlichen Inflation von 2 Prozent? Nun, die Kaufkraft würde dann nur noch so hoch liegen, als würde man heute 1.641 Euro statt 2.000 Euro vom BU-Versicherer kassieren (siehe Grafik unten).

Dreht man die durchschnittliche Inflation auf 4 Prozent hoch, schmilzt die Rente in zehn Jahren auf nur noch 1.351 Euro zusammen, gemessen an der heutigen Kaufkraft. Bei 6 Prozent Inflation halbiert sich die reale Rente sogar fast auf 1.117 Euro.

Das Schöne ist: Mit einer sogenannten Beitragsdynamik kann der BU-Versicherte seine ursprünglich vereinbarte Rente jedes Jahr automatisch um einen bestimmten Prozentsatz anheben – auch wenn das natürlich entsprechend steigende Beiträge bedeutet. Dafür muss er aber keine erneute Gesundheitsprüfung über sich ergehen lassen. Konkret sieht das im Beispiel so aus: Eine monatliche BU-Rente von 2.000 Euro wird mit einer Beitragsdynamik von 3 Prozent vereinbart. In zehn Jahren tritt der Leistungsfall ein. Die Rente beträgt dann 2.688 Euro – ohne Beitragsdynamik wären es unverändert 2.000 Euro. Der Kaufkraftverlust kann mit dieser Option also erheblich gemildert oder sogar geschlossen werden.

Wobei 3 Prozent aus Expertensicht eher die Unterkante sein sollten. „Angesichts von 7 Prozent Inflation ist eine Dynamik von 3 Prozent einfach zu wenig“, findet LV-1871-Manager Schrögenauer – andernfalls drohten „trotz Leistungszusage böse Überraschungen“. Dabei ist eine Beitragsdynamik keineswegs eine Selbstverständlichkeit. So hat nur die Hälfte aller BU-Verträge im Bestand der LV 1871 eine Dynamik eingeschlossen – und davon der Großteil nur in Höhe von 3 Prozent. Immerhin verzeichneten die Münchner aber seit der Finanzkrise von 2008 eine insgesamt höhere Nachfrage nach Dynamikeinschlüssen mit zuletzt etwa 70 Prozent. „Allerdings stagniert deren Höhe überwiegend bei 3 Prozent“, wie Vorstand Schrögenauer einräumt.

Matthias Sattler, Vertriebsleiter des Lebensversicherers Alte Leipziger, sagt, dass der „überwiegende Teil unserer Kunden eine Dynamik in ihren Vertrag einschließt“. So hätten das zwischen Januar 2022 und Mai 2023 76 Prozent der Kunden mit einer selbstständigen Berufsunfähigkeitsversicherung (SBU) getan. Beim großen Mitbewerber Swiss Life Deutschland sei „in rund acht von zehn Anträgen im BU-Neugeschäft der letzten Jahre eine Dynamik vereinbart worden“, meint Stefan Holzer, Leiter Versicherungsproduktion und Mitglied der Geschäftsleitung. Zur Produktgruppe zählen neben der Swiss Life BU auch die BU-Konzepte im Rahmen der Branchenlösungen Metall-Rente, Klinik-Rente und Chemie-Rente. Sascha Bassir, Vorstand der Baloise Vertriebsservice, spricht für sein Haus gar von Einschlussquoten von mehr als 90 Prozent.

Versicherungsmakler Tobias Bierl kann selbst diesen Wert noch toppen: „In den vergangenen fünf Jahren hatte jeder von uns vermittelte BU-Vertrag eine Beitragsdynamik – bis auf den Fall eines Lehrers mit einer Dienstunfähigkeitsversicherung.“ Es gebe schlichtweg keinen Grund, die Beitragsdynamik aus dem Vertrag zu lassen, so Bierl. „Die Option der Beitragsdynamik ist kostenfrei und verursacht bei der Konfiguration keinen Mehraufwand.“

Die Empfehlung des Maklerhauses Bierl laute dann auch immer, die maximale Beitragsdynamik von 5 Prozent im Rahmen von SBU-Verträgen zu vereinbaren. Bei BU-Zusatzversicherungen, die an eine Altersvorsorge angedockt sind, sind sogar 10 Prozent drin – aber derlei Koppel-Verträge sind bei Maklern eher unbeliebt.

Sascha Bassir von der Baloise hat außerdem beobachtet, dass Einkommensschutz-Spezialisten und Vertriebspartner mit einer hohen Beratungsqualität sehr oft 5-Prozent-Dynamiken vereinbarten. Normalerweise würden zwar 3 Prozent Erhöhungen gewählt, die Nachfrage nach einer höheren Dynamik wachse allerdings auch bei der Baloise. „Denn vielen Kunden ist die Auswirkung von Inflation auf die Lebenshaltungskosten und somit auf den erhöhten Absicherungsbedarf absolut bewusst“, betont Bassir. „Sollte die Inflation hoch bleiben oder sich auch das Gehalt positiv entwickeln, ist man verdammt froh, dass man die maximale Dynamik ausgewählt hat“, bringt es Makler Bierl auf den Punkt.

Zugleich weist der Makler auf einige Haken und Ösen bei den Gesellschaften hin: So erlaubten einige Versicherer die Beitragsdynamik nur bis zum 55. Lebensjahr. Dazu zählten Allianz, Baloise oder auch die Bayerische. „Läuft der Vertrag bis 67 Jahre, heißt es somit, dass es über zehn Jahre keine Steigerung gibt“, gibt Bierl zu bedenken. Daher sollten unbedingt auch Gesellschaften in Betracht gezogen werden, die eine Dynamik bis mindestens 63 Jahre erlaubten – wenn nicht gar bis 67, wie es zum Beispiel die LV 1871 ermögliche.

Außerdem sei zu beachten, dass einige Gesellschaften einen automatischen Deckel in der Nachversicherung eingezogen haben, etwa die Alte Leipziger. Hat man hier eine monatliche BU-Rente von 2.500 Euro erreicht, ist in der Regel Schluss. Allerdings lässt der Versicherer mit sich reden und lupft den Deckel noch etwas an, wenn der Kunde „aktuelle Nachweise der finanziellen Angemessenheit“ vorlegt. „Das muss aber proaktiv vom Kunden oder vom Vermittler gemacht werden“, sagt Bierl.

Matthias Sattler von der Alten Leipziger bestätigt diese Regelung: „Ab dem Erreichen einer im Versicherungsschein dokumentierten Obergrenze wird geprüft, ob künftige Erhöhungen im Rahmen der Dynamik weiter angemessen sind. Ist das der Fall, wird für die nächsten Erhöhungen eine neue Obergrenze festgelegt.“ Liege hingegen keine finanzielle Angemessenheit vor, werden künftige Dynamikerhöhungen so lange ausgesetzt, „bis wieder ein angemessenes Verhältnis zum Arbeitseinkommen besteht“, wie Sattler erklärt. Man verhindere damit, dass Kunden „mit Eintritt des Versicherungsfalls ein höheres Nettoeinkommen beziehen als während ihrer beruflichen Tätigkeit“.

Tobias Bierl weist außerdem darauf hin, dass BU-Kunden der Allianz bei einer Jahresrente von über 40.000 Euro die finanzielle Angemessenheit zu beachten hätten, um keine Kürzung im Leistungsfall zu riskieren. „Bei der LV 1871 gibt es zudem vier verschiedene Formen der Beitragsdynamik. Hier sollte der Vermittler aufpassen, die kundenfreundlichste zu wählen“, so Bierl. Stichwort kundenfreundlich: Viele BU-Tarife erlauben heute eine unbegrenzte Widerspruchsmöglichkeit, um die Dynamik auch mal pausieren zu lassen. „Die althergebrachte Regelung, nach der bei dreimaligem Widerspruch für die komplette Restlaufzeit der BU die Dynamik entfällt, halten wir weder für zeitgemäß noch für kundenorientiert“, betont Swiss-Life-Mann Holzer.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.