Viele haben Pläne und Träume für ihren Ruhestand. Wenn es aber um die finanzielle Planung geht, ist man schnell überfordert. Professionelle Ruhestandsplanung wird aufgrund steigender Lebenserwartung immer wichtiger.

Um sorgenfrei in den Ruhestand zu blicken, braucht es professionelle Ruhestandsplanung. Damit Ihre Kundinnen und Kunden ihr bestes Leben leben können.

Lebensträume verwirklichen, finanzielle Sicherheit stärken: Mit unserer Ruhestandsplanung und hochwertigen Produkten unterstützen Sie Ihre Kundinnen und Kunden optimal – professionell, verlässlich, erfolgreich.

Theo Westarp zeigt im Video, wie man dank guter Beratung und kluger Ruhestandsplanung mehr finanziellen Spielraum für die schönen Dinge hat.

Ein gut situiertes Maklerunternehmen in Nordrhein-Westfalen verzeichnet einen stabilen Jahresumsatz von etwa 400.000 Euro. Der Makler zahlt sich einen jährlichen Unternehmerlohn von 120.000 Euro aus. Durch verschiedene Sachverhalte in den vergangenen Jahren liegt der Durchschnittsertrag seines Unternehmens jedoch bei minus 100.000 Euro.

Als er sein etabliertes Unternehmen zum Verkauf anbietet, erlebt der Makler eine herbe Enttäuschung: Der gewünschte siebenstellige Verkaufspreis ist nicht mal im Ansatz zu erzielen. „Der Ertrag ist einfach zu gering“, sagt Peter Schmidt von der auf Makler und Versicherungen spezialisierten Unternehmensberatung C&C Berlin, aus dessen Beratungspraxis dieses Beispiel stammt.

Das ist kein Einzelfall. Besonders bei größeren Maklerfirmen kommt es bei geringer Gewinnspanne im Falle eines angedachten Verkaufs oft zu Enttäuschungen. „Käufer und Investoren orientieren sich stärker an einer Ertragsbewertung als einer Preisbildung über die Höhe der Bestandscourtagen“, weiß Schmidt.

Obwohl Umsätze und auch der Gewinn in den vergangenen Jahren generell gestiegen sind, sieht der Experte in seiner Beratungspraxis häufig Gewinne von unter 10 Prozent des Umsatzes – und oftmals auch deutlich geringere absolute Zahlen, die entweder durch zu hohe Kosten in Relation zum Umsatz und/oder mit steuerlichen Aspekten begründet werden. Mangelnde Gewinne reduzieren zwar die Steuerlast, sie rächen sich aber später.

Aber auch kleinere Maklerunternehmen sind von geringen Gewinnen betroffen. Laut Umfragezahlen des AfW-Vermittlerbarometers erzielen Vermittler Durchschnittsumsätze von 287.000 Euro. „Ohne Mitarbeiter erzielen Vermittler in der Rechtsform als Personengesellschaft 71.130 Euro Gewinn im Schnitt, mit Mitarbeitern sind es 107.920 Euro“, zitiert AfW-Vorstand Frank Rottenbacher aus dem aktuellen AfW-Vermittlerbarometer. Die Durchschnittsgewinnwerte für Kapitalgesellschaften fallen mit 74.480 Euro ohne Mitarbeiter und 164.323 Euro mit Mitarbeitern höher aus.

Links vom Durchschnitt ist die Kurve der Unternehmen ohne Mitarbeiter dabei viel höher als die derjenigen mit Mitarbeitern. „Die klassischen Einzelkämpfer können sich also weniger auf die Faktoren konzentrieren, die Umsatz bringen, weil sie sich um alles selbst kümmern müssen“, so Rottenbacher. Und: Der Fixkostenblock ist höher, weil sie ihn nicht auf mehrere Personen im Vertrieb umlegen können. „Einzelkämpfer reagieren im Zweifel eher, als dass sie agieren und ihr Unternehmen aktiv steuern können. Investitionen zum Beispiel in Technik sind schwieriger zu finanzieren“, zieht der AfW-Vorstand ein Fazit.

Dass kleinere Teams von ein bis drei Personen oftmals zu geringer Effizienz bei gleichzeitig steigenden Kosten führen, wie etwa für IT-Sicherheit, Software-Gebühren und Kosten im Zusammenhang mit Regulatorik, beobachtet auch die Netfonds Gruppe. „Wenn Vermittler die Entscheidung treffen, sich einem Pool oder einer Plattform anzuschließen, wird die maximale Effizienz nur dann erreicht, wenn die Vermittler die bestehenden Prozesse und Leistungsangebote nutzen und nicht versuchen, gewohnte und individuelle Vorgehensweisen beizubehalten“, nennt Mathias Horn, Vorstand NVS Netfonds Versicherungsservice, weitere Gründe für mangelnden Gewinn.

Der Bundesverband Deutscher Versicherungskaufleute (BVK) kennt gleich einen Strauß von Gründen für zu geringe Gewinne von Vermittlern. Einerseits seien die Debatten über angeblich zu hohe Provisionen und unnötige Diskussionen über Provisionsdeckel oder Provisionsverbote eine willkommene Einladung für die Versicherer gewesen, an der Provisionsschraube zu drehen. Auch der Ausbau des Online- und Direktvertriebs oder Cross-Selling-Aktionen von Handelsketten habe sich negativ auf die Provisionseinnahmen ausgewirkt.

Einen weiteren Grund sieht der BVK in der in Deutschland hohen Versicherungsdichte: „Deshalb findet zwischen den Vermittlern in bestimmten Sparten wie bei der KFZ-Versicherung ein Verdrängungswettbewerb statt. Dies hat Auswirkungen auf die Vermittlereinnahmen, weil Vertragskündigungen auch zu Provisionsstorni führen“, erklärt BVK-Präsident Michael H. Heinz.

Abschließend besteht eine weitere wichtige Ursache in der Positionierung vieler Vermittler als Bauchladen mit einem breit gefächerten Produktportfolio. „Der fehlende Fokus auf Differenzierung und strategisches Cross-Selling führt zur Beliebigkeit und erschwert es, sich im Wettbewerb klar zu positionieren“, sagt Handan Isik, Geschäftsführerin von Dipay, einer Plattform für alternative Vergütungsmodelle. Die Expertin empfiehlt eine gezielte Spezialisierung – etwa als Ruhestandsplaner, Gewerbe-Experte oder auf bestimmte Berufsgruppen oder Branchen.

Die Gründe für einen zu geringen Gewinn von Vermittlern sind demnach extrem vielfältig und längst nicht nur im vermeintlich zu hoch festgesetzten Unternehmerlohn zu finden. Die Frage ist: Wie können Vermittelnde, die ihr Problem erkannt haben, darauf reagieren? Welche Stellschrauben führen am erfolgversprechendsten zu nachhaltig mehr Ertrag?

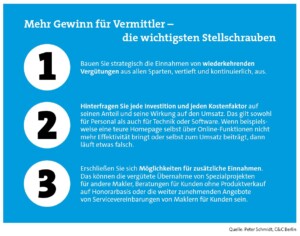

Unternehmensberater Schmidt nennt hier drei zentrale Ansätze (Kasten unten), die auch viele Experten erwähnen: mehr laufende Vergütungen, Kosten hinterfragen und Servicevereinbarungen. So empfiehlt auch Netfonds seinen Partnern, die Abhängigkeit von Abschlussprovisionen durch die Umstellung auf ratierliche beziehungsweise laufende Vergütungen zu reduzieren. Denn das erhöht die Planbarkeit von Einkommen und Gewinn. „Insbesondere Einzelvermittler und kleine Vertriebseinheiten können sich besser auf laufende und ratierliche Provisionseinnahmen einstellen als große Unternehmen. Auch Stornierungen von Verträgen hätten auf Vermittlerseite keine oder lediglich geringe Auswirkungen“, so NVS-Vorstand Horn.

Auch die Einführung von Servicegebühren wird von vielen Vertriebsexperten immer wieder als zentraler Hebel zur Gewinnoptimierung hervorgehoben. „Servicevereinbarungen machen Leistungen und Mehrwert transparent und schaffen eine klare Abgrenzung zwischen kostenfreien Basisleistungen und zusätzlichen Services gegen Gebühr“, erläutert Dipay-Expertin Isik. Kunden seien solche Modelle schließlich aus anderen Bereichen längst gewohnt – von Streaming-Diensten bis hin zu Gamings.

Laut den Erfahrungen von Dipay akzeptieren Stammkunden Servicegebührenmodelle in rund 75 Prozent der Fälle. „Sie honorieren den Zusatznutzen, sei es durch erweiterte Erreichbarkeit, regelmäßige Vertragsanalysen, aktive Betreuung oder dass den Kunden die Arbeit einfach abgenommen wird“, so Isik.

Auch Netfonds erhält insbesondere im Investmentbereich von Vermittlerseite positives Feedback zu Servicegebühren und stellt fest, dass diese auch im Versicherungsbereich eine zunehmend wichtige Einnahmequelle darstellen. „Der Anteil der Makler mit variablen Servicegebühren steigt kontinuierlich, und die Mehrheit derjenigen, die dieses Modell eingeführt haben, berichtet von wirtschaftlichem Erfolg und höherer Kundenzufriedenheit“, bestätigt NVS-Vorstand Horn.

Ein weiterer Ansatz ist es, den Kunden mehr Auswahl, zum Beispiel in der Art der Vergütungsmethode, zu geben. So können Nettoprodukte eine weitere Möglichkeit zur nachhaltigen Gewinnsteigerung bieten. Eine aktuelle Studie der FH Dortmund („Wert unabhängiger Versicherungsberatung“) der Professoren Matthias Beenken und Lukas Linnenbrink hat ergeben, dass die Abschlussquote von Vermittlern steigt, wenn sie Kunden Brutto- und Nettotarife gleichermaßen anbieten.

„Kunden schätzen es ganz grundsätzlich, wenn sie eine Auswahl bekommen und nicht nur ein einzelnes, alternativloses Angebot. Das müssen nicht Brutto- und Nettotarif sein, das können auch einfach zwei verschiedene Tarife sein“, erläutert Studienautor Beenken die zentralen Ergebnisse.

Interessant an diesem wissenschaftlichen Experiment sei, dass sich die Tarife objektiv gar nicht voneinander unterschieden hätten. „Beide Tarife führten zum selben Sparergebnis, und zur Rentenhöhe wurden gar keine Angaben gemacht, weil dies im Experimentaldesign keine Rolle spielte. Trotzdem haben offensichtlich viele Kunden die Wahlmöglichkeit begrüßt“, so Beenken.

Sein Rat: „Wer seinen Gewinn auf saubere Weise steigern möchte, kann aus dem Experiment ableiten, dass er Kunden stets eine faire, begründete Wahl geben sollte“, so Beenken. Wer doch wahlweise Provisions- und Honorartarife einsetzen will, sollte fair bleiben und dem Kunden keine Vorteilhaftigkeit vorgaukeln, indem man dessen schwache Fähigkeiten zu finanzmathematisch begründeten Vergleichen ausnutzt. „Leider musste ich mehrfach Gerichtsgutachten schreiben, in denen solche recht eklatanten Übervorteilungen stattgefunden hatten“, so der Marktexperte.

Fazit: Ein zu geringer Gewinn schadet dem Wert eines Vermittlerunternehmens. So vielfältig die Gründe sind, so reichhaltig sind auch die von Experten vorgeschlagenen Lösungsansätze. Ob mehr wiederkehrende Vergütungen, mehr Spezialisierung, Servicevereinbarungen, hybride Tarifmodelle oder kritische Kostenanalysen: Wer rechtzeitig entgegensteuert, stärkt die eigene Position im Markt und gewinnt an Resilienz.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.