Eine Studie des Wirtschaftsforschungsinstituts IW Köln verdeutlicht, was selbst Prognosen von Experten manchmal taugen: nichts. Im Dezember 2018 nehmen die Wirtschaftsexperten Sparern jede Hoffnung, dass in der Eurozone die Zinsen steigen könnten. Bis 2050 werde das nicht passieren, heißt es damals. Schuld seien der demografische Wandel und die sogenannte globale Sparschwemme: Wenn mehr Menschen fürs Alter sparen, gibt es zu viel Anlegergeld für zu wenige Investitionsmöglichkeiten. Also müssen die Zinsen sinken. Ganz klar.

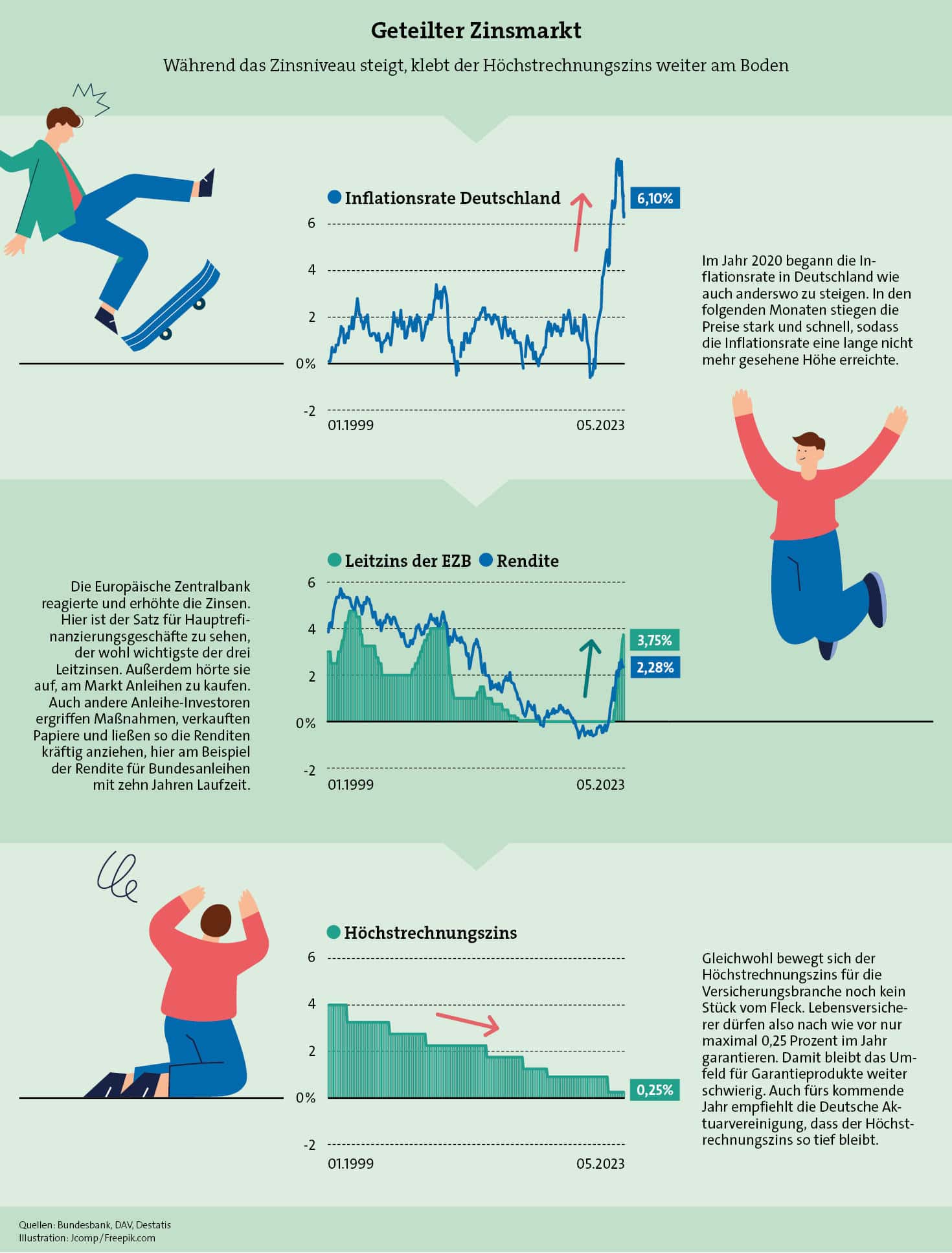

Heute – eine Coronakrise, eine Energiekrise und eine heftige Inflationswelle später – liegt der wichtigste Leitzins in der Eurozone bei 4 Prozent. Und die zehnjährige Bundesanleihe, deren Rendite mal deutlich unter null lag, bringt wieder mehr als 2 Prozent, wenn man sie kauft. Deutlich mehr. In der globalen Sparschwemme hat die Ebbe eingesetzt.

Indem sich der Zinsmarkt entspannt hat, fällt ein großer Stressfaktor für ein spezielles Gebiet in der Altersvorsorge weg: die Beitragsgarantie in Fondspolicen. Denn indem die Zinsen jahrelang fielen, erschwerten sie es Versicherern mehr und mehr, ihren Vorsorgern die eingezahlten Beiträge zumindest in absoluten Zahlen zu garantieren (also sogar noch vor Abzug der Inflation). So, wie es übrigens die Riester-Rente noch immer vorschreibt.

Der Zusammenhang zwischen Zinsen und Garantien kommt daher, dass Versicherer das zu sichernde Geld in mindestens zwei Teile teilen. Der eine darf in Aktienfonds fließen und so für erhöhte Renditen sorgen, aber auch zwischenzeitliche Kursrisiken mit sich bringen. Der andere muss das ganze Unterfangen garantieren, besteht also aus sehr sicheren Anlagen. Nicht selten ist das der klassische Deckungsstock. Manche Versicherer teilen die Beträge fest auf, was sich dann „statischer Zwei-Topf-Hybrid“ nennt. Andere fahren mit drei Töpfen und verteilen das Geld je nach Marktlage, um in guten Zeiten Risiken hoch- und in schlechten Zeiten Risiken herunterzufahren.

Ein Beispiel für so einen Zwei-Topf-Hybrid liefert die Hanse-Merkur mit ihrer Privatrente Vario Care. Dort können sich Kunden ganz nach Gusto zwischen klassischer Rente, reinem Fondsmodell und Zwischenstufen entscheiden. Die Garantiehöhe kann in Zehnerschritten zwischen 10 und 90 Prozent liegen. „Topf 1 ist das klassische Sicherungsvermögen für die Garantien, Topf 2 ist die freie Fondsauswahl“, sagt Christian Neumann, Spezialist für LV-Grundsatzfragen. „So erhält der Kunde einen Durchschnittspreis der Fondsanteile, der oftmals günstiger ist als bei dem Versuch, den Markt zu timen.“

Seite 2: Warum das Sicherungsniveau sinken musste

In der Tat kann das vor allem in stark schwankenden Märkten ein Vorteil gegenüber dynamischen Drei-Topf-Modellen sein: Während diese bei fallenden Kursen Aktien verkaufen, um zu sichern, und bei steigenden Kursen zukaufen und das Risiko erhöhen, bleibt im Zwei-Topf das Kauf-Verhältnis immer gleich. Damit kauft man gerade bei schwachen Kursen mehr Fondsanteile, was schon eher der Grundregel des Investierens entspricht: billig kaufen, teuer verkaufen. Fairerweise muss man jedoch einräumen, dass dynamische Modelle bei gleichem Garantieniveau in guten Zeiten deutlich höhere Aktienquoten erreichen können als statische.

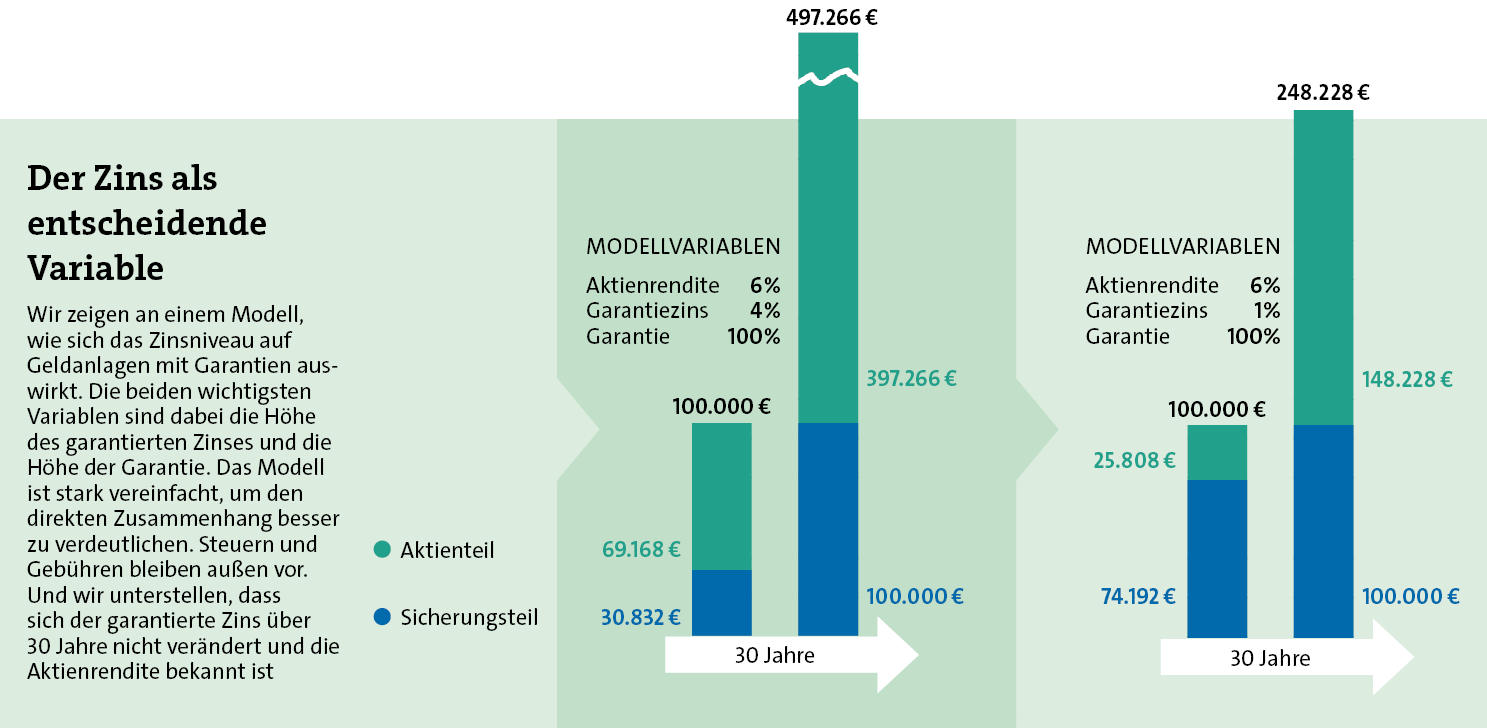

Doch auf wie vielen Töpfen auch immer die Verträge laufen – es gilt für alle: Je höher der Zins im Sicherungsteil, desto weniger Geld muss man dort binden, um die Garantie sicherzustellen. In der folgenden Grafik zeigen wir an einem stark vereinfachten, statischen Modell, wie viel so ein Zinsanstieg von einem auf 4 Prozent ausmachen kann.

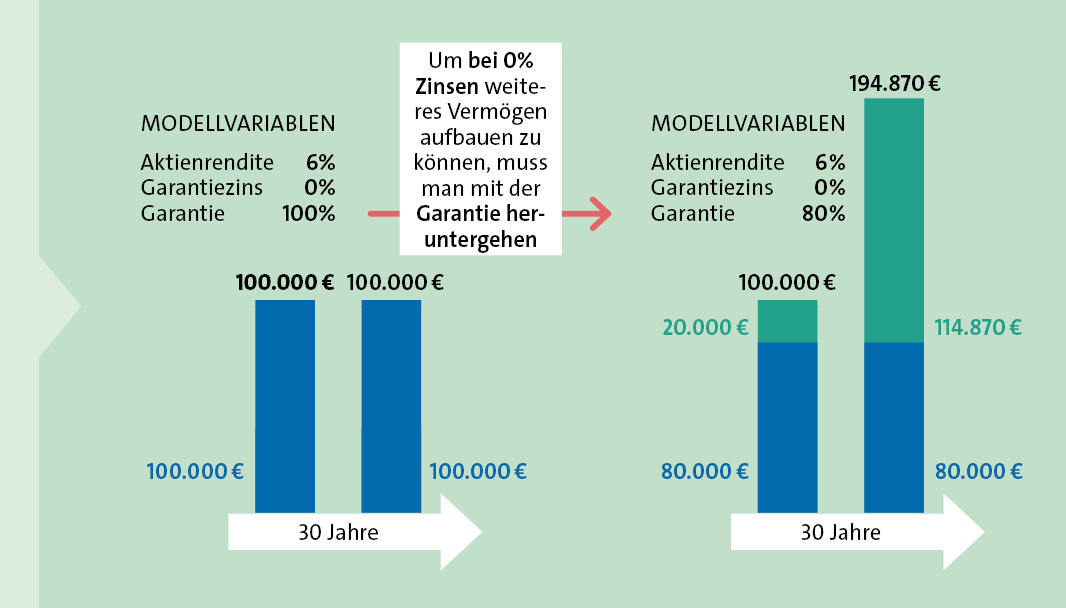

Dort sieht man aber auch, was passiert, wenn die Garantie so hoch liegt, dass alles Geld in die Sicherheit fließen muss. Im Fall unseres Modells wäre das eine 100-Prozent-Garantie bei einem Zins von null. Das erklärt auch, warum in der Niedrigstzinsphase die Garantieniveaus in Vorsorgeverträgen sanken. Nur so konnte noch Geld für Aktienanlagen wieder frei werden.

In einer Studie zu Garantien stellen die Aktuare Stefan Graf, Alexander Kling und Jochen Ruß vom Institut für Finanz- und Aktuarwissenschaften mit leicht wissenschaftlichem Zungenschlag fest: „Ein signifikantes Chancenpotenzial ist nur dann möglich, wenn die tatsächliche Garantie signifikant unter der maximal möglichen Garantie liegt.“ Heißt somit: runter mit den Garantien.

Übrigens ist das auch der Grund, weshalb man bei Vario Care der Hanse-Merkur die Garantie im Vertrag problemlos senken kann – wenn auch nur einmal während der gesamten Laufzeit. Erhöhen darf man sie hingegen nur so weit, wie es Sicherungsvermögen und Kursniveau hergeben. Mit etwas Pech lässt sich die Garantie somit nicht mal eben von 30 auf 80 Prozent hochschrauben. Was auch verständlich ist.

Der Garantieskala will man trotz gestiegener Zinsen vorerst keine weitere Stufe von 100 Prozent hinzufügen. Gleichwohl scheinen auch die tieferen Garantien einige Sicherheit zu vermitteln. „Mit unserer 2022 neu eingeführten Fondspalette stieg die Nachfrage nach fondsbasierten Produkten leicht“, berichtet Neumann. „Nichtsdestotrotz wird die Variante mit Garantie, wenn auch nur mit teilweiser, weiter stark nachgefragt, da ein Umdenken in der Bevölkerung in Bezug auf garantierte Altersabsicherung erfahrungsgemäß nur sehr langsam stattfindet.“

Seite 3: Problemfall Höchstrechnungszins

Damit bleibt trotzdem die Frage im Raum, ob nun nach der Zinswende nicht doch der Umkehrschluss eintritt – nämlich, dass Garantien jetzt wieder steigen. Leider muss Michael Hauer in dieser Hinsicht die Pferde gleich wieder beruhigen. Nach einer abnormalen Zinsphase unter dem Nullpunkt seien wir jetzt lediglich in einer normalen Zinsphase angekommen, meint der Chef des Instituts für Vorsorge und Finanzplanung (IVFP). Wobei das vielleicht noch kein Problem ist – auch normale Zinsen sind mehr als nichts. Dann kommt aber das große Aber: „Zur Erzeugung der Garantien ist derjenige Zinssatz entscheidend, den der Versicherer dem Kunden garantiert. Das ist in der Regel maximal der gesetzlich vorgeschriebene Rechnungszins“, so Hauer.

Der liegt aber wie in Beton gegossen weiter bei mageren 0,25 Prozent. Und geht es nach der Deutschen Aktuarvereinigung (DAV), bleibt das auch im kommenden Jahr so. Warum sich die Aktuare so defensiv zeigen, lässt sich nicht in einem einzigen Satz erklären. Schließlich modellieren sie ein „repräsentatives Neuanlageportfolio eines Lebensversicherungsunternehmens mit konservativer Kapitalanlagestrategie“ – und das lässt sich heutzutage problemlos mit 2 Prozent Rendite bewerkstelligen.

Allerdings – und das erklärt es – glätten die Aktuare das Ergebnis über den Durchschnitt der vergangenen fünf Jahre und ziehen außerdem noch einen Sicherheitspuffer von mindestens 0,4 Prozentpunkten ab. Und damit ist es erst einmal vorbei mit der Zinsfantasie, zumindest fürs kommende Jahr.

Somit steht auch fest, warum das Comeback von hohen Garantien erst einmal vertagt ist. „Man muss bedenken, dass Garantieversprechen sehr lange Zeit gelten, im Falle einer Rentenversicherung sogar lebenslang. Für tiefgreifende Veränderungen müsste sich der höhere Zins auch erst dauerhaft verfestigen. Es erscheint eher realistisch, dass sich der Trend zu einer Flexibilisierung der Garantiemodelle fortsetzen wird“, meint der DAV-Vorsitzende Maximilian Happacher.

Aber kann man sich nicht auch vom Höchstrechnungszins lösen und am Kapitalmarkt Garantien zusammenzimmern? Dann eben ohne Deckungsstock? Ja, kann man. Ein Beispiel dafür ist die Versicherungskammer Bayern mit ihrem Wertschutz Zertifikat Plus. Das ist eine Rentenversicherung, die auf ein Zertifikat mit zwölf Jahren Laufzeit aufsetzt. Das hat die Barclays Bank zusammengebaut – und dafür das neue Zinsniveau genutzt. Über das Zertifikat garantiert sie eine Mindestauszahlung von 142,50 Prozent nach zwölf Jahren, was aufs Jahr gerechnet erst einmal 3,0 Prozent entsprechen würde. Hinzu kommt, dass das Zertifikat zu einem bestimmten Prozentsatz einem globalen, nachhaltigen Aktienindex folgt. Kleiner Unterschied zum Deckungsstock: Im Rahmen des Zertifikats tritt Barclays als Garantiegeber gegenüber dem Versicherer auf.

Solche Produkte hatte die Versicherungskammer schon früher auf dem Markt, vor der richtig extremen Zinsflaute. Doch damals wie heute gilt: Das Kontingent ist begrenzt, was dem üblichen Vorgehen am Zertifikatemarkt entspricht. Dort haben Produkte im Normalfall ein maximales Emissionsvolumen.

Das ist zugleich der Grund, warum sich solche Konstruktionen nicht für laufende Sparbeiträge eignen, sondern nur für Einmalanlagen. Die aber erzeugen wiederum einen geschäftspolitischen Konflikt. Denn viele Versicherer sehen Einmalbeiträge derzeit lieber in ihren Deckungsstock fließen. Dann können sie dort für den Anlagebetrag Anleihen mit den schönen erhöhten Renditen nachkaufen – und damit die Gesamtrendite des Deckungsstocks erhöhen. Das erhöht die Überschüsse für alle Sparer – und ein bisschen auch das Image des Versicherers. „Die Zinsen hochmischen“, heißt das im Fachsprech. Doch für solche Verträge gilt nach wie vor nur der Garantiezins von maximal 0,25 Prozent – und damit rechnen sich Garantien nur bis zu vielleicht 80 Prozent. Es ist verzwickt.

Einen ganz anderen, sehr eigenen Weg, um die Garantiezinsgrenze zu umgehen, hat die Canada Life gefunden. Sie setzt von vornherein nicht auf das klassische Deckungsstockprinzip, sondern nutzt als Sicherheitsvermögen einen internen Mischfonds namens Unitised-With-Profits (UWP). Der kann bis zu 50 Prozent aus Aktien bestehen, Ende Mai waren es 42 Prozent.

Seite 4: Der eigene Weg der Canada Life

Der Rest sind Anleihen rund um den Globus sowie eine kleine Portion Immobilien und Alternative Investments. Zu Letzteren zählt man auch Direktbeteiligungen (Private Equity) und Hedgefonds.

Alles in allem eine solide Mischung, mit der langfristig zweifellos nichts schiefgeht. In der Tat fuhr der Fonds seit Auflegung Anfang 2004 ein jährliches Plus von 4,7 Prozent ein (Stand: 31. Mai 2023). Doch kurzfristig schwankt natürlich auch er mit den Märkten – in den vergangenen zwölf Monaten hat er zum Beispiel wegen der Wirtschaftskrise 3,2 Prozent verloren.

Deshalb hat sich Canada Life etwas einfallen lassen: Neben dem normalen Wert veröffentlicht sie jedes Jahr auch einen geglätteten Wertzuwachs, der nie ins Minus rutschen darf. Der seit April geltende Wert liegt bei 1,7 Prozent, der davor betrug 1,5 Prozent. In Zeiten wie diesen ist das durchaus ein Wort.

Man könnte das mit den von anderen Versicherern jährlich ausgerufenen Überschussbeteiligungen vergleichen – nur dass unter der Haube deutlich mehr Aktien stecken als in den Deckungsstöcken. Zum Rentenbeginn garantiert der Versicherer 90 Prozent der eingezahlten Beiträge.

Kurzzeitig mag es so scheinen, als würde sich Canada Life mit Renditeversprechen und Garantie weit aus dem Fenster lehnen. Über die Jahre dürfte sich das allerdings mit guten Kapitalmarktjahren ausgleichen, in denen der tatsächliche UWP-Ertrag deutlich über dem geglätteten Wert liegt. Und dass die Kunden das alles nicht schamlos ausnutzen und Canada Life damit in die Bredouille bringen, dafür sorgen einige Regeln, Maximalbeträge und Mindesthaltedauern, die in den Versicherungsbedingungen niedergeschrieben sind.

Und in welche Richtung läuft das Geschäft? „Tatsächlich überwiegt bei uns das garantierte Geschäft“, berichtet auch Igor Radović, Direktor Produkt- und Vertriebsmanagement bei Canada Life. „Kunden möchten nicht komplett auf Sicherheit verzichten. Aber an eine Rückkehr der Klassik glauben wir nicht. Das Sparen mit Aktien hat sich bewährt, das erkennen auch die Kunden.“ Damit deckt sich sein Eindruck mit dem der Hanse-Merkur.

Es bestätigt sich einmal mehr das Bild: Ganz weg von ihren Garantien wollen viele Deutsche nach wie vor nicht. Doch mit neuen oder erhöhten Garantiemodellen kommen die Versicherer nicht aus der Deckung, stellt DAV-Chef Happacher fest. Somit dürfte es erst mal bei dem bleiben, was IVFP-Chef Michael Hauer beobachtet hat: „Die Produktwelt hat sich zum Vorjahr kaum verändert. Es gibt weiterhin fast keine Produkte mit 100 Prozent Beitragsgarantie in der fondsgebundenen Tarifwelt.“ Also müssen eben weiter 80 Prozent reichen. Oder weniger.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.