Viele haben Pläne und Träume für ihren Ruhestand. Wenn es aber um die finanzielle Planung geht, ist man schnell überfordert. Professionelle Ruhestandsplanung wird aufgrund steigender Lebenserwartung immer wichtiger.

Um sorgenfrei in den Ruhestand zu blicken, braucht es professionelle Ruhestandsplanung. Damit Ihre Kundinnen und Kunden ihr bestes Leben leben können.

Lebensträume verwirklichen, finanzielle Sicherheit stärken: Mit unserer Ruhestandsplanung und hochwertigen Produkten unterstützen Sie Ihre Kundinnen und Kunden optimal – professionell, verlässlich, erfolgreich.

Theo Westarp zeigt im Video, wie man dank guter Beratung und kluger Ruhestandsplanung mehr finanziellen Spielraum für die schönen Dinge hat.

Immer wieder gibt es Bericht von Kunden, die einem Finfluencer blind vertraut, die gesunde Skepsis beiseite geschoben – und das letztendlich teuer bezahlt haben. Die gekauften Immobilien etwa sind dann schlussendlich zu teuer oder in schlechtem Zustand gewesen. Oder das gehypte Kryptopapier hat die Altersvorsorge des Kunden in Luft aufgehen lassen.

Menschen können schnell viel Geld verlieren, wenn sie unüberlegt Finanzentscheidungen treffen. „Die Follower von Finfluencern vertrauen ihnen und legen oft jedwede Vorsicht und Skepsis ab“, sagt Tom Wonneberger von Progress Finanzplaner. Das wirft ein Licht auf die rechtliche Grauzone, in der Finfluencer agieren.

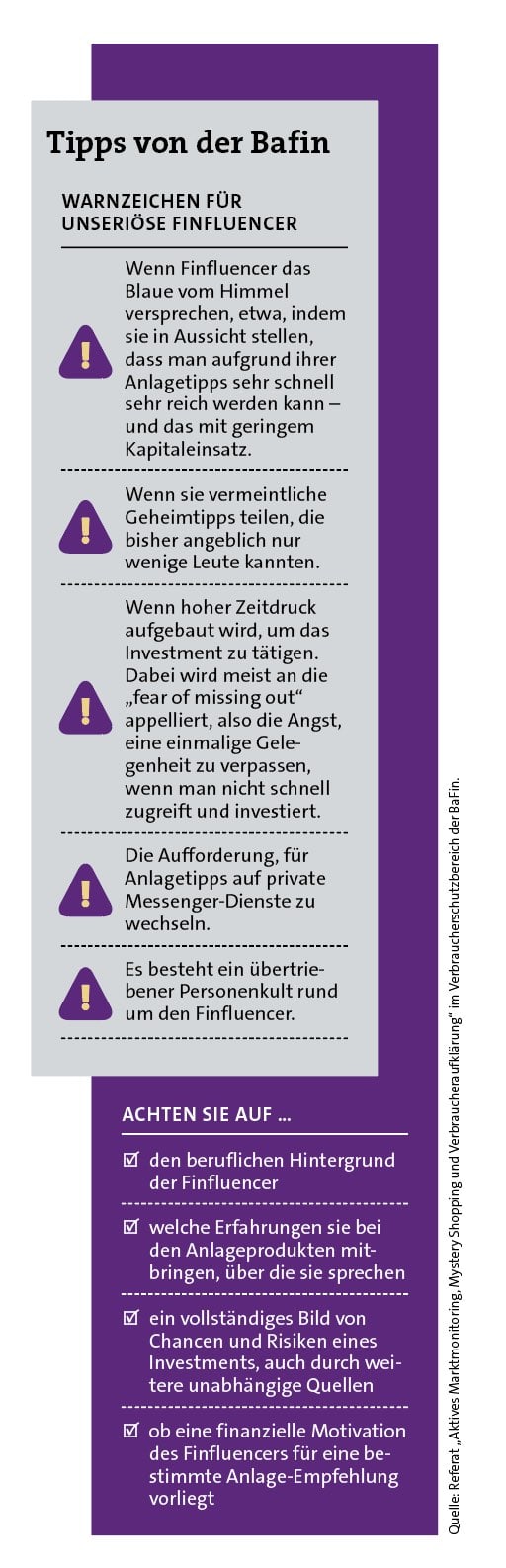

Manche Stimmen aus der Vertriebsbranche fordern daher eine Gleichsetzung mit Beratern. Dazu hat sich die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) jüngst geäußert: „Solange Finfluencer sich nur an die breite Öffentlichkeit richten und sie Kundinnen und Kunden nicht individuell ansprechen und ihre Empfehlungen auf eine Prüfung persönlicher Umstände stützen, erbringen sie keine Anlageberatung und stehen somit auch nicht unter Erlaubnisvorbehalt“, betont Sylvia Schwenke, Leiterin des Referats „Aktives Marktmonitoring, Mystery Shopping und Verbraucheraufklärung“ im Verbraucherschutzbereich der Bafin. Immerhin gälten je nach konkreter Ausgestaltung der Tätigkeit unterschiedliche Vorschriften, etwa Transparenz- oder Offenlegungspflichten.

Die Rechtslage ist eindeutig, das sieht auch der Bundesverband Finanzdienstleistung AfW so. „Dennoch können im Spannungsfeld zwischen Meinungsäußerung und Anlageberatung irreführende oder falsche Aussagen wettbewerbsrechtliche oder andere zivilrechtliche Folgen haben“, ergänzt Norman Wirth, Rechtsanwalt und Vorstand des AfW.

Er beklagt, dass die Mehrheit gegenüber den vermeintlich guten Tipps im Internet nicht das erforderliche Misstrauen aufbringt. „Es wimmelt von Ratgebern, die gelinde gesagt oberflächlich und einseitig informieren. Viele können weder ausreichende Qualifikationen noch eine Zulassung vorweisen“, so Wirth. Laut Bafin werden vor allem Tipps zu Aktien und Kryptowährungen gegeben.

Laut einer Studie des Swiss Finance Institute gibt es weltweit 29.000 Finfluencer. 56 Prozent davon gelten als „anti-skilled“. Das heißt: Sie haben keine Ahnung, wovon sie sprechen. „Diese Einschätzung teile ich vollauf“, bekräftigt Stefan Schmitt. Der Geschäftsführer der unabhängigen Vermögensverwaltung Inno Invest beobachtet die Finfluencer-Szene seit Jahren.

„Kritisch sehe ich es, wenn Finfluencer an große Marketing-Agenturen angeschlossen sind und so mit maximaler Reichweite Online-Coachings für teuer Geld verkaufen, ohne den Kunden einen nennenswerten Vorteil bei der Anlageberatung oder -vermittlung zu bieten“, so Schmitt. Im Schnitt liege die monatliche Rendite bei minus 2,3 Prozent. „Interessanterweise haben Finfluencer mit wenig bis keinem Fachwissen die meisten Follower. Online-Marketing beherrschen sie also gut“, so der Experte.

Die opaken Geschäftsmodelle (siehe Kasten unten) sind ein Problem, so können die Follower kaum beurteilen, welche Interessenkonflikte hinter einem Finanztipp stehen. „Es ist doch absurd, dass einige Finfluencer Hunderttausenden von Anlegern unreguliert Empfehlungen geben oder sogar Werbeverträge mit Fondsgesellschaften haben, aber Finanzanlagenvermittler mit einem örtlich begrenzten Kundenkreis eine qualifizierte Ausbildung, eine Vermögensschadenhaftpflichtversicherung, eine Registrierung und vieles mehr nachweisen müssen“, ärgert sich Michael Heinz, Präsident des Bundesverbands Deutscher Versicherungskaufleute (BVK). Der Verband hat die Bafin-Einschätzung vehement kritisiert und fordert, dass Finfluencer unter dieselben Regularien fallen wie professionelle Finanzanlagenvermittler.

Auf der folgenden Seite lesen Sie, was die Europäische Union in Sachen Finfluencer vorhat.

Eine spezielle Regel für Finfluencer hält Marktkenner Schmitt hingegen für überflüssig. „Statt ein neues Bürokratiemonster zu schaffen, sollte die Bafin lieber ihre Kontrollmechanismen verschärfen und bestehende Regeln konsequent anwenden. Wer Finanzprodukte bewirbt, fällt sowieso unter das Wertpapierhandelsgesetz.“ Er empfiehlt Finfluencern, die es ernst meinen, den Anschluss an ein Haftungsdach. „Das bietet ihnen rechtliche Sicherheit und schützt gleichzeitig die Verbraucher. So bleibt Transparenz erhalten, ohne die Finanzbranche mit unnötiger Regulierung zu ersticken.“

Das Problem ist in der Politik angekommen. So haben die Grünen ein Werbeverbot für Finfluencer gefordert. Sie schlagen eine europaweite Regel vor, die Teil der europäischen Verbraucheragenda 2025 bis 2030 werden soll. Der Bundesverband Influencer Marketing hat zwar den Vorstoß begrüßt, die Finanzbranche selbst hält jedoch wenig davon.

„Ein Verbot ist ja das schärfste Schwert und würde einer Grundrechtsprüfung unterliegen. Immerhin wäre das ein Berufsverbot und ein Verbot der freien Meinungsäußerung. Das ist sicherlich nicht der richtige Weg“, meint Stephan Busch, Wonnebergers Geschäftsführer-Kollege bei Progress Finanzplaner. Dass Finfluencer überhaupt solche Reichweiten und solchen Einfluss haben, zeige deutlich, dass die Aufklärung über Versicherer, Banken, Kapitalanlagegesellschaften und nicht zuletzt Vermittler nur unzureichend funktioniere. „Hier hat die Branche etwas verschlafen. Vor allem junge Menschen, aber eben nicht nur, suchen sich bei Finfluencern die Information auf die Weise, die sie sonst nicht erhalten. Das ist doch ein Armutszeugnis“, so Busch weiter.

Immerhin hat das EU-Parlament im Rahmen der Retail Investment Strategy (RIS) eine Definition von Finfluencern beschlossen und plant eine Regulierung des Berufsstandes. „Demnach sind Finfluencer natürliche oder juristische Personen, die eine kommerzielle Beeinflussungstätigkeit ausüben, indem sie ihre Popularität nutzen, um der Öffentlichkeit auf elektronischem Wege und gegen jede Art von Vergütung im Sinne von Artikel 2.5 der Delegierten Verordnung 2017/565 Inhalte mitzuteilen, die darauf abzielen, direkt oder indirekt Finanzprodukte oder -verträge zu bewerben“, zitiert BVK-Präsident Heinz, der die Initiative aus Brüssel begrüßt.

Die RIS plant, strengere Anforderungen an die Transparenz von Finfluencern einzuführen. Bezahlte Werbepartnerschaften und eigene finanzielle Interessen müssten dann offengelegt werden. „Finfluencer sollen verpflichtet werden, klarzustellen, ob es sich bei ihren Inhalten um Werbung, persönliche Meinungen oder Anlageberatung handelt“, so Wirth. Zudem könnte die RIS verlangen, dass Finfluencer ihre Qualifikationen und Erfahrungen offenlegen. „Die RIS könnte auch Regelungen zur Haftung von Finfluencern oder auch von den Unternehmen, für deren Produkte sie werben und die dafür bezahlen, für falsche oder irreführende Aussagen vorsehen. Dies würde die Verantwortlichkeit von Finfluencern und ihren Produktpartnern stärken und den Verbraucherschutz verbessern“, so Wirth.

Momentan befindet sich die RIS noch in den Trilog-Verhandlungen. „Aktuell beinhaltet der Vorschlag eine verbesserte Zurechnung der Handlungen von Finfluencern an Institute, wenn diese den Finfluencer vergüten“, weiß Bafin-Expertin Schwenke. Derzeit sei aber noch offen, welche Regelungen beschlossen werden und bis wann sie in nationales Recht umzusetzen wären.

Klar ist: Finfluencer haben ihre Berechtigung im Markt. Vermittler können eine Menge von ihnen lernen. „Vermittler erfüllen ja alle Voraussetzungen der Regulierung und sollten eigentlich die natürlichen Finfluencer sein. Bei manchen in der Branche klappt das auch bereits. Finfluencer zeigen, wie man bestimmte Zielgruppen adressiert und Themen so aufbereitet, dass sie gern geschaut, gehört oder gelesen werden. Außerdem zeigen sie wunderbar, wie man das eigene Geschäftsmodell verbreitern und neue Ertragsquellen erschließen kann“, so Stephan Busch.

Somit sollte eine zielführende Regulierung von Finfluencern für mehr Rechtssicherheit und für ein konstruktives Miteinander in der Branche sorgen.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.