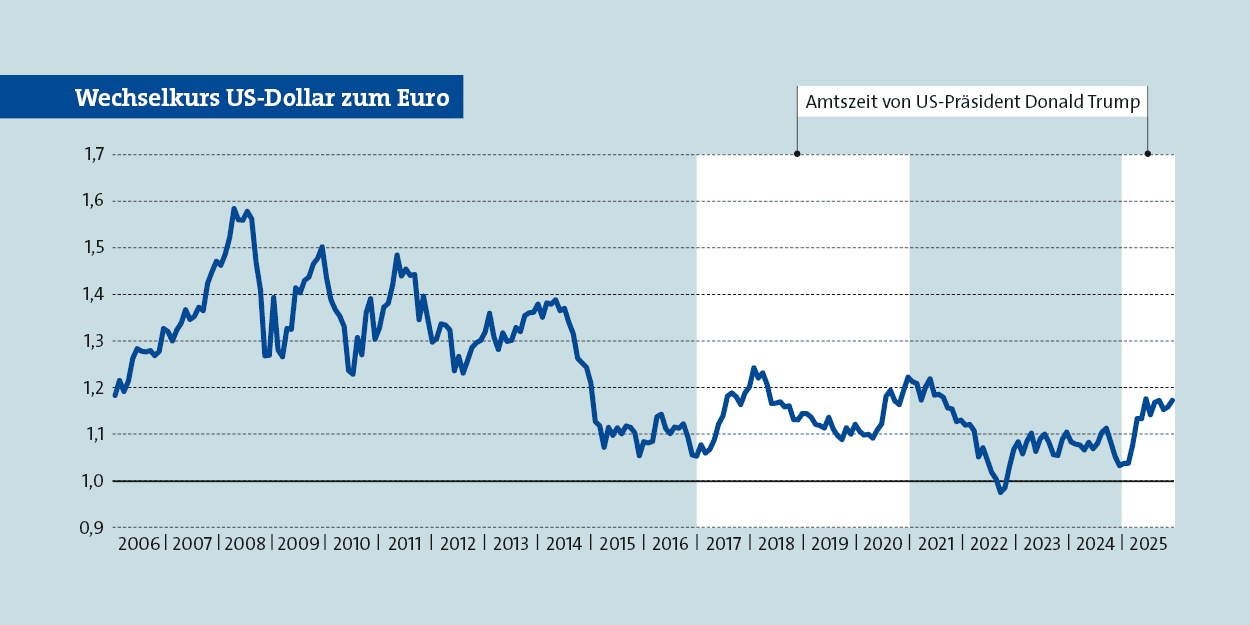

Eines muss man US-Präsident Donald Trump lassen: Er zeigt nun schon zum zweiten Mal, wie man den US-Dollar weichklopft. Das gelang ihm schon in seiner ersten Präsidentschaft von Januar 2017 bis Ende 2020 und nun seit Anfang 2025 erneut. Zumindest bis jetzt.

Am Freitag veröffentlichte das Portal „Visual Capitalist“ eine Übersicht, wie sich die großen Währungen der Welt gegenüber dem Dollar 2025 verhalten hatten. Ganz vorn liegt die Schwedische Krone mit plus 20,2 Prozent. Der Euro legte um 13,5 Prozent zu und der Mexikanische Peso (!) um 15,6 Prozent. Donald Trump, der Weichmacher.

Damit hebt er erneut einen speziellen Effekt in der internationalen Geldanlage zurück auf den Tisch: den Währungseffekt. Wer nur Aktien aus Europa kauft, dem kann das freilich herzlich egal sein. Aber schon sobald man zum Anlegerliebling, dem Aktienindex MSCI World, greift (in Form eines ETF), bekommt man den schwachen Dollar deutlich zu spüren.

Warum? Obwohl der Name „World“ draufsteht, besteht der MSCI World derzeit zu 72 Prozent aus US-Aktien (weshalb er auch umstritten ist). Und deren Kurse wollen für deutsche Depots in Euro umgerechnet werden. Das passiert täglich zum aktuellen Währungskurs.

Auf der Plattform JustETF.com lassen sich die Renditen von ETFs sehr gut miteinander vergleichen. ETFs auf den MSCI World erreichten 2025 naturbelassen ein Plus von 7,5 Prozent in der Spitze. Das ist okay, aber ein Spitzenjahr geht anders.

Allerdings gibt es auch jene ETFs auf denselben Index, in denen die Macher das Währungsrisiko absichern. Die Dollar-Kurse werden dann eins zu eins in Euro umgerechnet. Zu erkennen sind sie am Zusatz „hedged“ (Börsianisch für „abgesichert“) oder einfach einem H. Das kostet – je nach Zinsdifferenz zwischen den beiden Währungsgebieten – zusätzliche Gebühren, doch der Währungseffekt überwiegt.

Elf solcher Euro-Hedged-ETFs auf den MSCI World zählt JustETF.com zurzeit. Der erfolgreichste von ihnen lieferte 2025 ein Plus von 17,2 Prozent ab. Das wäre dann tatsächlich ein Spitzenjahr.

Daraus gleich eine Anlagestrategie zu zimmern, wäre zu voreilig. Es geht eher darum, die Währungen nicht zu vergessen. Wenn also die Zeitungen von 21,6 Prozent Plus für den Aktienindex berichten, heißt das noch lange nicht, dass das auch bei den ETF-Anlegern ankommt. Andersherum kann ein erstarkender Dollar (unter einem anderen Präsidenten?) die Wertentwicklung sogar zusätzlich hebeln.

Wer das nicht möchte, aber trotzdem die Wall Street mit im Depot haben will, sollte sich die Hedged-ETFs mal ansehen. Es ist Geschmackssache.

Im Idealfall handelt es sich um kurzfristige Schwankungen und keinen langfristigen Trend. Allerdings erzählen sich die Alten am Feuer auch, dass der Dollar einst in den Achtzigern mal über 3 D-Mark kostete. Das wären heute umgerechnet 1,53 Euro je Dollar beziehungsweise 0,65 US-Cent je Euro. Von so einer Festigkeit hat sich der Dollar wirklich verabschiedet. Auch ohne Trump.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.