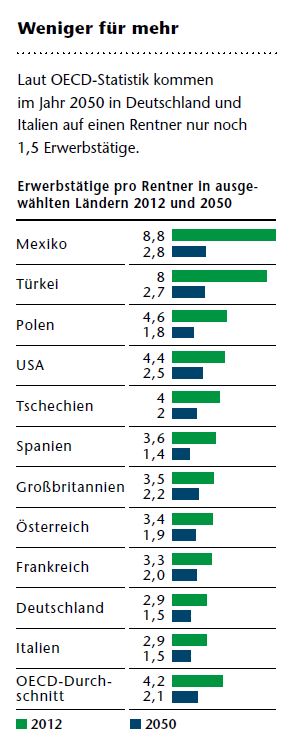

„Was die finanzielle Absicherung im Ruhestand angeht, stehen wir vor einer großen Herausforderung“, macht Charles Neus von Schroders klar. Das zeigt ein nüchterner Blick aufdie Fakten: Waren im Jahr 2013 über 560 Millionen Menschen über 65 Jahre alt, sollen es Schätzungen zufolge bis 2050 mehr als 1,5 Milliarden sein. Denn laut der Organisation für wirtschaftliche Zusammenarbeit in Europa (OECD) hat sich die Lebenserwartung seit 1960 global um eine ganze Dekade verlängert.

Längere Bezugszeit der Rente

Die Konsequenz: Schon heute beziehen Ruheständler im Durchschnitt doppelt so lange ihre Rente wie vor 40 Jahren. Und aufgrund der steigenden Lebenserwartung wachsen die Ausgaben für Konsum und Gesundheit.

Neus hat vor diesem Hintergrund weltweit die Altersvorsorgesysteme unter die Lupe genommen: „Ein Ergebnis ist, dass sich überall die Probleme gleichen.“ Zum Beispiel ist absehbar, dass bei den meisten Menschen das Vermögen im Ruhestand für die Aufrechterhaltung des bisherigen Lebensstandards nicht ausreichen wird.

Das legen zumindest Untersuchungen aus Großbritannien, den USA oder auch aus Australien nahe. Ein Problem, das für deutsche Sparer schon deshalb gilt, weil sie rund 40 Prozent ihres Geldvermögens auf der Bank, also in extrem niedrig verzinsten Spareinlagen, liegen haben. Dass die Menschen hierzulande damit kein ausreichendes Finanzpolster aufbauen können, ist längst kein Geheimnis mehr.

Ein Patentrezept für die Vorsorge der sogenannten Best Ager gibt es laut Neus allerdings nicht. Aber es sind bestimmte Anforderungen zu definieren, die ein funktionierendes Altersvorsorgekonzept erfüllen muss. „Dazu gehören die Absicherung für den Fall, länger zu leben als erwartet, der Schutz des bereits erzielten Kapitalzuwachses und der Ausgleich der Inflation“, erklärt er. „Grundsätzlich lässt sich das so zusammenfassen, dass ein solches Konzept einen angemessenen und nachhaltigen Ertragsstrom über den gesamten Zeitraum des Ruhestands bis zum Tod gewährleisten soll.“

Dem stehen die Wünsche der Ruheständler gegenüber. Dazu zählt besonders das Thema Flexibilität: Rentner wollen Kontrolle über das angelegte Vermögen, entweder, um sich Wünsche zu erfüllen, oder für etwaige Notfälle, außerdem einen Ermessensspielraum hinsichtlich der Auszahlungen und die Möglichkeit, das Rendite-Risiko-Profil ihrer Anlagen selbst auszuwählen. Hinzu kommen weitere Ziele wie das Erwirtschaften stabiler Erträge, die Einfachheit und Vertrautheit der Produkte, Transparenz auch nicht zuletzt hinsichtlich der Kosten oder die Möglichkeit, den übrigen Kapitalstock im Todesfall an die Hinterbliebenen weitergeben zu können.

„Klar ist“, urteilt Neus, „dass es kaum ein einzelnes Produkt geben kann, das allen diesen Bedürfnissen und Wünschen gleichermaßen nachkommen kann.“

Grundsätzlich bieten sich laut Neus der Generation 50plus drei Optionen. Erstens: Die noch von vielen praktizierte Anlage auf einem Bankkonto. „Doch dürfte bei dieser Option das Geld mit hoher Wahrscheinlichkeit schon zu Lebzeiten aufgezehrt sein“, so Neus. Wer mehr Ertrag will, um sich im Alter nicht einschränken zu müssen, müsste also ins Risiko gehen.

Risiken abfedern

Die zweite Option sind deshalb Anlagekonten: „Hier rate ich von einem reinen Aktienportfolio aber ab, da es kurzfristig signifikante Risiken mit sich bringt“, sagt Neus. Am besten würden hier gemischte Multi-Asset-Portfolios aus Aktien und Anleihen abschneiden. „Damit können Ruheständler zumindest die Extremrisiken reduzieren“, so Neus weiter. Und eine solche Lösung bietet Flexibilität und die Chance auf Kapitalwachstum. „Das Problem ist aber, dass die Asset Manager in der Regel nicht auf das Thema Langlebigkeit ausgerichtet sind.“

Tatsächlich wären Anleger in diesem Punkt besser bei Option drei, also Versicherungsprodukten, aufgehoben. „Hier aber haben Ruheständler oftmals den Nachteil, dass sie nicht flexibel über ihr Vermögen entscheiden können und dass Kapitalwachstum und Inflationsschutz kein Bestandteil dieser Konzepte sind.“

Aus diesem Grund sieht Neus die Zukunft darin, dass die Generation 50plus auf eine individualisierte Lösung zurückgreift, die aus einer Kombination aus Versicherungs- und Kapitalmarktprodukten besteht. „Das erscheint aus heutiger Betrachtung als der beste Weg, um alle Bedürfnisse dieser Kundengruppe und deren Wünsche zu erfüllen, damit auch künftige Rentnerngerationen ihren wohlverdienten Ruhestand genießen können.“

Quelle: OECD/Statista 2015

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.