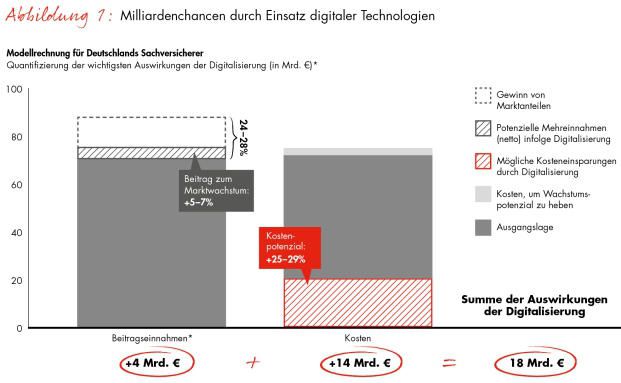

Die Digitalisierung ist für Deutschlands Sachversicherer eine Jahrhundertchance. Davon sind die Analysten der Managementberatung Bain & Company und Google überzeugt. Zusammen haben sie in einer Modellrechnung durchgespielt, wie sich die Digitalisierung auswirken könnte. Ergebnis: Die Kosten könnten um 14 Milliarden Euro sinken und die Versicherer zusätzliche Erträge in Höhe von bis zu 4 Milliarden Euro erzielen.

Einsparpotenziale ergäben sich vor allem beim Schadenmanagement, ohne dass Kunden davon Nachteile hätten, heißt es weiter. Digitale Technologien ermöglichten eine bessere Prävention und eine Risikoauswahl, gleichzeitig ließe sich die Zahl der Betrugsfälle reduzieren. Zusätzliche Erträge könnten dagegen aus neuen Versicherungsthemen wie Cyber-Security, Robotik und Drohnen kommen.

„In den kommenden Jahren können sich die Marktanteile in der Assekuranz erheblich verschieben“, sagt Henrik Naujoks, Leiter der Bain-Praxisgruppe „Financial Services“ in der Region Europa, Mittlerer Osten und Afrika sowie Co-Autor der Studie. „Auf der Gewinnerseite stehen diejenigen Versicherer, die ihre Digitalisierung mit aller Entschlossenheit vorantreiben.“

Internet der Dinge und virtuelle Realität verändern Versicherungsgeschäft

Bislang konzentrierten sich viele Anbieter noch auf die Kundenschnittstelle und auf Innovationen in den Bereichen Operations und IT. Ihre volle Wirkung entfalte die Digitalisierung aber erst, wenn die gesamte Wertschöpfungskette und weitere wichtige Technologien einbezogen würden. Dazu zählten das Internet der Dinge und Virtual Reality ebenso wie maschinelles Lernen und Advanced Analytics. So sei es mit Hilfe der virtuellen Realität beispielsweise möglich, mit 3D-fähigen Smartphones Schäden exakt aufzunehmen und Unfälle minutiös durch künstliche Intelligenz zu rekonstruieren und zu evaluieren.

„Die Versicherer sind gut beraten, die Digitalisierung im Sinne ihrer Kunden zu nutzen“, sagt Florian Mueller, Bain-Partner und Co-Autor der Studie. „Wenn sie ihre Kunden mit Leistung überzeugen, sinkt auch deren Wechselbereitschaft.“ Dies sei schließlich gerade in der Kfz-Versicherung derzeit ein massives Problem. Und noch eine zweite Herausforderung lasse sich mit digitalen Technologien meistern: die fehlende Interaktion. „Durch unsere Studien zur Kundenloyalität wissen wir, dass die Unzufriedenheit von Kunden steigt, je länger der letzte Kontakt zu ihrer Versicherung zurückliegt“, so Mueller. Digitale Technologien erleichterten Interaktionen und böten damit immer wieder Anknüpfungspunkte, die Geschäftsbeziehung zu erweitern.

In der Studie haben die Analysten fünf Aufgabenfelder erarbeitet, die die Versicherer jetzt angehen sollte:

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.