Für das Altersvorsorge-Rating 2022 hat das Analysehaus Franke und Bornberg Rentenversicherungen aller drei Schichten der privaten Altersvorsorge untersucht. 444 Tarife klopften die Analysten dafür nach bis 72 Kriterien ab. Vor allem geht es darum, welche Produkte in Sachen Flexibilität, Transparenz und Produktkonzept überzeugen können.

Dabei hat das Rating-Haus die Systematik an einigen Stellen angepasst. So gibt es jetzt zum Beispiel einen Punktabzug, wenn sich der Versicherer vorbehält, die Rechnungsgrundlagen bei einer Beitragssummenerhöhung anzupassen. Sind Vertragsanpassungen wie die Beitragsfreistellung, Teilauszahlung & Co. an Mindestwerte geknüpft, fällt der Punktabzug für eine Mindestrente künftig höher aus als für ein Mindestkapital. Bei einem Rechnungszins von 0 Prozent gibt es keinen Punktabzug mehr. Gleichzeitig werden Kriterien zum Rechnungszins niedriger gewichtet als zuvor.

Um nicht Äpfel mit Birnen zu vergleichen, hat Franke und Bornberg Altersvorsorgeprodukte jetzt auch je nach Garantieniveau und Anlage des Sparanteils einer von fünf Kategorien zugeordnet. Für das Rating 2022 haben die Analysten Rentenversicherungen mit Indexpartizipation aus der Kategorie „Neue Klassik“ herausgelöst. Sie bilden jetzt eine eigene, sechste Rating-Kategorie. Damit soll die Vergleichbarkeit steigen.

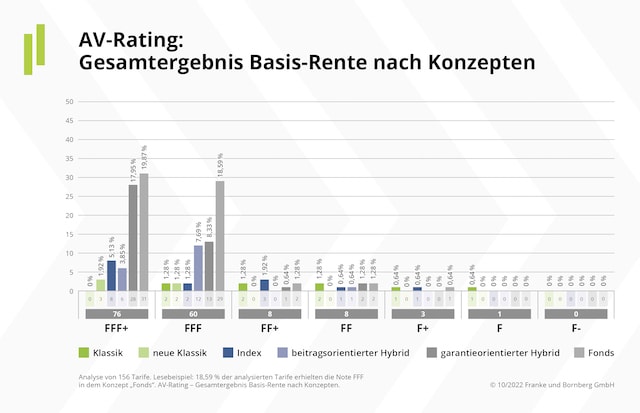

2021 verkauften die Versicherer 101.100 neue Basis-Renten-Verträge – das sei das beste Ergebnis im Neugeschäft seit 2014, heißt es von Franke und Bornberg. Die Zahl der Anbieter sei 2022 von 46 auf 43 Versicherer gesunken.

Knapp die Hälfte der 156 untersuchten Rürup-Tarife erreichen die höchste Bewertungsklasse FFF+ (hervorragend). Fonds-Tarife (65) und garantieorientierte Hybrid-Tarife (44) machten die Mehrzahl des Angebotes aus. Klassik (8) und Neue Klassik (5) seien nur noch in homöopathischen Mengen vertreten, so die Analysten.

>>> Zu den Rating-Ergebnissen für die erste Schicht geht es hier.

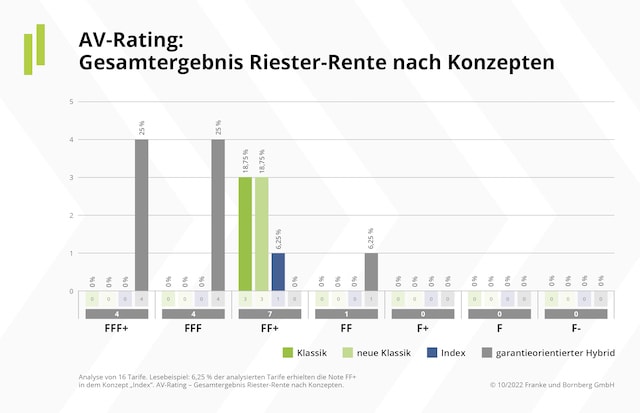

Im vergangenen Jahr stieg der Neuzugang gegenüber 2020 um 12,3 Prozent auf 311.400 verkaufte Verträge. „Doch der neue Höchstrechnungszins von 0,25 Prozent hat den meisten Lebensversicherern die Freude am Riester-Geschäft verdorben“, heißt es im Bericht. „Zu groß scheint die Herausforderung des Beitragserhalts und zu gering die Aussicht auf Ertrag.“ Im Herbst 2022 bedienten daher nur noch zehn Gesellschaften dieses Geschäftsfeld. Verbraucher können aktuell also nur noch aus 16 Tarifen wählen – statt 71 im Jahr 2021.

>>> Zu den Rating-Ergebnissen für die zweite Schicht geht es hier.

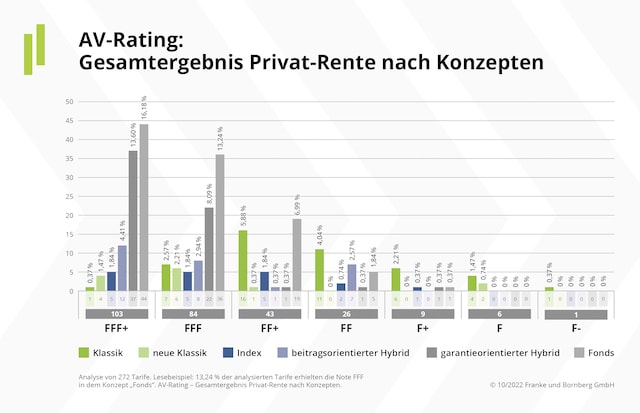

Privat-Renten sind mittlerweile das Brot- und Buttergeschäft der Lebensversicherer, stellen die Analysten von Franke und Bornberg fest. So finden sich in der dritten Schicht mittlerweile 61 Prozent aller untersuchten Rententarife. Von den 272 Tarifen erreichen 38 Prozent die höchste Bewertungsklasse FFF+ (hervorragend).

Am breitesten ist die Leistungsspitze bei Fondsrenten, heißt es weiter. Nur noch jeder sechste Tarif falle in die Kategorie Klassik. Und nur ein einziger Klassiktarif habe die Auszeichnung FFF+ erreicht. Die sinkende Relevanz der Klassik zeige sich auch auf Seiten der Versicherer: Während 51 von 57 Versicherern Fondspolicen anböten, hätten nur noch 22 eine klassische Rentenversicherung im Programm.

>>> Zu den Rating-Ergebnissen für die dritte Schicht geht es hier.

Welche Trends gibt es aktuell am Altersvorsorgemarkt? Und wie sieht der Ausblick aus? Das erfahren Sie auf der nächsten Seite.

Aktuell beobachtet Franke und Bornberg einen Rückgang des Angebotes für die private Altersversorgung. Konnten die Analysten beim AV-Rating 2021 noch 650 Tarife untersuchen, sind es 2022 nur noch 444. Michael Franke, Geschäftsführer von Franke und Bornberg, nennt Gründe: „Als Reaktion auf den Zinsschwund haben sich die meisten Versicherer komplett vom Riester-Neugeschäft verabschiedet. Die erforderliche Beitragsgarantie ist kaum noch darstellbar. Klassiktarife bewegen sich ebenfalls im Rückwärtsgang. Nur ein gutes Drittel der Gesellschaften hat noch Klassik im Angebot.“

Als weiteren Trend beobachtet das Analysehaus eine Flexibilisierung der Rentenphase. Dahinter steht die Option, auch nach Rentenbeginn auf das Deckungskapital zugreifen zu können. Das kann in Form von Entnahmen, Kapitalabfindung der Todesfallleistung oder temporär erhöhte Rentenzahlungen erfolgen. Fondsentnahmepläne im Rentenbezug fallen ebenfalls in diese Kategorie.

Einige Versicherer setzen auch auf „grüne“ Produkte mit eingeschränkter grüner Fondsauswahl. So gebe es in der dritten Schicht aktuell neun Fondstarife, die explizit einen Bezug auf Nachhaltigkeit im Namen trügen. „Manche konventionellen Fondstarife bieten zudem Bausteine, welche die Fondsauswahl auf bestimmte nachhaltige Fonds beschränken“, heißt es von Franke und Bornberg.

Ob die aktuelle Zinswende Folgen für die Tariflandschaft haben wird, ist noch nicht klar. „Bei einem Anstieg des Zinsniveaus könnte es nach einiger Zeit des Abwartens zu einer Renaissance von Klassikprodukten kommen“, sagt Michael Franke. Schließlich wären Beitragsgarantien dann wieder darstellbar. Allerdings stelle sich die Frage, ob Versicherer bei steigenden Zinsen noch einmal hohe Zinsverpflichtungen eingehen würden. Die „Fesseln der Zinszusatzreserve“ seien noch allzu gegenwärtig.

„Wir gehen davon aus, dass der Fokus weiter auf Hybrid- und Fondstarifen liegen wird, da dies für Versicherer weniger Risiko und geringeren Kapitalbedarf bedeutet“, so Franke weiter. Eine Renaissance der Riester-Tarife sei ebenfalls nicht zu erwarten. Dafür müsse der Gesetzgeber erst einmal seine Hausaufgaben erledigen. Bei weniger Verwaltungsaufwand und mehr Flexibilität in der Beitragsgarantie könnte Riester aber wieder attraktiv werden.

Als größte Herausforderung bewertet Franke die aktuelle wirtschaftliche Situation. Sie sei angesichts teilweise schwer nachvollziehbarer politischer Entscheidungen durch Unsicherheit, hohe Inflation und Rezession gekennzeichnet. Das werde sich auch im Neugeschäft widerspiegeln: „Altersvorsorge ist in Krisenzeiten kein Selbstläufer. Versicherer müssen mit innovativen Produkten und fairer Kalkulation um Beiträge für ihre Rententarife kämpfen.“ Deren hohe Tarifqualität sorge aber, objektiv betrachtet, für eine gute Ausgangsposition.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.