Wenn wir die Generation Y über das Risiko Todesfall aufklären wollen, benötigen wir zunächst einmal handfeste Zahlen. Die liefern die Sterbetafeln des Statistischen Bundesamts. Für 2018/2020 zeigt sich folgendes Bild:

| Sterberate zwischen | Männer | Frauen |

| 25–50 Jahre | 3,3% | 1,8% |

| 25–67 Jahre | 19,5% | 10,4% |

Das heißt, mindestens jeder 30. Mann und jede 50. Frau verstirbt zwischen dem 25. und 50.Lebensjahr. Wir haben diesen Zeitraum gewählt, da bis dahin die Kinder wirtschaftlich abhängig sind. Weiterhin sehen wir, dass ab dem 50. Lebensjahr das Sterberisiko deutlich steigt. Bei Kundinnen und Kunden, die also beispielsweise erst mit 42 Jahren Kinder bekommen, könnte also jeder fünfte Mann oder jeder zehnte Frau sterben. Die Notwendigkeit der Absicherung ist offensichtlich.

Den genauen Bedarf zu ermitteln, ist jedoch ungleich schwieriger, als die Notwendigkeit aufzuzeigen. Leider sehen wir noch immer häufig pauschale Summen, die entweder zu hoch, meistens jedoch viel zu niedrig sind.

Folgende Unterlagen sind unerlässlich für die korrekte Bedarfsermittlung:

Die Renteninformation verrät uns, wie hoch der aktuelle Anspruch der Erwerbsminderungsrente ist. Daraus lässt sich überschlägig die Witwen- und Waisenrente ableiten. Sie beträgt 55 Prozent, wenn der oder die Versicherte über 45 Jahre alt war oder wenn noch für Kinder gesorgt werden muss. Jedes Kind erhält 10 Prozent. Die wichtigere Information sind die Entgeltpunkte. Sie sagen, wie viel der oder die Versicherte an Beiträgen eingezahlt hat und welche Ansprüche aktuell bestehen. Sie ist daher wesentlich genauer.

Der Haushaltsübersicht entnehmen wir, welche Ausgaben zu Lebzeiten anfallen und bietet Anlass, darüber zu sprechen, was in welcher Höhe im Todesfall verbleibt. Die Vermögensübersicht zeigt, was der Haushalt an Vermögen und Verbindlichkeiten hat. Wenn wir das Szenario des Todesfalls mit den Kundinnen und Kunden besprechen, können wir hier die Leistungen eintragen, die im Todesfall fällig werden. Das kann eine Risikolebensversicherung oder eine andere Vorsorge sein.

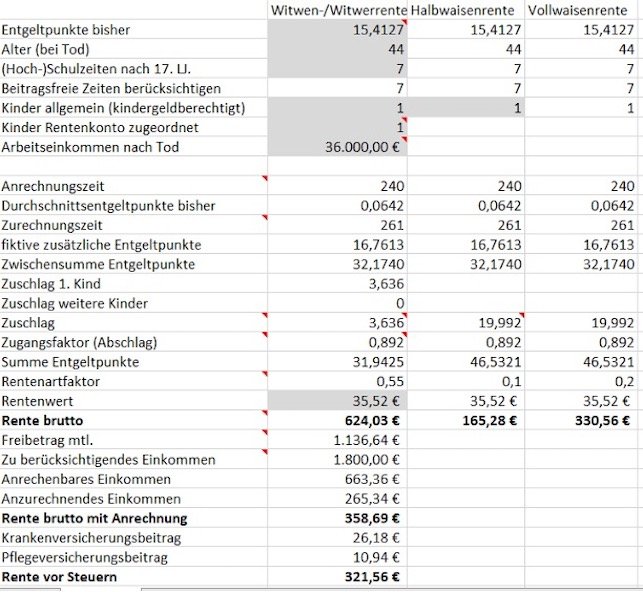

Der Blick in die Renteninformation zeigt grob die Ansprüche der Hinterbliebenen. Für eine genaue Berechnung brauchen wir jedoch ein paar Schritte mehr. Wir haben dafür den Hinterbliebenenrentenrechner entwickelt. Das ist ein Excel-Sheet, das mit wenigen Eingaben alle relevanten Punkte des Sechsten Sozialgesetzbuches (Rente) berücksichtigt und so ein akkurates Ergebnis ausspuckt. Folgende Aspekte müssen wir in die Rechnung integrieren:

Anrechnungszeiten, Zurechnungszeiten, fiktive zusätzliche Entgeltpunkte, Kinderzuschläge, Zugangsfaktoren beziehungsweise Abschläge, Rentenartfaktor, Rentenwert, Freibeträge und anzurechnendes Einkommen. Wir benötigen für die Beratung jedoch nur vier Angaben, die wir eintragen:

Der Rechner ermittelt dann mit den hinterlegten Formeln die Bruttorente, das anrechenbare Einkommen, die Bruttorente mit Anrechnung und die Rente vor Steuern, also mit den Abschlägen zur Kranken- und Pflegeversicherung. Gerade wenn der oder die Hinterbliebene ein recht hohes Einkommen erzielt, weicht die Zahlrente durch die Anrechnung zum Teil deutlich von der überschlägigen Rechnung ab. Wir müssen lediglich einmal im Jahr den Rentenwert anpassen, da er sich regelmäßig ändert.

Als Nächstes nehmen wir uns die Haushaltsübersicht unserer Kundinnen und Kunden vor. In der Regel haben sie ihn gemeinsam für den Haushalt aufgestellt. Im Folgenden kreieren wir die Szenarien für den jeweils überlebenden Partner. Die veränderten Einkünfte übernehmen wie aus unserem Hinterbliebenenrentenrechner. Für den oder die Hinterbliebene rechnen wir bei minderjährigen Kindern im Haushalt – sofern er oder sie vorher berufstätig war – pauschal mit maximal einer 20-Stunden-Stelle. Gerade bei kleinen Kindern ist es unrealistisch anzunehmen, dass die alleinerziehende Mutter oder der alleinerziehende Vater noch Vollzeit arbeiten geht.

Bei den Ausgaben reduzieren wir anteilig die Posten Essen und Trinken, Hobby und Freizeit, Versicherungen und die Konsumausgaben. Hier können Sie jedoch mit ihrer Kundschaft die verschiedenen Szenarien besprechen. Vielleicht möchte der eine in der großen Wohnung bleiben, während es für die andere klar ist, in eine kleinere Wohnung zu ziehen. Das Gute daran: Die Kunden geben Ihnen das Szenario vor, es sind ihre Zahlen. Dadurch erzielen Sie eine viel größere Identifikation und Zustimmung, als wenn Sie irgendwelche Werte vorgeben.

Berücksichtigen Sie bei den Vermögen und Verbindlichkeiten mögliche Auszahlungen von Versicherungen. Diese können die Kundinnen und Kunden nutzen, um etwaige Verbindlichkeiten zu tilgen, sodass die monatliche Belastung sinkt. Oder sie nutzen die Vermögenswerte zur Finanzierung der ermittelten Versorgungslücke. Die Versorgungslücke ist der objektive Bedarf zur Absicherung.

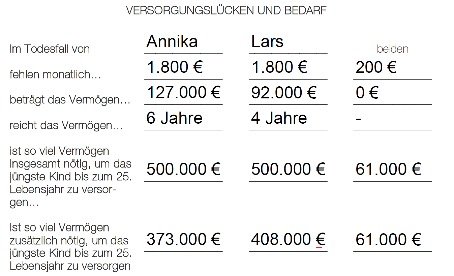

Zuletzt ermitteln wir noch das subjektive Bedürfnis zur Absicherung der Kunden. Hierfür nutzen wir den Fragebogen Todesfall. Das ist eine einfache Übersicht im PDF-Format. Wir tragen die Versorgungslücke aus der Haushaltsübersicht im Todesfall ein. Wenn ein positives Vermögen vorliegt, tragen wir dieses ebenfalls ein. Anhand dieser beiden Zahlen können wir errechnen, wie lange der oder die Hinterbliebene vom Vermögen zehren kann. Das geht ganz einfach zum Beispiel auf zinsen-berechnen.de. Wir nehmen als Annahme immer ein Prozent Verzinsung und 2 Prozent Dynamisierung zum Inflationsausgleich. Steuern berücksichtigen wir keine.

Ein Beispiel:

In unserem Beispiel könnte der oder die Hinterbliebene vom Vermögen also etwa 6,5 Jahre zehren, um die Versorgungslücke auszugleichen.

Als nächstes ermitteln wir, wie hoch das Nettovermögen sein muss, um die Versorgungslücke auszugleichen, bis das jüngste Kind 25 Jahre alt ist. Bis zu diesem Alter unterstellen wir, dass das Kind wirtschaftlich von den Eltern (beziehungsweise dem überlebenden Partner) abhängig ist. Natürlich können sie auch mit einer kürzeren Versorgungsdauer rechnen. Wir glauben jedoch, dass es im Sinne der Risikoabwägung besser ist, mit dieser langen Versorgungsdauer zu rechnen. Was wäre zum Beispiel, wenn Sie nur bis 20 Jahre rechnen, das Kind dann wider Erwarten, doch bis 24 studiert? Auch hierzu ein Beispiel:

Im letzten Schritt ermitteln Sie noch den Bedarf an zusätzlichem Vermögen, um die Versorgung des jüngsten Kindes zu sichern. Ziehen Sie einfach das bestehende Vermögen vom Soll-Vermögen ab. In unserem Beispiel fehlen also noch 140.000€.

Ein Sonderfall ist das Szenario Vollwaisen, wenn also beide Eltern versterben. Hier rechnen wir pauschal mit einem Bedarf von 1.000 Euro je Kind. Hiervon ziehen wir die Ansprüche aus der Vollwaisenrente (siehe Hinterbliebenenrentenrechner) ab. Das ist dann unsere Versorgungslücke. Diese können wir wieder in das nötige Vermögen zur Deckung umrechnen. Ist der Haushalt netto verschuldet, liegen die Schulden also höher als etwaige Vermögen, ergibt sich ein schwerwiegendes Problem. Hier ist es am sinnvollsten, wenn die Kinder (oder der Vormund) das Erbe ausschlagen. Besonders kritisch ist das, wenn ein Eigenheim vorhanden ist.

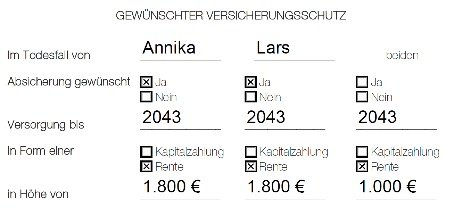

Im Ergebnis haben Sie zwei objektive Absicherungsziele: Entweder das nötige zusätzliche Vermögen. Das können Sie über eine klassische Risikolebensversicherung abdecken. Oder sie nehmen die monatliche Versorgungslücke und decken diese über eine Risikorentenversicherung. Hier haben Sie im Leistungsfall die Wahl, ob die Kunden die Rente oder doch die Einmalzahlung in Anspruch nehmen möchten.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.